中新经纬客户端6月28日电 题:《赵伟:海运涨势如潮,对全球通胀影响几何?》

作者 赵伟(开源证券首席经济学家)

海运运价涨势如潮,持续推升美欧等通胀压力

2020年5月以来,海运运价持续大涨,集运价格更是频频刷新历史新高。海运主要包括客运和货运,后者又可依据货物运输种类的不同,分为集装箱、干散货、油运等。市场研究领域的海运,一般指的是货运。

美国、欧盟等发达经济体的经济运行,对进口的依赖度较高,同时,后者的运输“载体”以海运中的集装箱运输为主。由于进口的到岸价格及关税等直接受运费影响,2020年5月以来,全球集运运价的持续大涨,导致了美欧等发达经济体的进口价格飙升,加速反映在美欧等经济体的通胀数据中。

图1 全球集装箱运价指数(WCI)、中国出口集装箱(CCFI)指数变化

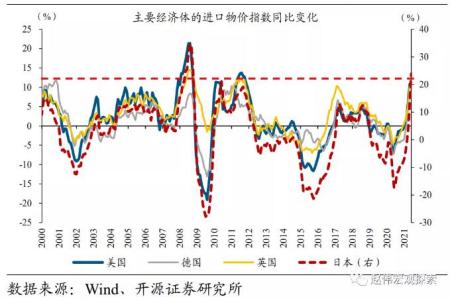

图2 主要经济体的进口物价指数同比变化

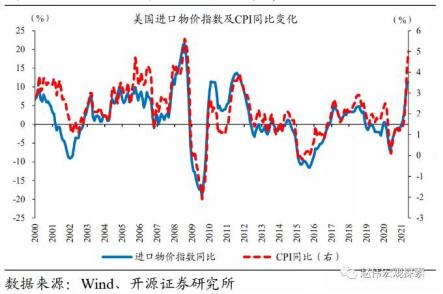

图3 美国进口物价指数及CPI同比变化

海运运价大涨,哪些因素推动?需求改善、运力不足

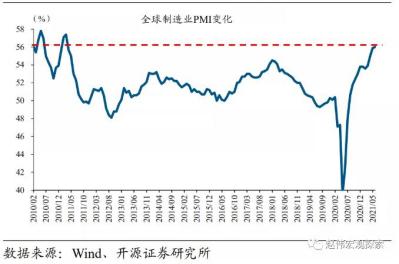

海运运价持续大涨背后,是美欧等主要经济体走出疫情、需求持续修复,同时全球海运运力“供不应求”。一方面,2020年5月以来,美欧等主要经济体疫情防控能力持续提升,经济活动逐步回归正常,进口需求止跌反弹。从摩根大通发布数据来看,反映全球经济及贸易景气的全球制造业PMI指数,由2020年4月的低点39.6%大幅反弹至2021年5月的56%。美欧等主要经济体需求持续修复推升运价的同时,全球海运运力的不足,也对运价的上涨“推波助澜”。全球集运运力“跟不上”需求修复的节奏。

图4 摩根大通全球制造业PMI变化

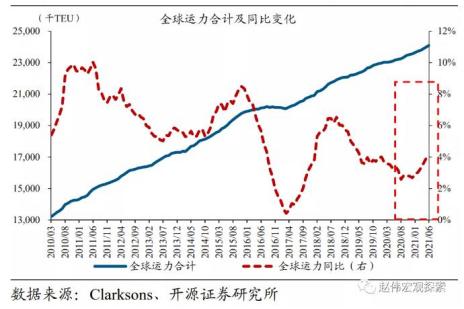

全球海运运力“供不应求”,源于在航运输船只已满负荷运转,同时新增运船及运力严重不足。国际知名航运咨询机构Clarksons统计的数据显示,2020年下半年以来,伴随集运需求大幅扩张,全球集运运力的闲置率,从前期高点11.4%大幅回落至历史低点的4.7%。集运运力的短缺,也直接导致了全球集运船只的拆解率,降至0%附近。在航运力接近“打满”的同时,新增运船及运力十分有限。美欧等多个港口出现用工荒,以及疫情反复导致海员数量大减等,进一步拖累了全球海运运力的释放、推升运价。

图5 全球运力合计及同比变化

海运运价如何演绎,对全球通胀影响几何?

随着疫苗大规模推广、企业生产及资本支出等修复加速,美欧等主要经济体的进口需求仍将维持高位。疫情的趋势改善,意味着美欧等经济体的居民出行、企业生产及资本支出等线下经济活动,将加速回归正常。这一背景下,美欧等主要经济体的中间品、资本品等的进口需求将进一步扩张。

本轮全球海运运力“产能”弹性受限。全球集运运力的不足,并非是由疫情带来的偶然冲击。事实上,自2010年起,由于行业长期不景气,以行业龙头马士基为例,过去10年,资本支出均呈明显回落态势。资本支出不断下滑的结果,是全球集运运力的增长中枢在过去10年大幅回落。考虑到新船交付周期需要至少2年时间,叠加过去10年造船行业产能也出现下滑,全球集运运力不足的局面,或在未来2年都难以得到有效缓解。

此外,由于培训周期长以及疫情导致工作吸引力下降等,海员的供应短缺将进一步限制海运运力的释放。不仅是造船需要时间,海员的培训周期也时间较长。经验显示,从事最基础工作的机工、水手,需要至少10个月培训及实习,工作内容更加复杂的三副、三管,培训期及实习期的合计时间更是需要2年以上。

油价趋势性大涨,也从成本端大幅抬升海运的涨价压力。根据经验,燃油费一般占到集运公司经营成本的30%以上。2020年5月以来,油价大幅上涨。展望未来,伴随美欧等经济体疫情逐步收尾、经济加速重启,叠加供给端OPEC+谨慎增产、美国页岩油公司不愿意加大资本开支等,油价依然处于趋势上涨通道中。受此影响,集运公司的涨价压力将持续高企。

综合来看,海运行业供需矛盾难以有效缓解以及油价大涨等,支撑运价位居高位,美欧等主要经济体面临的通胀压力将持续加大。海运行业内部,无论是货船、还是海员,供需矛盾未来一段时间均难见好转。叠加油价趋势性上涨,直接推升经营成本,均指向运价或将持续位居高位。对于美欧等主要经济体而言,无异将对国内的通胀压力“火上浇油”。(中新经纬APP)

赵伟

( HN666)