本文来自财主家的余粮

美国最新的通胀数据出来了,6月份,CPI年化通胀率,5.4%。

这个数据,远高于市场预期的4.9%。

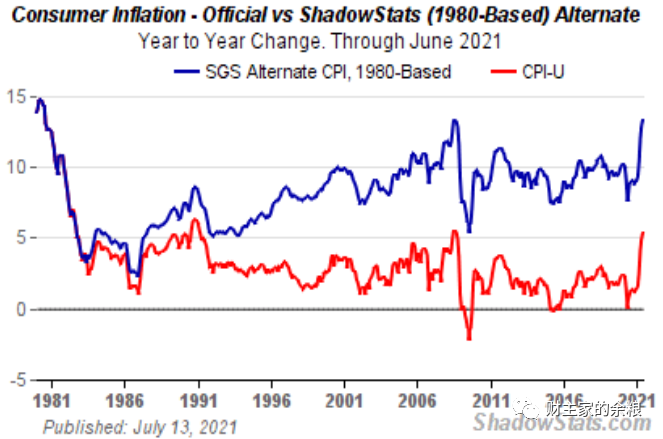

哪怕纯粹从官方通胀率历史数据看,5.4%的通胀率,也创出最近30年来的第二新高(第一新高为2008年7月),如果考虑到1980年以来美国官方对于CPI指数的持续修正,美国通胀数据,实际上创出的是40年来的第二新高(第一新高仍为2008年7月)。

说明:图中红线为美国官方通胀率数据,而蓝线则为影子统计网站(SGS)根据美国1980年未修正的CPI统计方法得到的美国真实通胀率数据。

考虑到2008年超过5%的美国官方通胀率数据仅持续了3个月时间(6/7/8月),如果目前5%以上的官方通胀率再持续1个月,就意味着本次的通胀,持续时间将超过2008年而位居最近30年的最高水平。

从2021年1月份以来,在所有关于黄金价格判断、美联储行为分析的文章里,我一直都在告诫大家,不要低估美国2021年的通胀水平,更不要被美联储和各大投行的分析师蒙蔽了视听,在美联储去年史无前例的大放水之后,美国接下来的通胀数据,必将远远超出市场上的那些财经媒体和美联储学术官僚们的预计……

在这种情况下,美联储主席鲍威尔周三在国会众议院上的证词陈述,仍然明确声称,即便是通胀持续下去,美联储也不会采取行动,因为,美国经济距离实现“重大的进一步进展”还很遥远。

至于通货膨胀,鲍威尔认为,在未来几个月可能仍然“居高不下”,然后就会趋于平缓。

物价暴涨之后,然后趋于平缓,这就是美联储的说辞。

除了当前时段,过去40年,美国官方通胀率超过5%的时间段里,无论是2008年年中或1990年下半年,那个时候美国的十年期国债收益率都在4%甚至是8%以上,而当前阶段美国的十年期国债收益率仅有1.4%左右,位于其历史性的低位。

这意味着,如果用国债收益率-通货膨胀率来代表美元的真实利率水平,其实,美元的利率,已经妥妥地降低至40年新低,也是美国自朝鲜战争以来的第三新低,仅次于1974年年末到1975年年初,以及1980年年中时期(见下图)。

在5月份的5%的美国通胀数据出来之后,美联储以及大多数跟风的财经媒体,都纷纷告诉大家,说这一次的通胀只是暂时的,暂时的,暂时的……而且多家分析机构认为,美国6月的通胀率数据,相比5月份就将出现环比下降。

这不,6月份的数据出来了:美国通胀率不是环比下降,而是环比快速上升!

自1971年布雷顿森林体系崩溃、人类进入彻底的信用货币时代以来,用月末的十年期国债收益率减去当月官方通胀率当作美元实际利率,观察历史数据,忽略偶发实际负利率,美国出现-1%以下的深度实际负利率时间段,总共有5个时期:

1973年10月-1975年7月;1979年4月-1980年10月;2008年7月-2008年9月;2011年8月-2011年11月;2021年3月迄今。

根据弗里德曼的研究,美元通货膨胀,一般都在广义货币供应增长12-24个月之后发生。

如果观察美元M2发行情况,我们会发现,其实从2019年10月份起,美元M2的增速已经开始提升,到了2020年3月份,随着美联储的疯狂印钞,美国的M2增速开始急速提升,这种高速增长一直持续到现在。

但是,美国的官方通胀数据,直到2021年4月才开始明显抬升,这正好符合弗里德曼所说的通胀滞后于货币增发12-24个月的情况。

以史为鉴,我们不妨结合美元M2在通胀爆发前12个月的增速数据,来观察当前美国实际负利率状况,更像历史上哪一个阶段。

距离当今最近的美元实际负利率时段,当然是2008年年中和2011年下半年,我这里将这两个时间段的美国官方通胀率、月末十年期国债收益率、当月美元实际利率及此前12个月美元M2增速数据列举如下,此外,还特意列出了坠入深度实际负利率前和脱离深度实际负利率后一个月的数据,以供对比。

2008年年中,全球经济处于一轮繁荣的顶点,表面上烈火烹油,当年当时的各项经济指标显示,美国经济已经陷入衰退,而且正处于次贷危机全面爆发的前夜……另一方面,12个月之前的美元M2增速,基本保持正常的6%左右,所以,那一轮超过5%的通胀,纯粹由生产资料涨价所推动(主要是原油),之后GFC(全球金融危机)爆发,因为信贷冰冻,通胀率迅速下降,美国也很快摆脱了深度负利率的状况。

2011年年中开始的负利率,则是在美国GFC之后的第二轮QE和第三轮QE实施的空档期,其实这一段时期美国的通胀率并不高,也就在3-4%的样子。但是,这和当前一样,架不住当时美国国债收益率的急速下降,由此出现了深度的实际负利率。另一方面,12个月之前的美元M2增长,因为尚在2008年全球金融危机的恢复期,其增速不仅称不上高速,甚至可以说是低速。

从通胀程度看,当前更类似于2008年年中;从国债收益率下降深度看,当前更类似于2011年年中。但如果考虑到这两个阶段此前12-24个月的广义货币增速,可以说,这两个阶段的深度实际负利率,和当前的深度实际负利率,没什么相似之处。

我们再来观察1973-1975年的情况(见下表)。

从通胀率和国债收益率的变动上看,1973年所开始的深度实际负利率,其产生原因与当前非常类似:通胀抬升+国债收益率下降。

进一步观察此前12个月的美元M2增速,我们发现,从1971年下半年美元发行失去黄金的约束之后,其M2增速就开始急速提升,此后一直到1973年一整年,美元M2增速保持在12-13%。

货币的高增速,再叠加上中东战争引发的欧佩克石油禁运,由此导致美国的通胀率飙升,而在美国政府的压力之下,美联储上阵购买国债,压低国债收益率,由此导致美国出现了长达2年的深度实际负利率。

显然,1973年到1975年的深度实际负利率产生,与当前的深度实际负利率,除了没有石油禁运所造成的石油价格飞涨之外,其他方面都有着极高的相似性。

我们再来看1979-1980年的情况(见下表)。

从美国官方的CPI数字来看,1979-1980年的通胀,是美国在第二次世界大战结束之后70年来最为严重的通胀,通胀率上升之迅速都创下美国战后历史之最。

尽管通胀率飙升,但这一次的美联储在沃尔克的管理之下,具有较高的自主性,并没有上阵大规模购买国债为政府融资,所以国债的收益率也在随之提高,但因其没有通胀率上升的速度快,由此导致美元出现了深度实际负利率。

观察此前12个月的美元M2供应,8-9%的增速只能说略高于战后的平均水平(相当于现在中国的M2增速),相比于1975-1977年普遍11%以上M2增速甚至还有较大程度的下降,称不上是“疯狂印钞”。

所以,1979-1980年美国的严重通胀,更大程度上不是对前一两年广义货币增长的反应,而是对整个1970年代长期高速印钞的一个总清算,然后再叠加当时德黑兰人质危机,原油价格跳涨,由此带来了美元体系史无前例的通胀。

无论从此前的货币增速,还是从国债收益率的变动来看,1979-1980年的深度实际负利率,与当前的可比性也十分有限。

经过与历史上4个阶段的对比,我们可以合理猜测,当前的美元通胀以及深度实际负利率,极度类似于1973-1975年的通胀。

从2020年3月份起,美元M2增速已经持续15个月保持在10%以上,极端的时候,甚至高达25%以上。

观察1973-1975年的美元通胀,以史为镜,如果美元接下来的几个月里,美元M2的增速无法降至7%甚至更低,那么,这一轮美元体系的通胀,大概率不会如美联储以及市场多数分析师所预计的那样,几个月就会消失。

新一轮的全球大通胀,正在路上。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

(张洋 HN080)