各种因素影响下,会有越来越多的中概股回归港股上市,直接对港股利好。

雷达财经出品 文|张凯旌 编|深海

递交招股书95天后,哈啰出行主动申请撤回了赴美IPO的计划。这也让哈啰出行成为了7月中旬以来,继小红书、天鹅到家之后,又一家赴美上市折戟的公司。再往前追溯,7月初,递交招股书仅24天的医疗科技公司零氪科技紧急暂停IPO,Keep、喜马拉雅等公司也被传出赴美IPO夭折的消息。一时间,中概股的增员突然按下了暂停键。

而在2021年上半年,整个市场完全呈现出一幅相反的景象。数据显示,2021年前6个月共有35家企业赴美上市,募资123亿美元,两项数据均为历史之最。

企业为何扎堆奔赴美股?行业人士分析认为,主要是看中其融资便利性、流程简便性以及对于亏损的开放性。另外,全球多国货币超发带来的充裕流动性也是原因之一,A股和港股的融资金额在上半年也均实现大幅增长。

已经上市的中概股,今年也并不好过。年初至今,阿里巴巴、京东、拼多多分别下跌15.78%、20.05%和48.28%。

为何中概股不香了?

暴跌、破发挡不住赴美上市热情

据报道,从2010到2020年,共计有超过210家中国企业赴美上市。2020年,受瑞幸咖啡财务造假影响,许多企业推迟了赴美上市的计划,即便如此,全年仍有37家企业在美上市,其中包括了陆金所、贝壳这两家跻身美国年度十大IPO之列的公司。

2021年2月,复兴资本发布的一份报告显示,投资者对中国公司在美国股市的兴趣在2020年升至6年来的最高水平,这一趋势有望在2021年获得延续。

符合这一预判的现象是,同期已有雾芯科技、容联云、祁连国际、亘喜生物、天演药业等13家中资企业在美上市,是历年同期数量最高的。

投资者们的热情也异常高涨。1月22日,中国最大电子烟制造商、知名电子烟品牌悦刻的主体公司雾芯科技登陆纽交所。上市当天,雾芯科技高开86%,盘中一度因暴涨触发停牌,收盘价29.51美元,相较12美元的发行价上涨了145.92%。而公司在此次IPO中共计募资金额达16亿美元。

至4月,彭博汇编的数据显示,年内来自中国内地和香港的公司通过在美国的首次公开募股筹集了66亿美元,比2020年同期增长了八倍,创下了同期内的历史新高。

彼时雅虎财经还曾预测称,2021年中国企业在美国的IPO总额大概率会超过2014年,成为年度历史之最。

资料显示,2014年受阿里上市影响,中国企业通过在美上市筹得的资金总额达到了250亿美元,至今还是历年赴美IPO融资的最高纪录;2020年,这一数字为150亿美元,排在历史第二。

直至上半年结束,这一趋势都还在延续。据悉,上半年美股市场共有35家中国企业首发上市,融资金额为123亿美元,IPO数量和融资额分别较去年同期增长119%和373%,以零售、消费品及服务、信息科技及电讯企业为主。

其中,募资金额最大的公司是滴滴出行,达44.4亿美元,满帮紧随其后,雾芯科技位列第三。截至6月30日收盘,三家公司的市值分别超681亿美元、221亿美元、137亿美元。

事实上,整个上半年并非没有利空消息放出。3月,美国通过《外国公司问责法案》,当天腾讯音乐、唯品会、爱奇艺跌幅均超20%;小鹏、理想、迅雷的跌幅也超过了10%。很快,一位韩国人管理的明星基金出现爆仓,进一步加剧了市场资金的踩踏。有媒体统计称,彼时在一周的时间内,美股市值前20的中概股累计蒸发市值折合人民币超1.2万亿元。

不仅如此,上半年上市的公司中有超12家在上市当天出现破发,如每日优鲜首日跌25%、水滴跌19.2%、第一高中教育跌12%、知乎跌10.5%;还有如叮咚买菜在上市前夕紧急更新招股书,将融资目标降低至此前的四分之一,首日也才微涨0.09%,接近破发。

但这依然无法阻挡中国企业远赴大洋彼岸敲钟的热情。

VIE结构公司更青睐美股

雷达财经注意到,近两年,美股、港股和A股都出现了IPO热潮。

美股方面,据Dealogic数据,仅2021年上半年的IPO案就合计筹资1710亿美元,超越2020年全年1680亿美元的募资规模,创下历史最高IPO规模纪录。

A股方面,普华永道的数据显示,2021年上半年A股共有245只新股上市,同比增长108%,融资总额为2109亿元,同比增长51%。香港市场则有47宗IPO,融资金额达到2129.6亿港元,比去年同期翻倍。

普华永道预计,下半年A股和港股投资气氛将继续向好,2021年A股和港股的总融资额都有望创历史新高。

不过即便在这一历史趋势下,也不能忽视美股相对于A股、港股的独特性,也正是这些独特性让中国的各大企业趋之若鹜。

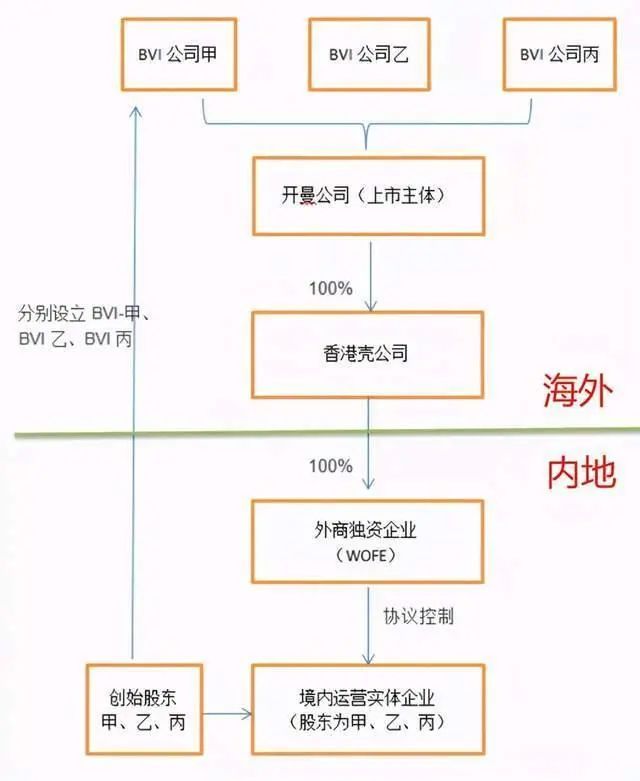

2000年4月,新浪在承销商摩根士丹利的帮助下,成功借助“VIE架构”登陆纳斯达克,随后诸如搜狐、网易、百度、阿里等在内的其他大厂也纷纷效仿,由此造就了一批财富神话。

最初,大厂们选择美股的原因在于门槛和审批时间。一方面,美股采取注册制,相较A股的审核制而言能更快IPO;另一方面,A股对上市公司的营收、利润、现金流等财务指标有更为严格的要求,公司必须具备可持续盈利的能力,这就让早期疯狂烧钱的互联网公司望而却步。

此外,美股允许互联网公司“同股不同权”,这样可以保证在不断融资的过程中,创始团队即使股权被稀释,也能保留对公司的掌控权。相比之下,A股和港股要求“同股同权”,这可能导致大资金在公司中的话语权高于创始团队。

受到这些条件的吸引,美股聚集了许多中国的优秀企业,阿里、京东、携程、哔哩哔哩、蔚来等公司,都将自己上市的第一站定在了美国。因此为了吸引,或者说留住更多优秀的企业,A股和港股近几年也在不断改革。

2018年4月,港交所在修订后的《主板上市规则》中提及,同股不同权和未盈利生物医药企业被允许在港股上市;2019年,A股从科创板开始试行注册制,自此之后企业在A股上市的审批时间得以大幅压缩。如中芯国际,从在科创板申请受理到上市仅用时46天。2020年,创业板注册制也成功实施,不仅支持亏损企业上市、同股不同权架构,还支持VIE股权架构。

但在此基础上,美股依旧有其独特的号召力。资深投行人士王骥跃指出,一些中国企业选择不同上市地,有很大因素可能是股东的意愿。“很多公司在发展期引入了境外投资者,对于在国内上市有所顾虑,而在美国上市流通后减持也更加方便。”

彭博社则认为,纽约受中国企业的青睐是因为那里的IPO申请只需数周,而不是数月;它的流动性和估值也要强于中国的交易所。

一路飙升的股价或也是原因之一,自2020年3月24日以来,美股三大指数道琼斯指数、标普500、纳斯达克指数分别涨87.88%、96.69%、115.18%;同期A股上证50、沪深300、创业板指数分别涨24.35%、37.39%、89.36%。

强力监管下,中概股面临退潮

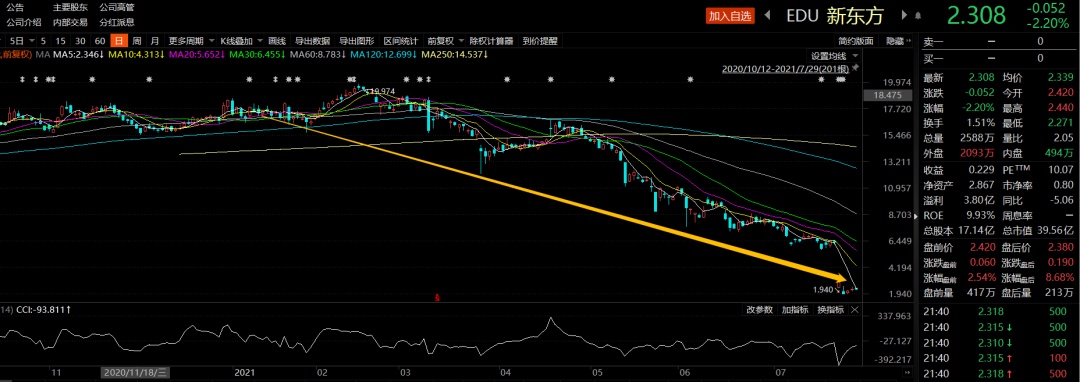

虽然众多企业在美股扎堆上市,但中概股在二级市场的表现并不尽如人意。在反垄断和教培行业的严厉监管下,互联网和教育概念股在2021年损失惨重。

3月-7月,《关于大力推进幼儿园与小学科学衔接的指导意见》、新修订的《未成年人保护法》、《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》陆续落地,教培机构坠入谷底。

年初至今,中概股跌幅最大的10支股票中,教育概念股占到其中的8支。其中,新东方累计跌87.3%,市值蒸发超278.01亿美元。

而自阿里因“二选一”被罚182.28亿元后,互联网领域的反垄断监管力度也在不断加码。有媒体统计得出,3月5日至7月27日期间,马化腾、黄峥、马云、丁磊、王兴等8位互联网大厂富豪的身家合计缩水超5800亿元。

受此影响,投资机构也在纷纷撤离。

好未来曾是高瓴资本在美股的第一大持仓股,自2014年就开始建仓持有,2019年初还曾参与其5亿美元的定增,但2021年一季度,高瓴已经清仓了好未来所有股份,一并清仓的还包括一起教育。高途则遭到了老虎环球基金的清仓减持,以及瑞银七个季度以来的首次减持。

此外,高瓴资本和景林资产都在2021年一季度减持了拼多多,高瓴对京东的减持比例更是高达近七成。

另据彭博社消息,投资女神“木头姐”(Catherine Wood)的旗舰基金方舟创新ETF的中概股权重已从2月份的8%降至不到1%,方舟互联网ETF的中概股权重已降至5.4%,是2014年10月以来的最低值。

7月,以滴滴出行App下架为界,中概股的情况更是跌至冰点。

7月5日,运满满、货车帮、BOSS直聘也被网络安全审查办公室实施审查。

7月6日,中办、国办印发《关于依法从严打击证券违法活动的意见》,强调要加强中概股监管,完善数据安全、跨境数据流动、涉密信息管理等相关法律法规。

7月10日,网信办发布《网络安全审查办法(修订草案征求意见稿)》,要求掌握100万用户个人信息的运营者赴国外上市,必须向网络安全审查办公室申报网络安全审查。

伴随监管政策,中国企业赴美IPO开启撤回潮。此前,喜马拉雅、Soul已经在监管提示下暂停上市,7月9日,零氪科技紧急暂停IPO,熟悉该交易的人士表示,原因系“市场不确定性较大”;另据媒体报道,Keep、便利蜂、小红书的IPO都按下了暂停键,而在接下来的20天内,天鹅到家、哈啰出行也陆续撤回IPO申请。

7月29日,又有消息称,物美旗下多点新鲜暂缓赴美IPO计划。

短时间内港股或受益

“中国对外开放的坚定决心没有改变”,7月28日深夜,新华社发文谈及近期股市波动时表示。

新华社在文章中指出,由于近期的一些监管政策涉及境外上市企业,市场上担心未来中国企业赴境外上市的政策是否存在变数,中国资本市场对外开放的步伐是否放缓。可以肯定的是,证监会对企业选择上市地持开放态度,支持企业根据自身发展需要作出选择,支持企业依法合规利用两个市场、两种资源发展。

“当前,全球经济金融仍面临较大的不确定性,中国资本市场发展面临的内外部环境复杂严峻。通过改革来应对挑战正是题中之义。无论是回应中国经济的需求,还是继续破解市场弊端,都离不开资本市场深化改革的有力推进。”

美东时间7月28日,中概股应声反弹,144支股票涨幅超5%,包括理想汽车、拼多多、叮咚买菜、好未来在内的27家企业涨幅超15%。

不过,市场有声音表示,监管政策有利于长远发展,但短期内中概股仍具有较强的不可预期性。

第一上海证券美股分析师Chuck Li认为,目前中概股基本已经处于底部,但是不会很快反弹,即便反弹可能也不会达到过去的高点。

Chuck Li还表示,“各种因素影响下,会有越来越多的中概股回归港股上市,直接对港股利好。”

另有知情人士预计,新规将在一两个月内出台,香港正越来越成为一个可行的替代选项,其开放的市场和紧盯美元的汇率制度有助于人民币的兑换。据中信证券(600030,股吧)预测,未来3年香港市场将迎来40家左右中概股龙头的集中回归。仅是在2021年,就已经有百度、B站、新东方、小鹏汽车等中概股回港二次上市,还有蔚来、理想汽车等企业传出相关意向。

“时代的逻辑,可能确实变了。”有投资者感叹。

本文首发于微信公众号:雷达财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )