一半是梯媒龙头,一半是征收创业税的垄断者。

作者 | 白芨

编辑 | 向阳

作为以户外广告为主营业务的上市公司,市场对分众传媒(002027,股吧)有多种观察角度。

例如,根据电梯广告行业租赁物业电梯空间,再“装修”出售的特点,将分众传媒对标房地产市场中的二房东模式,强调从入住率、空置率、租金涨幅等维度观察;再如根据电梯广告场景简单、固定,且接触用户数极大的特点,将分众传媒对标头部APP产品的开屏广告业务,强调从DAU和活跃用户质量维度观察。

然而无论是二房东业务还是开屏广告业务,都很难有一家公司占据市场的绝大部分份额。相比之下,分众传媒几乎成为了电梯广告的代名词。艾瑞咨询数据显示,2018年,中国电梯广告市场规模为175亿元,而财报数据显示,同期分众传媒的楼宇媒体广告收入达到120.76亿元,占据了整个市场约69%的份额。

这使分众传媒始终面临垄断市场的质疑。2008年12月22日,新浪曾宣布寻求合并分众旗下的数字广告业务,这次交易被称为“新媒体王国”的诞生序幕,据《华夏时报》报道,交易完成后,新浪将成为仅次于央视的中国第二大广告平台。但在《反垄断法》影响下,交易最终未能完成。彭博社报道称,在等待反垄断审查的过程中,分众传媒的市值下滑,致使双方对收购价格产生分歧,致使交易流产。

然而,即便未能构筑所谓的新媒体王国,分众传媒在电梯广告市场仍然具有举足轻重的影响力。2021年8月25日,分众传媒发布了2021年半年报,即便券商为其财报表现给出了“买入”评级,认为在疫情冲击过后,分众业务顺利恢复至常态,但分众的股价仍在财报发布后的两个交易日内,创下7.52%的累计跌幅。

01

回归正轨

分众传媒的营收结构主要包含两个部分,电梯广告和影院广告,在二季报中,电梯广告占比为90.82%,影院广告占比为8.89%。

相比疫情冲击下的2020年,影院广告占比有所回升,2020年影院媒体收入占营收比重仅为3.96%,而2019年为16.34%。这表明,随着国内疫情得到控制,分众的营收结构开始恢复正常。

从营收看,分众传媒在二季度实现营业收入37.34亿元,环比增长3.92%,但同比增长高达39.75%。

净利润方面,分众传媒二季度净利润15.32亿元,环比增长11.99%,同比增长达到94.91%。

这主要源于新冠疫情期间,广告主优先削减活跃度骤降的线下场景广告,以及转化率较差的品牌广告预算,以电梯品牌广告为主的分众传媒首当其冲,致使2020年的广告业绩基数较低。

从毛利率看,今年二季度,分众传媒的毛利率为66.03%,接近去年下半年的历史最高水平,同时,二季度经营活动现金流为40.36亿元,同比增加20.15亿元,增幅达到99.71%。分众传媒给出的解释是,疫情对经营的影响恢复正常,此外,公司收到政府补助及利息收入较去年同期增加1.15亿元。

此外,教育与房地产行业的政策调整,也对分众传媒的广告收入造成冲击。今年以来,“双减政策”使各大平台的学科教育类广告大幅减少,而房地产也面临减少拿地,加速回款以降低资产负债率的降杠杆目标。有房地产中介从业者对「财经新知」表示,预计未来几月将有越来越多的房地产政府指导价政策落地。

从客户结构看,以上两个行业并非分众传媒的主要营收来源。分众更多依赖的是日用消费品、推广破圈期的互联网C端产品,以及医疗服务等广告主。

二季报显示,分众传媒的客户结构有所优化,其中占核心比重的日用消费品广告占比从去年同期的37.09%降至35.44%,而互联网广告从去年同期的25.12%增长至30.76%。从营收额看,上半年日用消费品客户、互联网客户营收额分别增长了8.86亿元和10.96亿元。

特别是2020年社区团购的异军突起,让买菜产品在电梯广告中的体量大幅提升。随着广告市场回归常态,疫情前狂热、洗脑的集中投放式品牌广告有望再现。

但这并不意味着,分众传媒的增长实现全面恢复。以电梯媒体为例,二季报显示,除二线城市媒体数量增长较快以外,分众传媒的电梯媒体及电影媒体设备数在三线及以下城市出现了负增长。

与此同时,分众传媒正在对股东进行慷慨的分红。相关公告显示,分众传媒半年度预计分红30亿元,每股分工0.208元,另外注销并回购2356.81万股,占总股本比例的1.61%。然而从公告发布后股价表现看,回购并未阻止股价的下跌势头。

02

品牌广告痛点

在分众传媒创始人江南春看来,品牌广告与效果广告是道和术的区别,前者是品牌建立用户认知的过程,解决为什么爱,有多爱的问题;而效果广告是品牌赢得人心的结果,解决何时买,何价买的问题。

而这与黄铮的观察恰好相反,在一次采访中,黄铮提及对两种广告模式的观点——电梯广告是做给投资人看的,补贴是做给消费者看的,应当少做给投资人看的广告,专注于企业的实际增长。换句话说,品牌广告对实际触及消费者作用不大,只有利益相关的从业者会关注电梯广告内容。

而这与拼多多的获客策略有关,尽管在18年上市前夕,拼多多曾以狂热的品牌广告尝试用户认知破圈。但在此之前,拼多多的获客更多依赖价格敏感型用户的社交关系推荐,并形成对阿里系电商明确的获客成本优势。黄铮对两种广告模式的观察由此而来——主打品牌声量的广告,主要目的是向不理解商业模式的投资人展现破圈意愿,核心获客依赖用户社交传播。

在江南春看来,品牌广告是企业产品从初创完善阶段向成熟阶段过渡的必需品。在面对吴晓波的采访中,江南春将这一拐点定位为5亿至10亿元——首次达到这一营收额的企业,就有必要考虑品牌路线,向公众品牌扩张。

在2013年,分众传媒曾经尝试打破品牌广告与效果广告间的分界线,方式是布局NFC手机,即用户在接收电梯广告内容时,出现屏幕提示——打开微博可收到该产品优惠券。江南春认为,这将改变分众传媒产品强制但不互动的弱点。

然而从用户角度看,这一构想始终没能实现,随着移动设备的普及,无论是电梯场景还是影院场景,用户更青睐于使用手机而非收看广告。分众传媒强调自己是“没有选择下强制高频到达的平台”,而其所谓的强制传播,更多通过强声+强光的影音效果吸引用户注意力。

这也形成了电梯广告的痛点——用户记不住产品的详细内容,例如日用消费品的折扣信息,医疗产品的详细治疗过程等,更多被记住的是简短的、被重复强调的产品卖点,如知乎“你真的知道吗”,京东金融“一个懂金融的朋友”,BOSS直聘“找工作,直接和老板谈”等,甚至是多次配合旋律重复的品牌名,如当贝投影。

而这离分众传媒强化用户体验的设想相去甚远。在分众传媒看来,电梯广告为企业提供了不可或缺的爆款破圈作用。而在社交媒体上有用户评论称,洗脑广告是“精神摧残”和“压倒社畜的最后一根稻草”,在口号的反复重复下,收看广告的人犹如置身中介机构的销售打鸡血现场。

事实上,随着效果广告市场的成熟,分众传媒切入“内容化”、“娱乐化”竞争效果广告的难度愈发增加。在江南春“ALL IN”户外媒体的策略下,分众传媒已经成为品牌广告的代名词之一,即对10亿元营收,向公众品牌进军的企业征收难以逾越的“品牌税”。“量”和“价”已经成为决定分众传媒增长唯二的引擎,短视频等产品对效果广告的算法越精确,分众传媒就越是难以迈出自己的第二曲线。

03

垄断争议

江南春曾在采访中透露,分众的运营策略是“专精”:“我终生的事业就是做全球最大的电梯及影院媒体集团。”这意味着分众传媒将采取深耕户外品牌广告的策略,在2006年收购聚众传媒和框架传媒后,分众传媒占据了电梯广告的主要市场份额,“坐收创业税”的有利地位已经确定。

在接受投资者询问时,分众传媒董秘表示,公司刊例价保持每半年一次上调,幅度根据资源供给量和客户需求量决定。公司相关公告显示,从2011年至2018年,分众传媒在北京的电梯视频广告刊例价从437.8元上升至1380元,年度复合增长率达到17.82%。

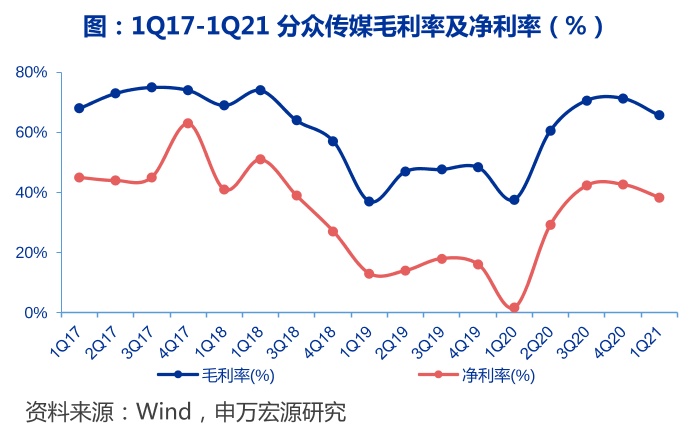

毛利率是观察分众传媒对梯媒广告市场定价权的一把钥匙。2018年,以低价竞争下沉市场梯媒的新潮传媒入场后,一度造成分众传媒的毛利率大幅降低。

2015年9月,分众传媒借壳七喜控股完成回A上市,享受了中美两地股票市场的估值差。从2015年至2017年,分众传媒的毛利率维持在70%以上的超高水平,2018年由于新潮传媒低价争夺下沉市场的影响,毛利率呈现下滑,2019年下滑至45.21%。但在新冠疫情冲击下,新潮传媒陷入裁员、降薪的求生风波,这使分众传媒在2020年的毛利率回升至63.24%。截至今年二季度,分众传媒的毛利率定格为66.03%。

某种程度上,这印证了分众传媒在电梯媒体市场难以挑战的绝对领头羊优势。挑战者新潮传媒背后拥有百度、京东等互联网资本扶持,但其结果也只是短暂地影响了分众传媒的定价权。

根据《反垄断法》,具有市场支配地位的经营者以不公平的高价销售商品的,构成滥用市场支配地位的行为。而单个经营者市场支配地位的界定,是市场份额占比超过二分之一。从这一角度观察,分众传媒显然在电梯广告市场具有市场支配地位。

显然,在这一优势下,分众传媒拥有每半年上调刊例价格的定价权优势,尽管上调幅度要受到广告主需求量及相关因素影响,但从分众传媒的历史业绩看,除2020年的新冠疫情冲击和新潮传媒的低价策略冲击外,分众传媒拥有异常稳定的营收及毛利率水平。

对于向公众品牌扩张的成长期企业来说,这是一道无法绕开的“创业税”。随着广告市场的成熟、分化,单个APP产品很难保证对所有用户的分发,而电梯作为城市用户必经的高频场景,具备江南春所说的“强制性”优势,对电梯广告的投放,可以尽可能保证品牌的破圈意志向高线城市用户传播。

而一旦遭遇反垄断冲击,分众传媒当前18.75倍PE的估值基础或将重构。

分众传媒依赖于“量”与“价”的双增长引擎,前者依赖企业铺设线下设备,提升广告库存;后者依赖分众传媒的定价权优势,以及广告主需求的自然增长。

若梯媒广告市场与房地产市场一样,遭遇政府指导价监管,限定最高价格并允许企业向下浮动,或由国家规定最高利润率水平,则分众传媒的定价权优势将不复存在,势必造成市值的大幅下挫。

相比房地产民生+刚需的特点,梯媒广告市场对民生运转的影响不大,但对创业环境的影响较大,且缺少有竞争力的替代品。

有观点认为,短视频、央视等品牌广告有替代梯媒广告的能力。而梯媒广告相比其它广告的优势,是强制用户观看,而电视和移动产品广告面临用户淘汰的风险。除电梯以外,几乎没有场景可以复刻这一优势,甚至在高铁、飞机等客运场景下,广告主也不可能通过影音手段,实现对用户注意力的强制转移。

从垄断风险看,江南春的“ALL IN梯媒”策略可谓一把双刃剑,一方面,它使分众传媒成为行业无可争议的,拥有定价权的龙头;另一方面,它也将分众传媒置于征收创业税的地位。未来一旦梯媒广告“量”的增长空间殆尽,分众的主要增长引擎转向价格提升,遭遇反垄断调查的风险将同步放大。

本文首发于微信公众号:财经新知。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )