本文作者:图表家

数据观点源于:图表家(ID:tubiaojia2016)

9月非农就业预测:后市行情走向的关键点

在强劲的首次申领失业救济人数报告和稳固的 ADP 私人就业数据公布之后,所有人的目光都转向本周最重要的经济数据点,以及本月周五美国东部时间周五上午 830 点的非农就业报告,市场普遍预计将公布 50 万份非农就业报告。上个月令人失望的 235K 印刷量增加了一倍多——失业率下降至 5.1%,平均时薪增加至 4.6%。与上个月不同的是,当我们正确预测了 8 月非农就业人数的大幅下降时,这次我们同意明天的报告将是一个节拍,唯一的问题是有多大。这是预期的快照:总就业人数:500K,最后 235K

私人就业人数:450K,最后 243K

失业率:5.1%,最后 5.2%

劳动力参与率:61.8%,最后61.7%

平均时薪 Y/Y:4.6%,过去 4.3%

平均每小时收入 M/M:0.4%,最后 0.6%

平均每周小时数:34.7,最近 34.7

正如 Newsquawk 在其 NFP 预览中所写的那样,9 月份的就业数据是美联储 11 月 3 日政策会议之前的最后一个,将在央行预期的缩减宣布的背景下制定,其中一份令人满意的报告可能足以让 FOMC批准 11 月宣布缩减每月 1200 亿美元的资产购买规模。

高盛经济学家比正常情况更乐观,估计 9 月非农就业人数增加 60 万,高于 +50 万的普遍预期。

他们指出“劳动力需求仍然非常强劲,我们认为 9 月 5 日全国范围内的失业救济金到期提振了有效劳动力。供应和就业增长——就像在 7 月和 8 月提前结束联邦福利的州一样。”

因此,高盛假设明天的数据会增加 20 万,而 10 月的数据会更大。该银行还认为,学校的重新开放为 9 月份的就业增长做出了大约 15 万的贡献。

尽管有这些顺风,但大数据就业信号好坏参半,餐饮活动仅小幅反弹。

本月劳动力市场指标具有建设性:ADP 的就业指标意外上行,尽管分析师继续指出官方数据与 ADP 指标之间的直接关系微弱,尽管过去三份报告的差距低于 10 万。

在 8 月和 9 月就业数据调查期间,首次申请失业救济人数和持续申请失业救济人数有所回落,但分析师指出,最近发布的失业救济人数增加可能使前景蒙上阴影。

ISM 商业调查显示当月就业增长,制造业就业再次回升,但服务业就业在本月略有降温,但仍保持扩张性;调查评论继续暗示劳动力市场吃紧。美国劳工统计局将于 10 月 8 日 13:30BST/08:30EDT 发布 9 月就业形势报告。

政策:

鉴于美联储官员已有效确认,除非就业数据崩溃,否则 9 月就业报告可能降低了与交易条件的相关性,否则将在 11 月 3 日会议上宣布缩减资产购买规模。

因此,交易风险可能偏向下行,而不是偏向于上行,因为大量的非农就业数据可能会阻碍美联储宣布缩减规模。

此外,值得了解华盛顿提高债务上限的努力正在取得的进展;到目前为止,官员们尚未达成协议,并且正在制定止损立法,以允许资金进入 12 月;一些分析师认为,面对潜在的违约风险,美联储可能不愿收紧政策。

薪资:

一致认为 9 月美国经济将增加 50 万个非农就业人数(前 23.5 万),这将比 3 个月和 6 个月的平均增长率更低,但与 12-月平均值(3 个月平均值为 75 万/月,6 个月平均值为 65.3 万/月,12 个月平均值为 50.3 万/月 - 从技术上讲,这至少表明最近几个月的就业增长率有所提高)。

汇总 2020 年 3 月以来的非农就业数据,与大流行前水平相比,仍有约 533 万美国人失业。

衡量疲软的指标:

失业率预计为 5.1%(之前为 5.2%);先前的劳动力参与率为 61.7%,而大流行前为 63.2%;U6 衡量就业不足的指标之前为 8.8%,而大流行前为 7.0%;以前的就业人口比为 58.5%,而大流行前为 61.1%。

这些宽松措施可能会更深入地了解美联储官员如何判断劳动力市场的进展,许多人最近几个月指出,他们正在密切关注就业不足率、参与率和就业人口比率,以更好地处理经济中的疲软程度。这些数据越接近大流行前的水平,分析家就会受到鼓舞。

收益:

平均每小时收益预计为 +0.4% M/M(之前为 +0.6%);平均时薪预期为 +4。同比增长 6%(之前为 +4.3%);平均每周工作时间预计为 34.7 小时(之前为 34.7 小时)。

汇总 2020 年 3 月以来的非农就业数据,与大流行前水平相比,仍有约 533 万美国人失业。

ADP:

ADP 全国就业报告显示,9 月份美国经济增加了 56.8 万个工作岗位,高于预期的 42.8 万个,并且好于之前的 34 万个(从最初报告的 37.4 万个下调)。

ADP 本身表示,尽管就业增长速度较第二季度的 74.8 万人明显放缓,但劳动力市场复苏继续取得进展。它还指出,休闲与酒店业仍然是复苏的最大受益者之一,但表示招聘仍受到大流行轨迹的严重影响,尤其是对小公司而言。

ADP 认为,随着大流行情况的持续改善,目前的招聘瓶颈可能会消失,这可能为未来几个月的就业增长奠定基础。

在数据方法方面,分析师继续指出,ADP 的模型包含了大量先前的官方就业数据、其他宏观经济变量以及来自其自己的就业平台的数据;

Pantheon Macroeconomics 表示:“由于 Delta 变量对服务业的打击,8 月就业人数疲软,而这种疲软可能限制了 ADP 数据。”

“因此,达成共识的超调表明 ADP 模型的其他输入比我们预期的要强,但没有公布任何细节,因此我们不知道超调是模型驱动的还是由于更强劲的就业数据ADP 的客户。”

首次申请失业救济人数:

与 BLS 就业报告调查窗口相吻合的本周首次申请失业救济人数约为 35.1 万人——与 8 月就业数据调查窗口的 34.9 万人几乎没有变化——分析师表示季节性因素在提振失业率方面发挥了作用。

每周数据,虽然可能有一些挥之不去的飓风艾达影响;相应的持续申领失业救济人数数据从 8 月调查期的 290.8 万人降至 9 月调查期的 280.2 万人。

总体而言,数据继续显示下降趋势,尽管最近几周初请失业金人数再次回升。

商业调查:

9 月份服务业和制造业 ISM 报告显示出不同的趋势,服务业就业分项指数从 53.7 小幅回落至 53.0,表明增长但速度放缓,而制造业就业分项指数回升至扩张状态领土,从之前的 49.0 打印 50.2。

在制造业方面,ISM 表示公司仍在努力实现劳工管理计划,但指出与前几个月相比有一些温和的进展迹象:

“只有不到 5% 的评论指出就业有所改善,而 8 月份则没有,”它说,“绝大多数小组成员表示他们的公司正在招聘或试图招聘”,其中大约 85% 的回答是关于寻求额外的人员配备,而近一半的受访者表示难以填补职位空缺,比 8 月份有所增加。

“关于离职率和退休的评论频率越来越高,延续了 8 月份开始的趋势,”ISM 说。

与此同时,在服务业,就业活动连续第三个月上升;受访者指出,员工纷纷涌向薪水更高的工作,而且缺乏替代这些员工的渠道,而其他受访者则表示,各个层面都存在劳动力短缺问题。

争取一份好于预期的报告:

联邦增加的失业福利结束。

一些州的联邦福利到期提振了夏季的劳动力供应和就业率,所有剩余的此类计划都于 9 月 5 日到期。

7 月和 8 月表明,从 6 月到 8 月,工人的求职概率累计提高了 6 个百分点失去 300 美元的充值付款,并为失去所有福利的工人增加 12 个百分点。

在 9 月 5 日失去部分或全部福利的 600 万工人中,有些人在 9 月 18 日之前找到了工作——及时将被计入明天的数据中。

高盛假设该渠道对就业增长有 +20 万的推动,随后的报告将有更大的增长(到年底累计增长 130 万)。

学校重新开学。

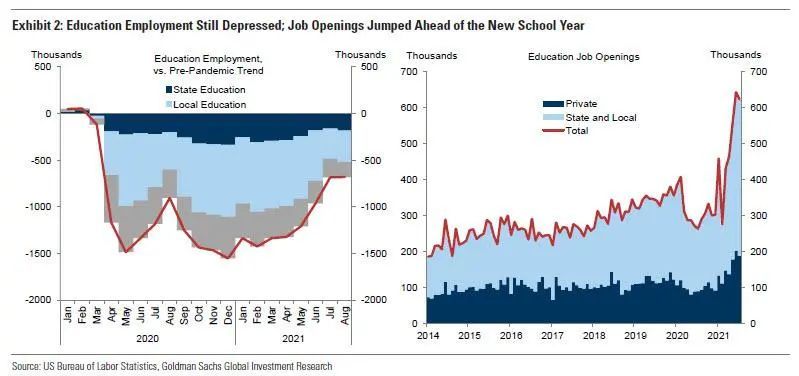

最大的 100 个学区都对面对面学习开放,促进了许多以前休假的教师和支持人员的回归。

虽然就业水平的完全正常化将贡献 60 万个工作岗位(mom sa,见下图左面板),但由于混合教学模式,一些清洁工和支持人员没有回来,该行业的职位空缺仅比之前高出 20 万个。危机级别(见右图)。

与此相关的是,BLS 的季节性因素已经嵌入了通常在夏季裁员时重新雇用教育工作者的情况,因此,如果返回工作的看门人比典型的 9 月少,这将减少经季节性调整的就业增长,其他条件不变。

综合起来,假设明天的报告中学校重新开放会增加大约 15 万美元。

工作机会。

会议委员会的劳动力差异——表示工作机会丰富的受访者与表示工作难以获得的受访者百分比之间的差异——从 44.4 降至 42.5,仍处于较高水平。

此外,7 月份 JOLTS 职位空缺增加了 74.9 万个,达到 1,090 万个的历史新高。

ADP。

ADP 报告中的私营部门就业人数在 9 月份增加了 56.8 万,高于普遍预期的 43 万,这意味着基础 ADP 样本的强劲增长。

此外,学校通常不使用 ADP 薪资软件,在官方薪资措施中主张从学校重新开放中获得更大收益。

为一份弱于预期的报告辩护:

德尔塔变种。

8 月份,新冠病毒感染率反弹给服务消费和劳动力市场带来压力。虽然美国的病例数在 9 月初开始下降,但 Open Table 的餐厅座位仅略有回升。

休闲和酒店业就业在 9 月有所增长,但可能不会达到 6 月和 7 月的每月 40 万左右的速度。

雇主调查。

我们商业调查的就业组成部分持平或下降,而我们和共识预测就业增长将回升。高盛的服务业调查就业追踪指数保持不变,为 54.5,制造业调查就业追踪指数下降 0.4 个百分点至 57.8。

虽然高盛分析师指数 (GSAI) 下降 0.8% 至 68.5,但就业成分上升 1.9% 至 71.9。

中性因素:

大数据。

8 月和 9 月调查周之间劳动力市场的高频数据好坏参半,对就业增长的潜在速度几乎没有提供任何指导。跟踪的五项措施中有三项表明达到或高于共识收益(Census Small Business Pulse +0.5mn、ADP +0.6mn、Google 移动性 +200 万),但 Homebase 数据是下行的异常值。

从表面上看,这将表明就业人数大幅下降。人口普查家庭脉搏(-60 万)也相当疲软,尽管令人鼓舞,但也表明随着学校重新开放,与托儿相关的劳动力供应逆风大幅下降。

季节性。

9 月的季节性障碍相对较低:BLS 调整因素通常假设私立就业人数(不包括公立学校)减少 600-700k,而 7 月和 8 月的平均水平约为 -100k。

持续的劳动力短缺促使企业在夏末裁员。部分抵消了这种顺风,由于危机,9 月的季节性因素可能已经不利地演变——特别是适应去年 9 月重新开放驱动的就业激增(私人就业人数 +932k mom sa)。

失业索赔。

9 月份的首次申请失业救济人数下降,平均每周 33.9 万,而 8 月份为 37.8 万,尽管个人过渡或试图过渡到国家计划。在

包括紧急福利在内的所有员工计划中,持续索赔大幅下降(-330 万)——但同样是出于非经济原因(联邦增强计划到期)。从调查周到调查周,常规州计划中的持续索赔减少了 106,000 人。

裁员。

Challenger、Grey 和 Christmas 报告的裁员人数在前两个月下降 14% 后,9 月份环比反弹 11%(GS 的 SA)。

尽管如此,裁员人数仍接近 30 年来的最低水平(1993 年)。

来源网站:https://www.zerohedge.com,文章采用人工智能翻译技术

- end -

风险提示:此公众号文章及策略资讯所表达意见仅作参考,不构成任何投资操作建议,投资决策需要建立在独立思考之上。作者不就资讯中的内容对最终操作建议做出任何担保,投资者根据资讯作出的任何投资决策与资讯作者无关。

本文首发于微信公众号:布林格。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )