本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

第四范式是中国AI青年军中较为低调的一家公司,曝光度远逊于“AI四小龙”。但并不妨碍它在资本市场的受欢迎程度——先后获得了中国四大行的投资。同时,接触过这家公司创始人戴文渊的人都认为,“这是一个技术天才,同时也是个偏执狂。”

一定程度上,这家公司的技术水平与前景预期,代表着中国AI新生代的水准与未来。近期第四范式提交了IPO申请,透过招股书等公开文件,我们对它的价值内涵进行了初步探究。

01

缘起

问题1:什么是第四范式?

所谓“第四范式”,是由美国计算机科学吉姆.克雷家于2007年提出的,他总结道,截至目前,科学研究方法的演进路径分别为实验研究-理论研究-仿真模拟研究-大数据分析。

也就是说当前阶段的科学研究方法是依靠大数据进行科学发现,也就是常说的第四范式。

问题2:公司建立的初衷是什么?

同很多在人工智能领域很有前瞻性的人一样,第四范式公司创始人戴文渊也看到了人工智能在未来3-5年内人工智能会在各行各业全面爆发,但他还想再快一些,于是在2014年9月,他成立了第四范式公司,初衷是降低AI技术门槛,以及提升AI的运作效率。

起初,戴文渊想做的事是类似于IBM咨询式的商业模式,经过实践摸索发现,授之以鱼不如授之以渔,让用户用AI解决他们自己的问题才能够帮到每家企业,于是转型搭建AI平台,也就是先知平台的前身。

经过3个版本迭代及公司内部试用,他们先在金融领域小试牛刀,很快打开了局面,紧接着快速占领了其它主要应用领域。戴文渊进一步明确了第四范式公司的发展目标,做一个像甲骨文公司一样有自己生态系统的公司。

02

探秘

问题3:公司是做什么的?

第四范式公司做的事主要是将高深的人工智能技术普及应用,对于技术实力一般的公司,可以拿着自家的数据和一些简单的思路,应用第四范式提供的人工智能辅助工具和算法,很快地搭建起自己的一整套人工智能应用解决方案。

第四范式公司为社会做出的主要价值是让人工智能技术得到更广泛的应用,降低了使用人工智能技术的壁垒和成本,提高了使用客户的生产效能。

问题4:公司具体提供哪些产品?

公司主要产品是先知平台、先知应用,此外还根据用户特定业务需求提供应用开发服务。

先知平台主要由(i) 人工智能操作系统Sage AIOS;及(ii)包括HyperCycle及Sage Studio的人工智能开发人员套件组成。(如需要更加详细的讲解,请点击关注并留言)

根据应用功能的不同,先知应用大体可以分为三类:销售及营销;风险管理;运营效率。

问题5:公司销售情况如何?

该公司的客户定位是需要人工智能转型的所有企业。其主要销售策略与特定行业领军企业展开合作,成为自家人工智能产品使用的标杆用户,通过这些标杆客户的使用成果进行口碑营销。其产品交付方式主要是将其解决方案嵌入第三方系统集成商的产品中销售给终端客户,2021H1营收占比71%。

图表 第四范式公司的客户情况,资料来源:公开资料

问题6:公司的商业模式是怎样的?

收取安装先知平台及应用的软件许可费,提供一体化(AIO)解决方案,提供应用开发及其他服务。

2021H1,第四范式公司营业收入7.88亿元,同比增长1.67倍,毛利率约44%。据第四范式公开资料说明,2019年先知平台及产品营收增长近48倍,主要原因是 (AIO)解决方案全面商业化。2018年先知平台及产品毛利率由75%降至39%,主要系该项业务全面铺开前期投入成本较大所致。

图表 第四范式公司主要业务业绩情况,资料来源:公开资料

问题7:公司成立至今融资情况是怎样的?

公司从2015年8月5日开始进行A轮融资截止到2021年6月30日已经进行了D+2轮融资,合计融资约70亿元人民币。

主要的投资者有国家制造业转型升级基金、国开、国新、中国建投、国寿、中信、三峡、保利、光大、西城区母基金、红杉、博裕、春华、厚朴、高盛、创新工场、思科、联想、腾讯、以及中国工商银行(601398,股吧)、中国农业银行(601288,股吧)、中国银行(601988,股吧)、中国建设银行(601939,股吧)、交通银行(601328,股吧)五大国有银行投资的创业公司等。

问题8:公司的钱都花去哪了?

备受市场关注的很重要一点就是,2018-2021H1第四范式公司累计亏损了30亿元。

笔者先简单观察了下,该公司主要花钱的去向,2018-2021H1用钱最多的几项:研发累计花了约18亿元,产品成本13亿元,行政开支10亿元,销售和财务成本分别花了7亿元。2021H1这几项花销中,增长最快的有:行政开支增长206.21%,研发开支增长181.95%,财务成本429.51%。

需要特别指出的是,研发开支主要用于技术服务和研发人员福利开支,2018-2021H1这两项累计花费7.53和8.51亿元,其中,技术服务费增长最快,2021H1同比增长315%,随着第四范式公司技术不断商业化,技术服务费增长预计会更加迅猛。

这里补充说一下,技术服务费指把一些非核心及不太复杂的研发项目外包出去所花的钱。此外,产品成本主要用于采购硬件组件及实施解决方案,行政开支、销售费用很大比重用于相关员工薪酬,财务成本的主要去向是购回负债所产生的利息,简单讲公司创始人违反与投资者的约定、公司经营不善等情况产生的或有负债(此处可能涉及较为深入的财会知识,如需深入探讨,欢迎留言交流)。

问题9:公司主要的竞争对手都有谁

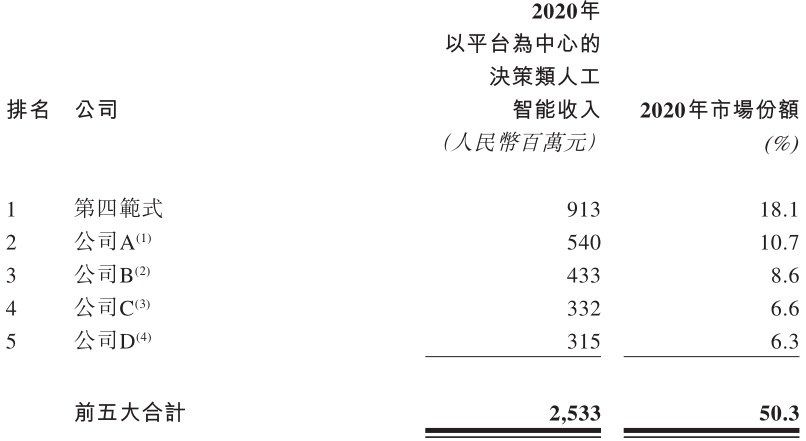

2020年,以平台为中心的决策类人工智能市场CR5市场占有率为50.3%,第四范式公司以9.13亿元的营业收入排名第一,市场占有率为18.1%,其它四家为国内大家耳熟能详的互联网或通信巨头。

图表 2020年以平台为中心的决策类人工智能市场格局,资料来源:灼识咨询

问题10:公司的主要竞争优势体现在哪儿?

有一定的先发优势:在2014年即推出世界首个使用自动机器学习框架的商业化产品,并在不同行业领域的众多场景应用自动机器学习。

平台模式利于聚集生态:相比于一般人工智能企业在某一领域从头做到尾的全方位参与,第四范式公司聚焦于人工智能通用技术的研发,帮助大多数企业能够利用上人工智能,有望能够率先打造一个大范围应用生态。

创始人团队相对优秀:两位创始人戴文渊博士与杨强博士引导全球迁移学习研发方向,戴文渊博士曾担任百度首席架构师,取得了一定商业成就,主任科学家兼副总裁涂威威先生是自动学习领域知名学者。

问题11:同行业人工智能公司盈利情况怎样?

与其他四家公司相比,从资金的充裕程度上来看,第四范式公司处于中等水平,亏损规模相对还是比较大的,研发投入和研发团队人数处于中等水平。

图表 第四范式与AI“四小龙”营收等对比分析

03

前景

问题12:公司所在行业的未来发展前景如何?

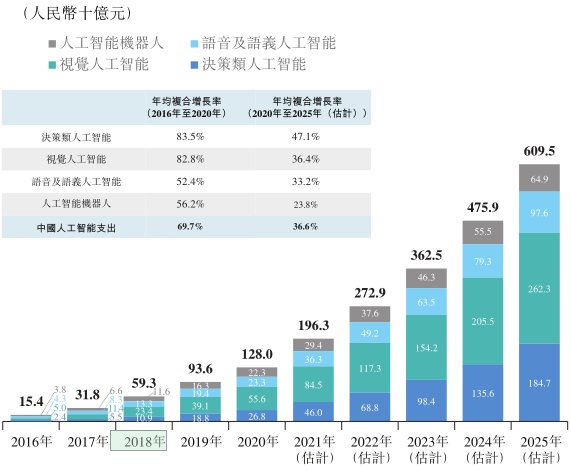

按照应用领域的不同,人工智能行业可以进一步细分为四大类别:决策类人工智能、视觉人工智能、语音及语义人工智能和人工智能机器人。根据灼识咨询数据,2020年,中国决策类人工智能市场的支出规模达268亿元,预计2025年将增长至1847亿元,年均复合增速47.1%。

图表 中国人工智能细分市场行业规模估计,资料来源:灼识咨询

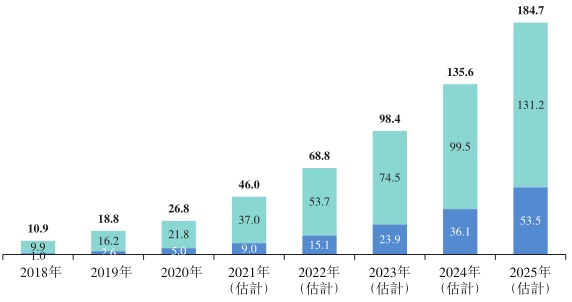

决策类人工智能市场又可以进一步细分为以平台为中心的决策类和非以平台为中心的决策类,第四范式公司就在以平台为中心的决策类人工智能赛道。2020年第四范式公司所在赛道市场规模达50亿元,至2025年市场规模达到535亿元,复合增速60.4%。

图表 中国决策类人工智能市场规模,资料来源:灼识咨询

问题13:公司未来的发展前景如何?

若要预测公司未来的发展前景,我们需要从有利和不利两方面总结梳理下其发展条件。

有利方面:

1、所在以平台为中心的决策类人工智能细分市场快速增长,作为该细分领域的领先企业有望率先受益;

2、公司汇聚先发优势、人才优势及平台模式优势,有望打开更大的市场,获得更广阔的发展空间。

不利方面:

1、面临综合型互联网巨头及越来越多的新进入者,公司面临的竞争压力可能会越来越大;

2、公司亏损呈扩大趋势,能否尽快提高其盈利能力显得更加迫切,否则会很快面临资金方面的压力;

3、公司研发投入资金方面,很大一部分花销是技术外包费用,这对增强公司的研发实力并没有多大帮助,最多给公司核心研发人员节省时间。

总体来说,公司致力于解决目前人工智能使用价格昂贵的问题,努力使人工智能变成真正的新公共基础设施的目标是好的,但盈利仍然是公司最重要的考量因素。人工智能产业创新联盟秘书长安晖发表的报告显示,全球近90%的人工智能公司仍处于亏损状态,中国AI产业链中90%以上的企业也处在亏损阶段。

目前来看,公司扭亏为盈的时间节点仍然不明朗,需要我们继续关注及跟踪。

本文是锦缎研究院研究第四范式公司的首篇文章,后续将就这家公司的技术发展、发展周期、投资价值等持续披露我们的观点。获取后续内容,以及人工智能领域的最新讯息、观点,请点击关注本公众号,以确保您随时获得相关信息。

本文首发于微信公众号:锦缎。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )