作 者 / 大师兄

图片:网络、图虫创意

来源:市值观察(ID:shizhiguancha)

半个月前,灿勤科技登陆科创板,A股市场再迎5G通信产业链中的硬科技公司。

灿勤科技作为全球重要的射频器件制造商,拥有多项核心技术,是全国首批专精特新“小巨人”企业和第五批制造业单项冠军企业,在2020年中国电子元件百强企业排名中,位列第21名。

值得一提的是,灿勤科技获得了国家集成电路产业投资基金二期的投资,是国家大基金在A股市场持股的第30家公司。

1

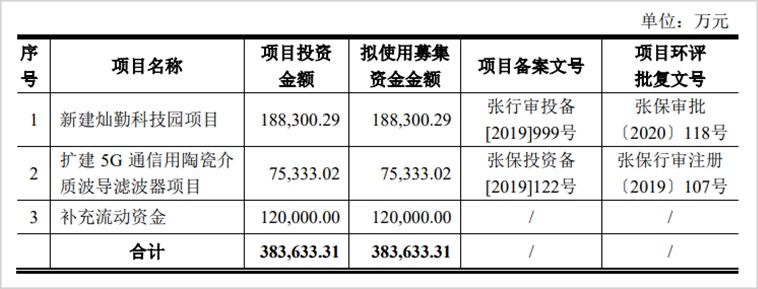

一级市场折价

灿勤科技主要产品包括介质滤波器、介质谐振器和介质天线,主要用于射频信号的接收、发送和处理,在移动通信、雷达和射频电路、卫星通讯导航与定位、航空航天与国防科工等领域得到广泛应用。其中滤波器是公司最重要的产品,占2021年上半年收入的88.86%。公司此次在科创板IPO,募集资金将主要投向新建灿勤科技园项目、扩建5G通信用陶瓷介质波导滤波器项目等三大领域。

虽然在一级市场没有获得较好的定价,但是到了二级市场,灿勤科技受到了投资者的追捧。

上市首日,灿勤科技上涨85.71%,报收19.5元/股,随后几日继续大幅冲高,股价一度达到32.8元/股。由于近期5G行业整体表现较好,行业中的生力军灿勤科技也趁势崛起,成为近期上市新股中表现非常亮眼的明星股。

经过大幅上涨之后,目前公司静态市盈率已经超过40倍,滚动市盈率更是高达117倍,相比行业内其他公司,已经出现一定溢价。

作为首批专精特新和国家大基金持股公司,灿勤被投资者寄予厚望,是因为其拥有技术层面的核心竞争力。

3G和4G时代,通信基站主要采用传统金属腔体滤波器,到了5G时代,Massive MIMO技术和有源天线技术的运用,使陶瓷介质波导滤波器成为构造基站AAU的重要技术方案之一。

陶瓷介质滤波器代表了5G基站滤波器小型化、轻量化、低成本的技术发展趋势,特别是尺寸和重量仅为3G/4G基站用传统金属腔体滤波器的几十分之一,更显示出其巨大的实用优势。

根据招股书披露,灿勤在微波介质陶瓷材料和元器件领域具备长期的技术积累,掌握了先进微波介质陶瓷材料配方及制备、高性能介质波导滤波器、超大尺寸介质滤波器的制造及安装、复杂陶瓷体一次成型技术、TEM介质滤波器技术等九项核心技术,实现了从陶瓷粉体制备到元器件成品出厂的生产流程全覆盖,技术能力在电子陶瓷行业内处于领先的位置。

▲来源:灿勤科技招股书

随着技术的逐渐成熟,未来在市场中认可度会逐步提高,届时将有更多通信主设备商转向使用陶瓷介质滤波器,公司营收规模扩大的同时,对华为的依赖度有望大幅度下降。

3

想象空间

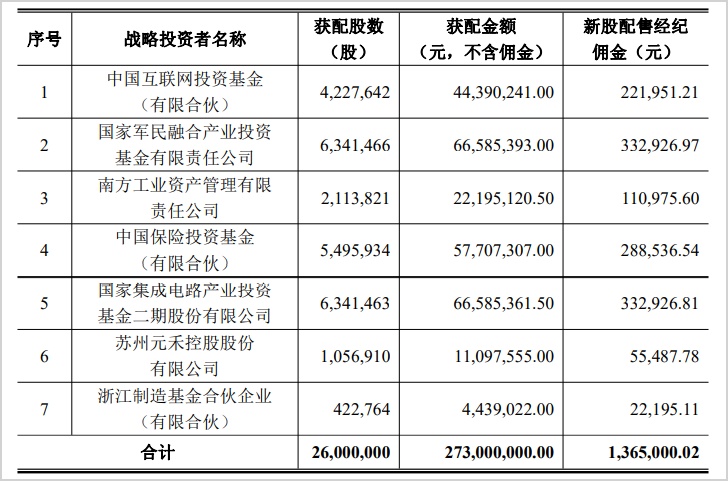

本次参与灿勤科技IPO配售的,有8家机构投资者。除了保荐机构中信建投认购400万股之外,国家大基金认购了634万股。

8家机构中,有5家属于国家队,阵容非常强大,总计配售股份数占到了总发行数的30%。

▲除中信建投之外的战略投资者

来源:公司招股书

灿勤最近两年的业绩并不理想,公司滤波器业务在5G宏基站通信领域的增量有限,机构看中的,显然是公司产品和技术在未来更大的应用空间。

从现实角度来看,可能为灿勤打开全新增量的领域,一个是5G小基站,另一个是航天军工。

相比4G网络,5G的穿透和绕射能力大幅下降,因此传输范围也要小得多。想要覆盖很广的面积,需采用站点更多、密度更大的小型基站来进行补充覆盖。

根据中国信通院的观点,未来我国5G通信将使用“宏基站+小基站”超密集组网的方式实现基本覆盖,5G小基站数量可能为5G宏基站的2-3倍。

工信部预计,未来6年内,我国电信运营商建设的宏基站将达到数百万量级,小基站将达到千万级,小基站将是5G后期建设的重点。

可用于小基站的滤波器,主要是TEM介质滤波器,该技术目前仍处于发展早期阶段,国内企业仍没有相关技术专利。2016年,灿勤科技作为主要起草人参与介质滤波器2项行业标准的制定,公司的TEM介质滤波器最近几年也已实现少量出货,说明公司已有比较成熟的技术储备,在行业内具备较大的技术优势。

在航天军工领域,灿勤科技也具备较大的拓展空间,公司长期以来为国防科工领域重点工程提供滤波器、天线、谐振器及微波组件等元器件产品,这也是公司获得国家军民融合产业投资基金青睐的重要原因。

资料显示,灿勤科技目前在研的23个项目中,有7个涉及到航天军工领域,其重视程度可见一斑。此外,公司来自航天军工体系的营收比例近期也显著增加,2021年上半年,灿勤科技来自于航天军工的收入比例已经接近10%,同比增长了400%以上。

从中长期来发展,5G时代的万物互联,将为公司产品拓展需求打开技术空间。

万物互联的过程中,将需要无数的电子元件进行连续,作为新型材料,电子陶瓷材料在介电特性、损耗特性、热力学特性等方面是电子元器件的发展核心,其重要性对电子元器件不言而喻。

凭借积累多年的射频通信系统及元器件的设计制造经验,灿勤科技可以为万物互联应用中的无数无线网络连接提供高性能、小体积、高可靠性、低功耗的无线解决方案,这无疑是具备非常大想象空间的业务范畴。

当然,对于新兴科技公司来讲,最大的风险,来自于技术迭代和后来者的竞争。灿勤能否及时跟踪技术变迁,为自己建立更强大的技术护城河,是公司未来发展的重要基石。

#免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

本文首发于微信公众号:华商韬略。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )