【阅读提示:本周本订阅号推出“家电”专题,五篇文章讲解家电板块,欢迎持续关注。下周将推出“赛道展望“专题,敬请期待。】

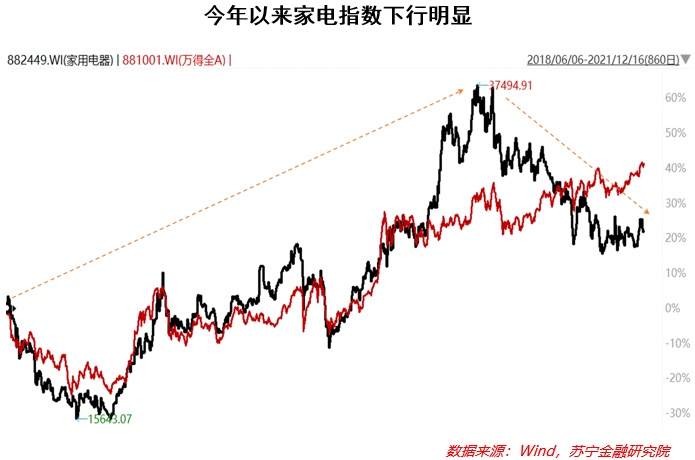

家电行业相关上市公司近120家,其中不乏格力电器(000651)、美的集团、海尔智家(600690)这样的大市值明星企业。但2021年以来,消费疲弱、地产下行、原材料上涨三大压力之下的A股家电板块表现差强人意,与2018年消费升级以来的走势形成较大反差。

作为典型的消费品,是什么驱动了家电板块的走势?其估值逻辑和业绩趋势是什么样的?这些都是投资家电板块所需要回答的问题。

需求趋势

长期反转与周期波动从长期看家电行业的发展潜力,需要关注其市场需求的特征和变化趋势。

1、长期趋势反转

随着中国消费率不断提高和消费不断升级,家电市场规模扩张也在持续。总体家电需求主要取决于以下因素:居民收入、住房后市场、人口(婴儿潮)、城市化等。恰好的是,21世纪以来的家电增长几乎享受到了以上几个因素的同时完全发力,且不同因素还能不断接力,由此创造了中国家电行业持续发展的黄金20年。

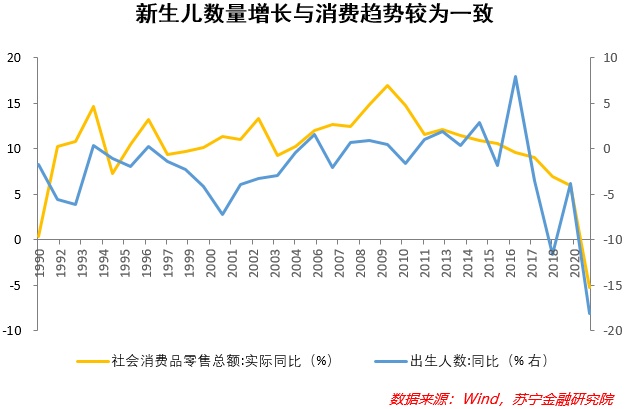

具体看,首先是中国巨大的消费市场还在不断扩张。出生人口增加,新生儿的诞生将带来必选消费品需求的增加,也会增加对家电的需求。但2016年由人口政策推动的新生儿增加未能带来消费基本盘的明显扩张。随着未来人口增长放缓,以及消费与人口的脱钩,人口和整体的市场扩张推动家电行业扩张的逻辑可能一去不复返。

20年来,居民收入提升和城市化带来了居住和生活质量的要求提高。但近几年尤其是疫情以来的居民收入提升速度慢于经济增速,城市化进程对消费品需求的拉动也正在逐步让位于其对服务消费的拉动,家电总体需求承压。

20年来,家电新增需求的重要贡献来自农村,家电下乡政策加速了这一贡献的增长。国家统计局数据显示,2008年城镇居民每百户空调保有量为100台,而农村只有9.8台,到2017年城镇居民每百户保有量提升到了128.6台,农村也提升到了52.6台。未来,农村的家电渗透率不断提高,需求的增量空间也逐步被压缩。存量和成熟,可能是未来家电行业市场空间的关键词。另外,因为疫情爆发后全球消费者对耐用消费品需求暴增,来自海外的家电需求明显增长,长期看正逐步成为未来家电行业需求的一个重要渠道。

中短期看,国内的家电需求依然受到地产周期的影响,景气度整体承压。而外需则受到高基数所压制,明年继续高速增长的空间也较小。

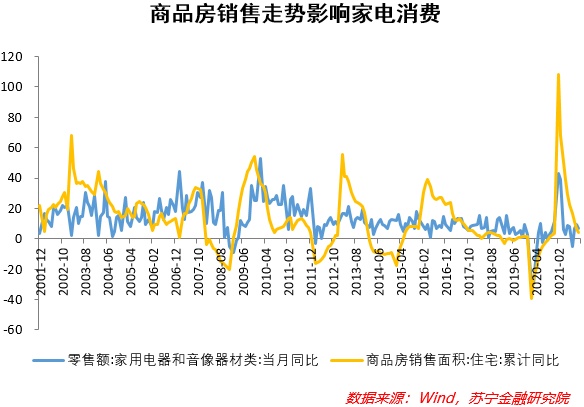

2、地产周期波动

购房需求对家电消费具有领先性,购置房屋后有添置家具和家电的需求。因此,近年来房地产市场的波动很大程度将影响家电行业的景气度。但考虑到“房住不炒”背景下商品房销售的收缩,家电景气度也总体承压。

不过,家电的更新、升级,智能家电等新增需求的出现,对家电行业需求具有较好的托底作用。地产相关性不强的一部分家电行业,也能够走出自己独立的发展道路,可能是未来新兴细分领域崛起的孕育地。例如,扫地机、洗地机、集成灶、智能投影、家庭娱乐等越来越多的新兴家电消费逐步崛起。

产业属性

规模经济缓解提价难度

主要的家电品类大致包括:电视及显示器、视听器材、智能数码产品、消费电子、冰箱、空调、洗衣机、家电综合、厨卫电器、小家电及生活电器、照明设备、家电零配件、机顶盒等。按照功能,家电可大致分为白色家电、小家电、清洁电器、厨电板块。这几类家电的需求特征、技术水平和竞争程度各有不同,但基本顺应家电大板块的运行逻辑。

家电行业作为制造业,具有明显的规模经济。规模经济的深化带来平均成本的降低,给予了家电行业更大的生存空间,尤其是当这个下游行业承受上游价格传导、下游涨价能力不强时。值得注意的是,家电行业的规模经济不仅体现在产量规模上,也体现在对上游供应商、下游经销商等渠道的控制规模上,生产制造环节以外的成本占比不小,因而采购、销售等环节也需要尽量做大规模,才能真正实现总体成本的降低。

过去十年,格力电器毛利率从20%提高了32%,而价格仅提升了12%,更多的是单位成本的下降。在行业竞争中突出重围之后,费用也不断下降,净利率从5%提升到了15%。

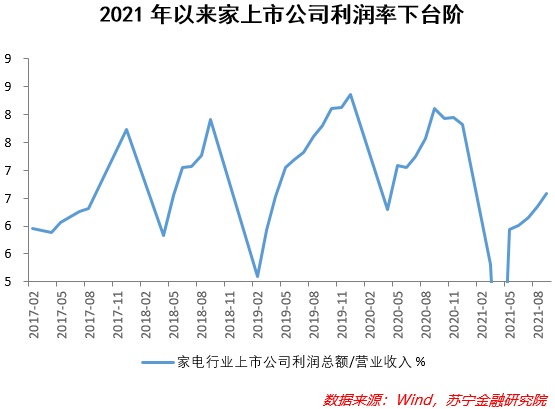

不过,疫情以来的原材料价格上涨,也在压制家电企业的利润空间,让利润率总体下了一个台阶。这也反映了家电产品的总体价格弹性较大,提价往往是一件难事。

竞争格局

寡头垄断下的激烈竞争

上文提到,家电的价格传导能力不强,提价较难。有观察发现,家电行业提价能力一般,甚至低于CPI水平。但从市场结构看,家电行业市场集中度并不低。例如,洗衣机CR2从50%以下提高到了超过60%,空调CR2也从45%左右提高了60%,格力电器市占率可达40%。在空调、洗衣机等重要细分市场上,都呈现了比较典型的寡头垄断竞争。从这些寡头不时猛烈的降价现象可以看出,行业完全没有串谋,价格竞争和市场的争夺非常激烈。同时,技术的成熟度较高,也并未给予产品差别化太多的空间,进而无法开拓新的龛型市场。

在某些小家电、新兴家电消费市场上,一部分企业找准了需求痛点,尚未面临非常直接的价格竞争。这些细分领域的技术和规模壁垒反而不高,因而留给这些企业获取超额盈利的时间窗口也并不大。

过去十年家电龙头企业通过产能扩张和渠道建设不断赢得市场。激烈的竞争下,家电行业中龙头的盈利能力已经基本展现出来了,很难期待盈利能力再像过去一样得到大幅的提升。

投资逻辑

三大压力减弱,关注结构性机会

今年以来,家电行业受到房地产、原材料价格、海运、芯片、汇率等多方面负面影响,家电公司经营承压。展望明年,这些因素均可能会有所改善。

首先,地产政策出现放松迹象,住房销售面积近期的同比跌幅收窄,居民中长期贷款(房贷)新增较多,都预示着房屋购置后的潜在家电需求。其次,明年大宗原材料价格将有所回落,成本压力缓解,且很多家电品类已经实现终端提价,家电企业毛利率将会改善,释放业绩弹性。第三,海运、汇率、芯片等因素均是短期冲击,明年将会出现缓解。

由此看,家电基本面的改善能够支撑整体板块的表现。但家电板块并非完全有业绩驱动,估值的重要性也较大。当前家电板块总体估值处于高位,一定程度反映了市场对于家电未来基本面改善的预期,此时介入成本并不便宜。结构上看,地产周期相关较小的新兴消费、小家电吸引了较大关注度。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由公众号“苏宁金融研究院”原创,作者为苏宁金融研究院宏观经济研究中心副主任陶金,封面图来自壹图网。

(我们精心筛选了“家电”相关股票名单,内附30余个分析指标,可在“苏宁金融研究院”公众号后台回复“进群”,扫码添加小助手微信,入群免费获取名单。)

本文首发于微信公众号:苏宁金融研究院。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李佳佳 HN153)