一

宏观

1. LPR在政策利率不变的情况下调降

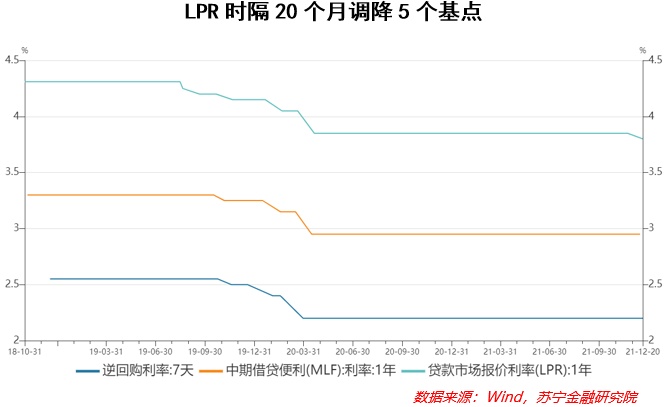

12月LPR比较罕见地在逆回购、MLF利率未改变的情况下调降5个基点。12月1年期LPR为3.8%(调降5个基点),5年期以上LPR为4.65%(未调降)。在政策利率未调降的情况下,LPR调降的主因是前期降准降低了银行的资金成本,银行报价调降加点的窗口打开。LPR调降对实体经济融资成本的影响是较为剧烈的,大量新增和存量的以LPR为基准的贷款合同价格将调整,实体经济的利息支出成本普遍有所下降。

尽管LPR报价是理论上的市场行为,但政策引导的意味很强,客观上加大了银行的资金压力。因为政策利率未调降的情况下,银行的资金成本中枢没有发生明显改变,但贷款端的价格被压制。

尽管实体经济社会融资将受到LPR调降而有所提振,但在当前融资需求疲弱的情况下,社融的扩张有限。同时银行的息差减小,可能会压制银行进一步配置债券的流动性,进而影响债市的流动性,总体对债市非利好。

2. 11月经济数据有好有差

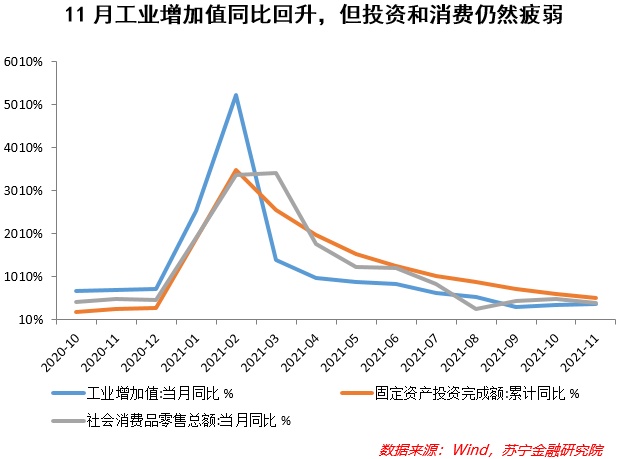

11月经济数据有好有差,但经济较上月的下行速度减慢,总体形势较为平稳,出口和工业生产仍在发挥重要作用。首先从供给端看,工业景气度有所回升,工业生产继续处于产业链恢复过程中,工业产能有所释放,工业内部的价格传导继续,有助于中下游工业企业盈利的改善。疫情反复之下,服务业景气度则有所下滑。

其次从需求端看,投资活动中,房地产投资见底的意味增强,建筑业的景气度也从三季度以来持续上升,表明地产市场有所企稳,但11月暂未看到地产投资活动的明显增加。制造业投资增势保持平稳,以两年平均增速看,是各项投资活动中唯一在11月实现增速提高的投资领域。基建投资同比继续下滑,随着稳增长政策加码,基建有望企稳并明显回升。

居民消费则仍然弱势。一方面,居民收入增速持续低于经济增速,且居民的储蓄意愿还在高位,总体对消费不利。第二,未来价格继续向下游传导的情况下,消费压力并不小,尤其是可选消费领域的涨价,由于其价格弹性较大,消费总量的压缩或更为明显。

二

利率债

1.市场回顾:经济低位有所企稳

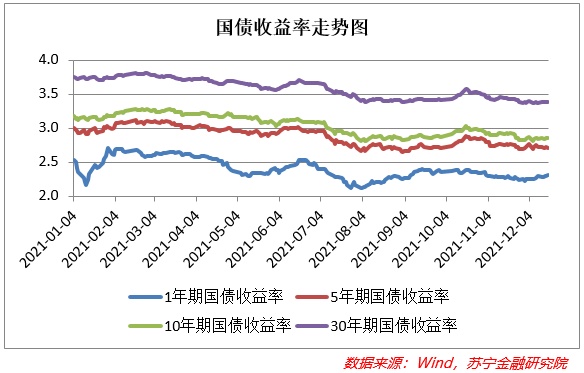

上周1年期国债收益率上行0.4BP至2.31%,5年期国债收益率下行1.4BP至2.71%,10年期国债收益率上行0.5BP至2.85%,30年期国债收益率上行1BP至3.38%,不同期限收益率涨跌互现,但幅度都不大。

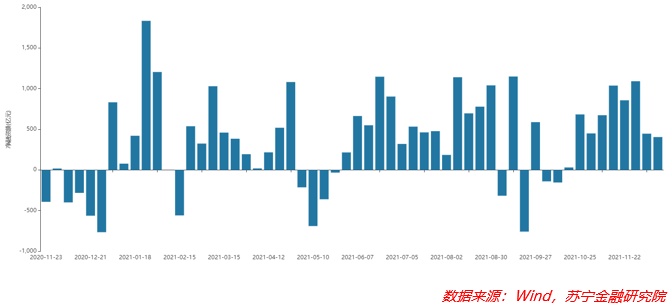

资金面来看,上周央行公开市场操作净回笼4500亿,其中有9500亿MLF到期、500亿逆回购到期,共进行5000亿MLF投放、500亿逆回购投放。有部分MLF资金由降准对冲,因此整体资金面仍处平稳。

供给面来看,上周利率债净融资额为3863亿,其中国债净融资1758亿,地方政府债净融资1818亿。

基本面来看,我国11月份规模以上工业增加值同比增长3.8%,略超预期;11月固定资产累计投资同比增长5.2%,低于预期和前值,投资仍显疲弱;11月社零增速为3.9%,高于预期;经济整体低位企稳。

政策面来看,国内降准于上周实施。海外央行开启紧缩周期,英国率先加息,美联储也释放鹰派信号,对国内货币政策将形成掣肘。

2.投资展望:内松外紧,债市仍处震荡

政策层面,明年我国的经济下行压力仍存,货币政策将更关注稳增长,而通胀的权重会降低,因此货币政策仍有进一步宽松的可能;若此,长端利率的表现会更好,适合增加久期。明年,传统的分析框架将会奏效,基本面成为首要因素,如果经济无好转迹象,国债收益率的中枢将会下滑;如果经济见底回升,国债将有可能冲高回落。

短期来看,降准后的市场表现验证了此前的判断,本次降准的市场预期已经提前反映得较为充分,市场更为关注政策的延续。如果后续还有降准或者降息,10年期国债收益率的中枢将有望继续下移。

三

信用债

1. 信用债:债券发行及到期偿还情况

一级市场信用债(包括短融、中票、PPN、企债和公司债,AA以上,发行截止日)共发行317只(上周299只),总发行量2759.81亿,总偿还量2355.21亿,净融资额404.60亿。

2. 信用债:发行行业情况

分行业看,除金融业外,共发行2201.27亿,建筑业、综合业、交通运输、仓储和邮政业发行金额占比较靠前。

3. 信用债:负面事件

12月13日-12月19日,10只信用债发生违约或评级下调(不含金融业)。

兰州建投:前次评级为BB+,本次评级为BB。

牧原股份(002714):中诚信国际决定将牧原食品股份有限公司的评级展望由稳定调整为负面(中诚信)。

四

A股一级市场

1.A股融资情况

上周A股市场总募资金额为300亿,其中IPO募资151.4亿,增发募资40.5亿,配股募资82.8亿,可转债募资17亿,可交债募资8亿。

上周共发行12只新股,总募资规模为151.4亿;网上加权平均中签率为0.0225%(上上周为0.0279%)。

上周发行的新股中,主板2只,募资合计15.1亿;创业板6只,募资合计81.2亿;科创板4只,募资合计55亿。本周将有7只新股发行,其中主板2只、创业板1只、科创板3只、北交所1只。

2. A股上市情况:新股表现回归常态

上周A股市场总上市金额为895亿,其中新股上市370.8亿,增发上市397.8亿,配股上市118.9亿,可转债上市5.3亿,可交债2.4亿。

上周有8只新股上市,总规模为370.8亿;其中主板2只,规模合计24.8亿元;创业板4只,规模合计77.6亿;科创板2只,规模合计268.5亿。

上周创业板股票上市首日平均涨幅为51%(上上周为39%);其中迪阿股份上市首日收盘涨幅为29%,按照116.88元/股的发行价计算,中一签盈利1.7万。上周科创板股票上市首日平均涨幅为-6%(上上周为9%);其中百济神州上市首日跌幅为20%,按照192.6元/股的发行价计算,中一签亏损1.9万。

当前注册制新股上市首日涨跌幅回归常态,大部分新股涨幅都不超过50%,每周仍有股票破发。

3. A股解禁情况

上周共80只股票解禁,解禁总规模为966亿;本周预计将有64只股票解禁,预计总规模为773.7亿。12月份,预计总解禁规模为6180亿,预计环比增加78%,同比增加12%。

五

A股二级市场

1.A股市场表现:A股市场普跌

上周,A股市场高开低走,大类指数普跌;其中科创50下跌2.6%,中小100下跌2.5%,中证500微涨0.1%。

风格来看,小盘全面占优。小盘价值上涨1.3%,小盘成长持平,大盘价值下跌0.8%,大盘成长下跌2.4%。

题材来看,受外部消息影响,CRO、医疗服务等遭遇重挫;锂电、稀有金属、汽车、动力电池等新能源车相关赛道大幅回调;在市场对基建托底的政策预期下,基建、西部振兴、乡村振兴等板块表现不俗。

行业来看,公用事业(6.5%)、传媒(6.3%)、建筑装饰(4.2%)等板块表现居前;家用电器(-4%)、有色金属(-3.8%)、汽车(-3.6%)等板块跌幅居前。指数层面,当前估值水平较低的为:科创50(0.2%分位)、中证500(4.7%分位)。行业层面,当前估值水平较高的行业为:电气设备(88.4%分位)、休闲服务(83.8%分位)等;当前估值水平较低的行业为:采掘(0.02%分位)、房地产(2.1%分位)、纺织服装(4.7%分位)。

2.A股资金表现

上周A股市场日均成交额为1.17万亿,连续9周日均超万亿规模。两融余额减少4亿至1.842万亿,其中融资余额增加21亿至1.726万亿,融券余额减少25亿至0.116万亿。

上周主力资金净流出1620亿,北向资金净买入115亿,连续五周净买入。分行业来看,钢铁(7.85亿)、轻工制造(6亿)、公用事业(1.6亿)等行业主力资金净流入最多;有色金属(-209亿)、电子(-200亿)、医药生物(-159亿)等板块主力资金净流出最多。

3.A股投资展望:海外开启紧缩进程,A股受流动性影响

宏观来看,美联储将开启紧缩进程,全球的权益资产均受到冲击,与此同时,欧洲也离转向越来越近;对照国内货币政策来看,在“需求收缩、供给冲击、预期减弱”三重压力下,仍有进一步宽松的需求。如果外资出现松动,人民币资产的国际配置需求可能减弱,A股可能面临一定程度的影响。

整体来看,当前A股主线行情仍未显现,叠加海外流动性波动,上周指数在触及箱体上沿后连续回调。当前仍未摆脱震荡格局,结构性行情仍会延续,寻找业绩和政策确定性胜率更高。

六

贵金属

1.黄金市场:利空出尽,通胀预期再成主导

上周,国际黄金价格震荡上行,周涨幅为0.86%,终止连续四周下跌。上周美元指数上涨0.65%,突破96.6;10年期通胀预期继续下行至2.38%。

上周,美联储召开12月议息会议,会后发布鹰派信号:宣布Taper速度翻倍,并将于明年3月完成;从点阵图来看,明年很有可能会加息,多数美联储官员预测明年会加息三次。市场对于提前结束缩减购债预期非常充分,可以算是明牌交易,因此在靴子落地后,反而是利空出尽,黄金价格低位出现反弹。

在美联储货币政策收紧预期落地后,市场转而开始关注通胀是否能有所改善。11月美国PPI同比增长9.7%,核心PPI同比增长9.4%,创历史新高。货币政策层面来看,不确定性逐渐减小,而通胀的不确定性将会成为未来一段时间黄金价格走势的关键因素。美联储已经放弃“通胀暂时论”,通胀担忧将在短期内引导市场情绪。

如果加速Taper后,通胀没有出现好转,黄金价格仍有上行空间,而如果通胀进一步失控,有可能会使得美联储的加息提前到来;因此长期来看,美联储政策和美国经济表现仍会是压制黄金价格的因素。

2.白银市场:疫情影响仍未消退

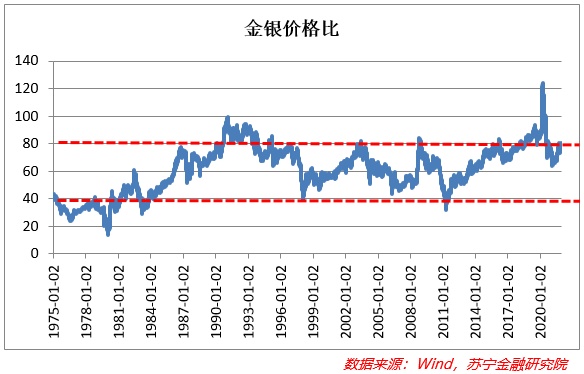

上周,国际白银价格跟随黄金价格反弹,周涨幅为0.73%,表现仍不如黄金,当前金银价格比在81左右。奥密克戎病毒在海外仍在快速传播,市场对于疫情的担忧对具有工业属性的白银产生压制。

七

大宗商品

原油市场:供过于求基成共识

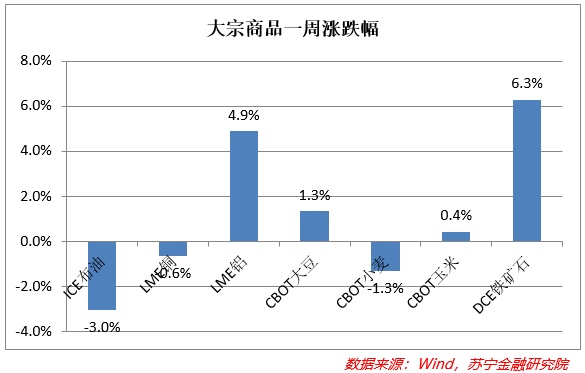

上周,国际原油价格震荡下跌,布伦特原油周跌幅为3%,收于72.9美元/桶附近。

上周,IEA发布原油月报,下调今年和明年全球的原油需求预期,认为从本月开始,全球石油供应将超过需求,并预测明年第一季度和第二季度的原油将分别出现170万桶/日、200万桶/日的过剩,这比OPEC+预测的结果略好一些,但明年的原油市场出现供过于求已基本成为共识。在当前奥密克戎病毒的冲击下,原油的需求修复将受影响。

供给端来看,OPEC+仍会维持原定的增产节奏,叠加战略原油即将释放,油价短期仍会处于弱势。

整体来看,在OPEC+维持自身节奏的情况下,变异病毒的真实冲击会对市场预期产生影响,如果疫情形势不及预期悲观,原油价格将会得到修复;但如果进一步恶化,原油的下行空间将会打开,进而进一步影响OPEC+的增产节奏。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文首发于微信公众号:苏宁金融研究院。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李佳佳 HN153)