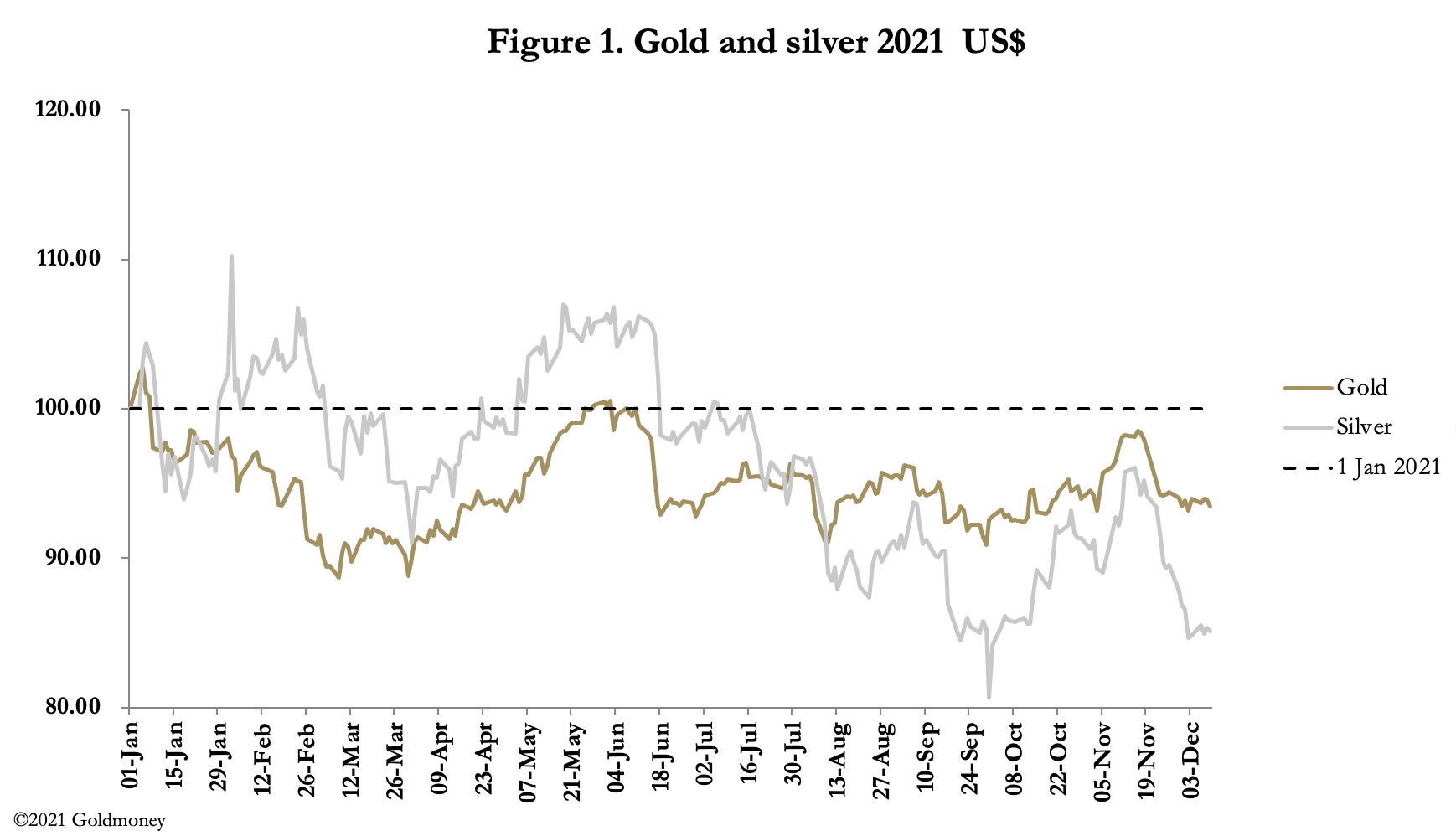

2021年对贵金属投资者来说可能令人失望的一年,自2020年12月31日以来,黄金最低下跌了11.3%,目前年跌幅大概在6.5%左右;白银一度跌至19.3%,目前跌幅在15%附近。

这种疲软似乎与央行的货币政策相矛盾,五家主要央行(美联储、欧洲央行、日本央行、中国人民银行和英国央行)的总资产从2020年2月的204亿美元增加至325亿美元,2年里的平均年增长率高达32%。

其中,美国M2货币供应量以年化20.2%的速度连续2年增长,目前已超过GDP的90%,这一占比在本世纪初还在44.4%的水平。可为什么金银的价格未能反映出这种美元过剩的现象?

Gold money的Alasdair Macleod指出,这是因为市场未能将价格上涨与货币贬值联系在一起。各家主要央行在货币政策声明中都没有提到货币数量,只提到了对价格和利率的影响,并且向市场传达了只有不得已的情况下才会加息的信号。

而投资者毫无疑问地接受了这种说法,官方也错误地致力于通过提高通胀来增加GDP。Macleod则认为,GDP的增长并不能代表经济状况的改善,此前2020年GDP在暴跌后的显著复苏并不是真正的经济复苏,只是无生产力的政府赤字增加的反映。

市场对通胀的预期也很混乱,部分投资者转向加密货币市场,这抑制了人们对实物黄金和白银的兴趣。对于加密货币能否取代法定货币这一问题,市场尚未有一个清晰且令人信服的结论。

另一方面,随着巴塞尔协议引入净稳定融资比率(NSFR),银行体系的结构性变化加剧了这种混乱。根据新规,持有各类衍生品头寸的银行必须接受融资罚款。因此,随着NSFR的推出,2021年是银行试图降低衍生品头寸的一年,而这些行动可能持续到2022年。

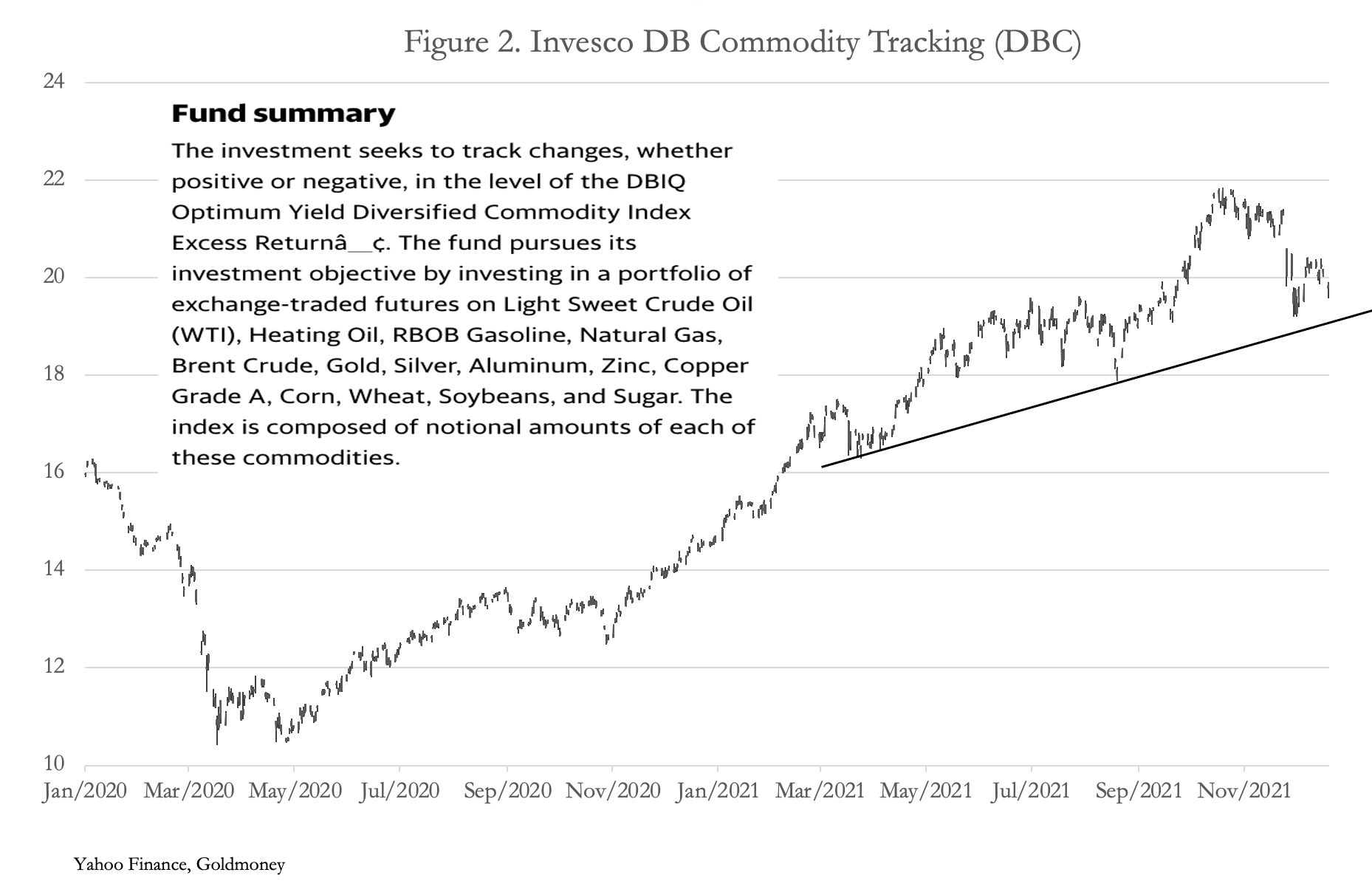

随着银行减少衍生品敞口,市场的流动性可能会减少,并有望释放隐藏的实物需求,这可能会导致更大的价格波动和严重的现货溢价。的确,在近期全球法定货币贬值之后,许多商品合约一直处于贴水状态。

而原材料和大宗商品的重新上涨将导致人们预期货币在消费层面的购买力下降幅度将变大,因此美元和其他货币的购买力下降似乎才刚刚开始。

美元通胀前景

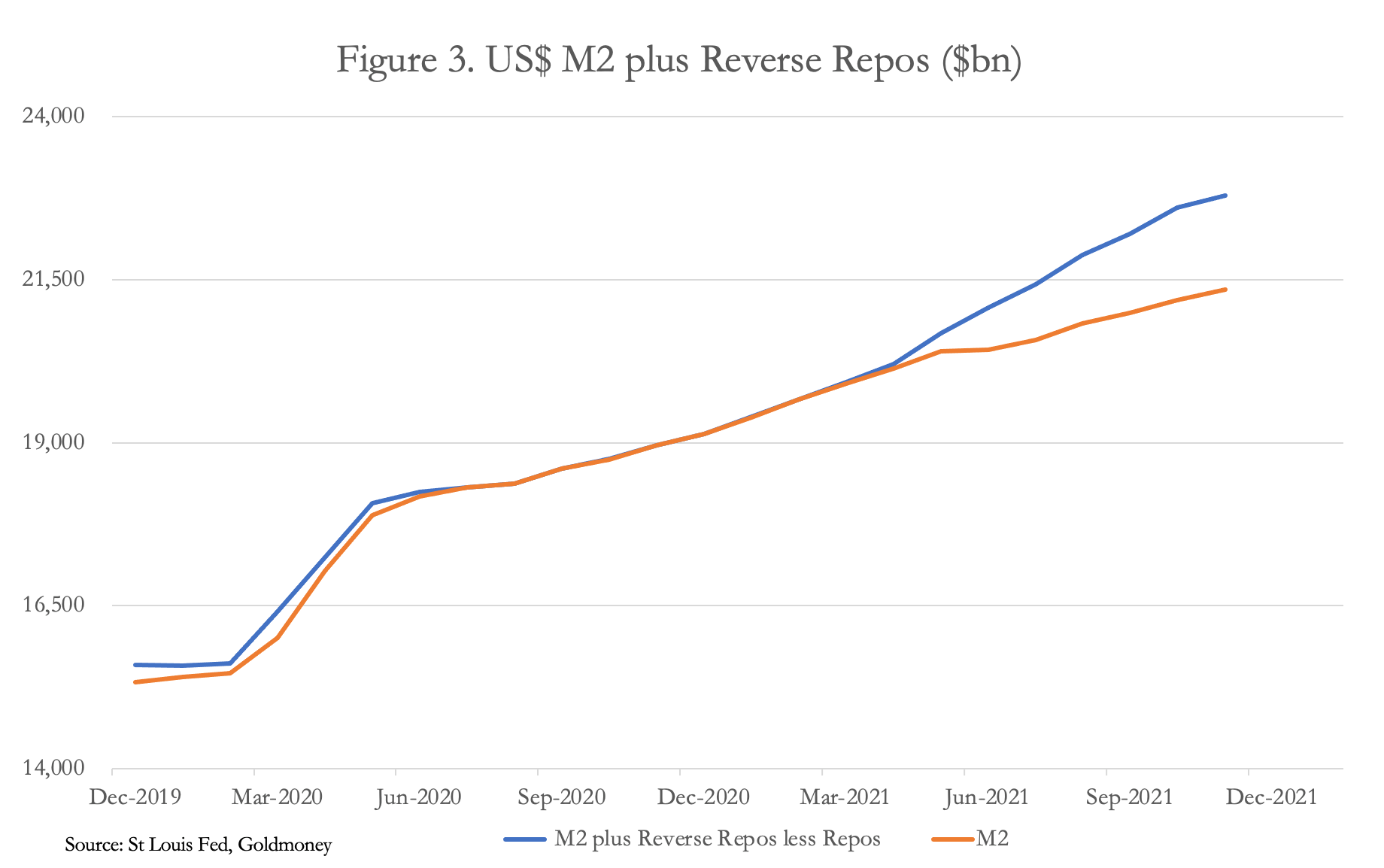

美联储此前通过回购(注入流动性)和逆回购协议(收回流动性)进行干预来管理存款流动性。到2020年7月,回购余额已将至0,而逆回购在今年4月明显超过回购协议的金额。

目前隐藏在逆回购中的过剩流动性则是政府借债支出的结果,政府的支出最终会成为银行系统中的盈余存款,而没有被公共认购政府债券所抵消。

通胀对价格的影响仍将影响美国经济。重要的是要认识到银行存款造成的通胀而非供应链中断才是原材料、生产和消费者成本和价格上涨的主要原因。央行官员坚持认为物价上涨是暂时现象是虚伪的。

特别是自去年4月以来,存款的扩张和流动性过剩表明,美元的购买力明显下降。因此,2022年预计生产成本和消费价格上涨速度将进一步上升,利率将开始大幅上升。随着美国录得6.8%的CPI同比增速,机构投资者已经接受了负的美债实际收益率。而如果按Shadowstats网站的计算方法,目前的消费者价格上涨率应为14.9%,这将导致10年期美债实际收益率为-13.5%。

Macleod表示,未来几个月的利率将上升到什么程度尚不清楚,但它们很可能会比目前的幅度更大、更早地大幅上涨。此外,QE计划将加速缩减,从而迂回减少美联储对政府资金的支持。一旦这种支持失去,市场对实际收益率的押注将更低,从而迫使名义收益率显著提高。较高的债券名义收益率意味着债券投资组合的重大投资损失,股票估值的基础也将受到严重破坏,所有资产出现熊市的可能性也不断加大。

为了抵消这种影响,美联储可能最终会再次增加QE以支撑市场价格,就像他们在2020年3月所做的那样。但QE的回归只会进一步削弱美元的购买力,最终需要更高的债券收益率补偿。

这种情况类似于早期的凯恩斯主义者John Law在1720年面临的情况。为了维持密西西比泡沫,他通过自由发行的里弗货币来购买市场上的股票来支撑股价,不久之后,里弗的购买力就被完全削弱了。随着美元当前形势的发展,其购买力将与三个世纪前的法国里弗一样下降。

欧元即将崩溃

尽管生产者和消费者价格飙升,欧洲央行正抵制加息。整个欧元区的消费者价格通胀最近录得4.9%,使德国5年期债券的实际收益率降至-5.5%。

但德国1月份的生产者价格与去年同期相比上涨了19.2%。毫无疑问,生产者价格尚未完全反映消费者价格,消费者价格上涨还有很长的路要走,这暗示着欧洲央行近年来货币贬值还要加速,负利率也将进一步下降。

因此,除非欧洲央行允许欧元不断贬值,否则将被迫将其存款利率从目前的0.5%上升以抵消欧元的贬值。鉴于近期货币扩张的规模之大,欧元利率必须大幅上升才能产生任何稳定效果。

欧元与美元也有同样的问题,即使利率仅上升到较低的正值水平,负债累累的欧元区成员国也需要欧洲央行重新加快印钞步伐。因此,即使欧洲央行加息,最终也会促使欧元下跌。

Macleod称,欧元的下跌不仅限于兑其他货币的汇率,以大宗商品和基本产品的价格衡量的欧元价值尤为严重,可以说,欧元在外汇市场上的贬值已经开始。

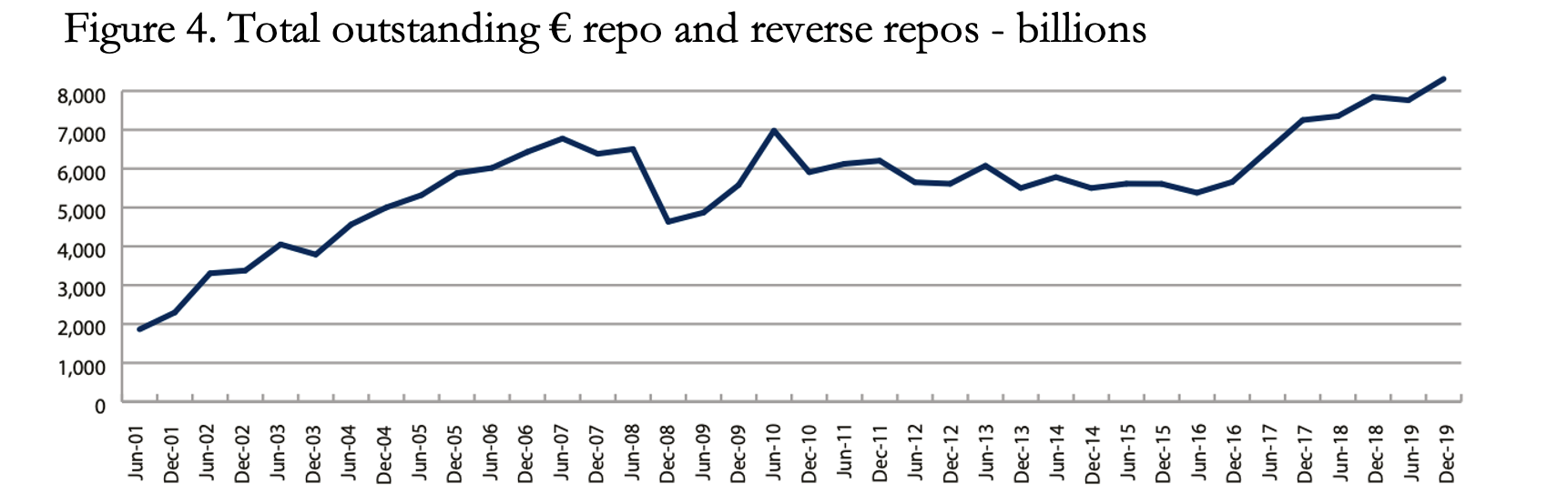

另外,欧元回购市场的庞大规模以及利率上升也带来了危险。对获得流动性的抵押品的需求导致了货币的显着扩张,回购市场不像其他银行系统那样充当边际流动性管理工具,而是作为积累的信贷来源。

目前,不包括与货币政策操作相关的回购及逆回购总额预计已超过10万亿欧元,而由于存款利率仅为-0.5%,这意味着银行免费地获得欧元现金。

回购现金的零成本引发了一个问题,即欧洲央行的存款利率被迫回到正值范围内的后果:回购市场的规模可能会缩小,这相当于银行未偿还信贷的减少。然后银行将被迫清算资产负债表资产,这将推动所有负债券收益率进入正值区域,甚至更高,并随着抵押品价值的崩溃进一步加速银行信贷收缩。此外,回购融资退出所暗示的银行信贷收缩几乎肯定会产生连锁反应,在资产负债表负债率异常高的银行群中迅速引发流动性危机。

Macleod认为,欧元区利率上升带来的危机将与美元市场面临的危机不同。由于欧元区的全球系统重要性银行(G-SIBs)的资产与资产负债表权益的比率高达三十倍,债券收益率略高于几个百分点的上升可能会导致整个欧元体系崩溃,从而将系统性风险分散到其他国家。

这将要求主要央行进行有史以来最大规模的银行系统救助,这将需要大量的货币和信贷扩张,这有可能促使法定货币的购买力及其公信力崩溃。而对普通人来说,实物黄金和白银这种物理价值不能被腐蚀的历史货币将成为唯一可接受的交换媒介。

白银价格料将走高

目前白银被严重地错误定价,根据白银研究所的数据,2021年的实物供应量比低迷的2020年增加了8%,达到10.5亿盎司,但仍低于2014-2016年的产量。与此同时,今年的需求增长了15%,达到10.33亿盎司。因此,供应仅比需求多2300万盎司。

而在对非化石燃料能源和电力的投资加速之际,未来几年的白银需求将继续上涨,因此,假设白银将受益于全球环境政策似乎是合理的。

在许多国家和地区,采矿业为了遵守ESG法规而负担了额外的成本,这将迫使矿商开采更高品位的矿石以维持现金流,因此只有价格上涨速度快于成本,才会赋予低品位矿石任何价值。因此,ESG的影响可能会导致长期矿山供应预测下调。

锂、铀和铜已经受益于ESG,碳酸锂价格自1月以来上涨了520%,铀上涨了54%,而铜在2020年后的强劲上涨基础上今年上涨了25%。与这三个金属相比,今年白银价格下跌了15%,导致其波动的因素来自对ETF的投资。在过去十年中,ETF的投资在200-3亿盎司之间变化。

与实物白银需求相比,衍生品的需求更大。根据国际清算银行的数据,银行的未平仓远期和掉期合约总额约为37.5亿盎司,且银行与其他未有分配账户的储户之前还有进一步负债,受监管的Comex白银合约则有7.15亿盎司,因此衍生品的多头头寸总计月增加了45亿盎??司,是净实物投资需求的20倍。

在法定货币制度没有直接危机的情况下,银行出于资产负债表目的处理衍生品的方式的变化可能会导致未平仓头寸的收缩。随着时间的推移,银行因NSFR而退出交易活动将减少场外交易和受监管衍生品的流动性,导致更大的价格波动。而纸白银市场的收缩很可能将纸白银市场规模转化为实物需求。

另外,金银比处在高达80的反常水平,此前在双金属货币体系下这一比值约为15。而如果法定货币消亡,金银比可能会降至这一水平。

另有消息称,矿商的白银订单将持续到2022年年中,大型工业消费者争先恐后地确保获得白银供应。因此,任何货币需求的激增都将白银价格产生大幅的上行压力。

总结与展望

Macleod认为,刚刚结束的一年对贵金属投资者来说是糟糕的一年,但预计在下一次金融危机爆发时,投资者将因持有金银而欢欣鼓舞。利率很快就会上升,由于债券负收益率非常高,金融市场对这种危机可能性的定价比有史以来的任何时候都要严重。

在应对未来不可避免的市场冲击时,中央银行将继续发行越来越多的货币,以徒劳地试图稳定经济并确保弥补政府赤字。随着欧元体系及其商业银行崩溃的可能性越来越大,我们可以期待欧洲央行“不惜一切代价”做出通胀反应。随着恐慌加剧,央行的信誉和货币会受到更大的破坏。在这种背景下,实物黄金和白银将为投资者提供保护。

(李显杰 )