电子板块高景气依旧,稳增长基建为首选。计算机、机械设备、医药生物板块为机构调研前三。

撰稿 | 赵玲

执业证书编号:A0680615040001

编辑 | 白鹿

特别提示

通过本公众号发布的观点和信息仅供陕西巨丰投资资讯有限责任公司(下称“巨丰投顾”)客户中符合《证券期货投资者适当性管理办法》规定的特定客户参考。因本公众号暂时无法设置访问限制,若您并非巨丰投顾客户,为控制投资风险,请您取消关注,请勿订阅、接收或使用本公众号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!Risk Disclosure摘要:1、从2021年三季报报来看,电子行业、电气设备、医药等十大申万二级行业景气度高。

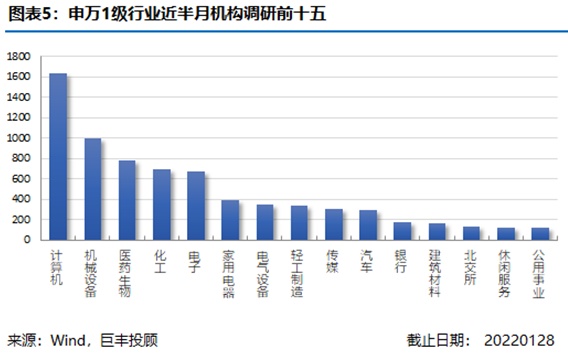

2、计算机板块机构关注度最高。计算机、机械设备、医药生物板块为机构调研前三;

3、电子板块估值下降 稳增长基建为首选

第一部分:行业景气度综述

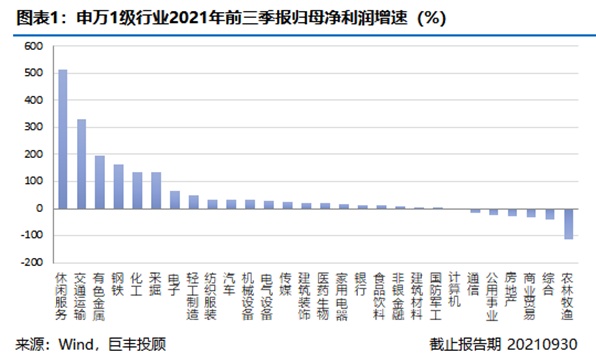

申万二十八个一级行业中,从2021年三季报来看,休闲服务、交通运输、有色金属、钢铁、采掘、化工、电子、轻工制造、纺织服装、电气设备、汽车等十大行业归母净利润同比增速超过30%,景气度较高。

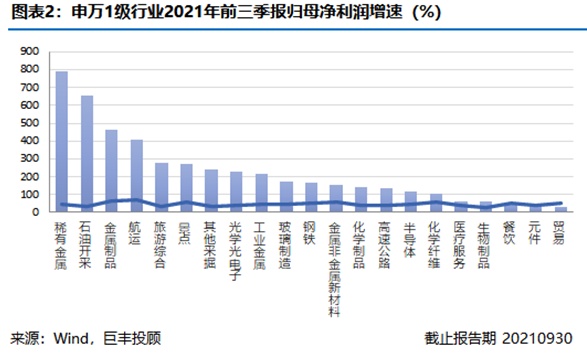

由于2020年疫情影响,中报部分行业业绩大幅下滑严重,导致2021年这些行业由于低基数中报业绩呈现大幅增长,比如2020年业绩下滑最高的交通运输行业,2021年业绩增幅居前。参考申万2级行业来看,稀有金属、石油开采、航运等行业营收与净利润增速均超30%,显示高景气状态。

其中,有色金属板块表现最为突出,2020年度营收与净利润同比增长14.74%、132.8%,实现超过两位数的增长。电气设备板块延续2020年三季报的高增长态势。

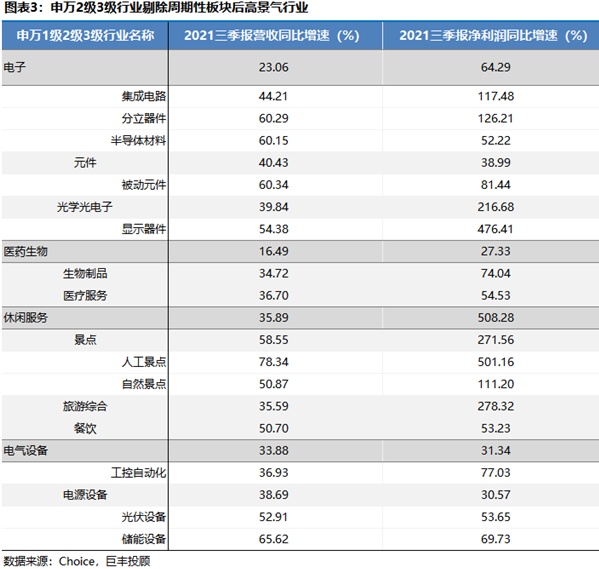

剔除掉钢铁、石油、采掘、有色、化工等周期性行业后,申万2级行业景气度比较高的主要为电子行业中的半导体、光学光电子、被动元件,电气设备行业中的工控自动化、电源设备的光伏设备和储能设备,医药行业中的生物制品、医疗服务,以及休闲服务行业的旅游、景点及餐饮板块。

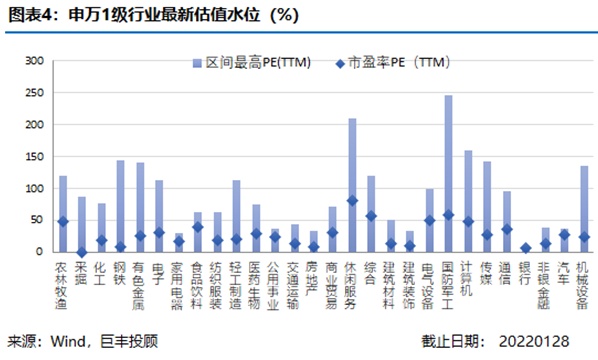

最新行业市盈率显示,汽车、电气设备、食品饮料、休闲服务等板块估值水位超过80%,均在偏高区域;采掘、化工、纺织服装、交通运输、***、医药生物等板块估值水位低于10%,远低于中位数,存在估值回归需求。

第二部分:近半月申万行业及重点跟踪行业动向概览

行业机构调研家数

近半月,机构调研家数最多的前五大行业分别为计算机、机械设备、医药生物、化工、电子。与上期机构调研行业前五名对比来看,计算机、机械设备机构关注度有所提升,汽车、化工、医药生物、电子板块机构关注度有所下降。总体上,机构关注度较上期提升的板块有计算机、机械设备、家用电器、银行、轻工制造等;关注度较上期有所下降的板块有医药生物、化工、电子、汽车、食品饮料、纺织服装有色金属等。

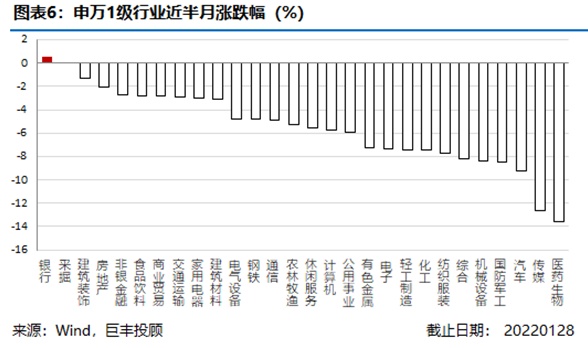

行业表现

从市场表现来看,近半个月,两市总体呈现普跌行情,仅银行板块微涨,大多数板块下跌。其中,医药生物、传媒板块跌幅超10%,汽车、国防军工、机械设备、综合等多板块跌幅超5%。银行板块上涨主要与近期利率下调有关,此外银行板块的估值较低使得板块具备一定的防御性质。本期我们要关注市场的止跌行为,以为这些跌幅居前的板块会否形成短期的超跌反弹。总体依然要保持相对谨慎。

资金表现

近半个月,北向资金净流入42.7亿,日均净流入4.27亿,与上期日均流入15.17亿相比,流入幅度下降,显示出在春节前外围动荡以及面临春节小长假时,北向资金谨慎买入的态度。

第三部分:板块机会点评

1、电子行业估值下降明显 高景气依旧

由于新能源汽车、消费电子,ARVR等下游需求高涨,因此全球半导体行业持续维持高景气。

截至春节前,电子行业滚动市盈率(TTM整体法,剔除负值)为39.7倍,仍接近十年较低水平。对于2022年,中银证券表示,电子行业景气度有望维持高位,5G终端以及智能电动汽车的渗透将继续推动电子元器件的量价齐升,预计2022年电子行业盈利端仍将维持高速增长,建议关注盈利增长确定性较强的板块,如汽车电子、VR/AR以及Mini-LED等领域。

对于汽车电子,天风证券表示,汽车电子目前国产化率不足1%,头部厂商格局垄断同时与TIER1关系较为牢固,我国机遇在1)汽车智能+电动化浪潮下的产业链重构;2)车规芯片对应的大都为不依赖摩尔定律的成熟制程产品,同时这类芯片与下游的依存度高,产品需要下游共同定义;3)摩尔定律的速度减慢与中国新势力车的兴起给了中国产业更多换道追赶的机会;而近年来我国的晶圆制造扩产大都是成熟制程环节,叠加配套的设计和封测,由此判断从市场规模,产业链重构,成熟制程等因素推动全球汽车半导体机会&产能有机会向中国转移。

2、必选消费左侧配置价值明显 医药板块望迎估值修复

在上游成本提升压力下,消费领域如白酒、调味品等板块通过提价举措,一方面可以转嫁上游成本压力,另一方面,一旦上游材料价格下行,将释放较好的盈利空间。因此,消费板块在宣布提价后,行业基本面出现改善,高估值将在盈利中进行修复。不过,我们要认识到,食品饮料板块在经济衰退期具备跨周期属性,但经历了连续两年的上行后,目前并不具备大的趋势性行情,因此总体依然是以震荡为主,对于大家来说,适当配置是可以的,但不可重仓。或者,我们可以作为未来3-5年的价值品种进行左侧配置。

对于医药板块,中国银河证券表示,四季度医药热度明显降低,随着医保政策不断出台,医药板块整体情绪受到影响,相比于大消费板块走势偏弱。医药板块受到政策端的情绪面影响,依然处于底部区域。我们认为,随着估值和市场预期的迅速回调,医疗板块压力最大的时间已经过去,临近年报和一季报密集披露期,我们认为医药板块整体业绩水平大概率保持较快增长,有望稳定市场信心,在稳增长的大背景之下,可关注板块估值修复性机会。

3、经济下行压力较大 稳增长基建为首选

PMI连续两个月上行后又掉头向下,经济下行压力依旧较大,近期央行分别调低政策利率和市场利率,稳增长下基建依然为首选。

对于强周期板块,价格是行业的主要风向标,不过由于春节前市场普遍走低,钢铁板块股价与钢市价格显著背离。一般来说,股价具有领先性,但背离的持续时间可长可短。中银证券表示,此轮背离有可能延续至春季之前,因为这段时间是淡季,稳增长无法证伪,钢价可能受资金和预期推动而坚挺,旺季来临后则面临不确定性。因此,对于钢铁板块还是要保持相对谨慎。甚至对于整个周期性板块,由于美联储收紧货币信号明确,且全球流动性转向下,大宗商品上涨空间几乎被封杀,价格高位震荡后趋势回落是早晚的事,因此建议对周期性板块保持谨慎

免责声明

陕西巨丰投资资讯有限责任公司(以下简称"巨丰投顾")出品的所有内容、观点取决于市场上相关研究报告作者所知悉的各种市场环境因素及公司内在因素。盈利预测和目标价格的给予是基于一系列的假设和前提条件,因此,投资者只有在了解相关标的在研究报告中的全部信息基础上,才可能对我们所表达的观点形成比较全面的认识。

巨丰投顾出品内容仅为对相关标的研究报告部分内容之引用或者复述,因受技术或其它客观条件所限无法同时完整提供各种观点形成所基于的假设及前提等相关信息,相关内容可能无法完整或准确表达相关研究报告的观点或意见,因而仅供投资者参考之用,投资者切勿依赖。任何人不应将巨丰投顾出品内容包含的信息、观点以及数据作为其投资决策的依据,巨丰投顾发布的信息、观点以及数据有可能因所基于的研究报告发布日之后的情势或其他因素的变更而不再准确或失效,巨丰投顾不承诺更新不准确或过时的信息、观点以及数据,所有巨丰投顾出品内容或发表观点中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。巨丰投顾出品内容信息或所表达的观点并不构成所述证券买卖的操作建议。

相关内容版权仅为我公司所有,未经书面许可任何机构和个人不得以任何形式转发、翻版、复制、刊登、发表或引用。

本文首发于微信公众号:巨丰投顾。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )