图虫创意/供图

证券时报记者 孙璐璐

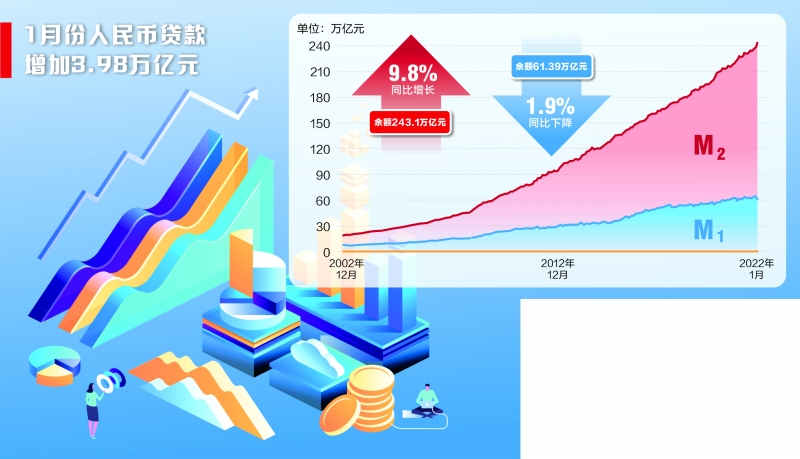

2月10日,央行发布的2022年1月金融统计数据和社会融资数据显示,1月信贷社融增长实现“开门红”。当月人民币贷款增加3.98万亿元,为单月统计高点,同比多增3944亿元;社融增量达到6.17万亿元,超出市场预期,比上年同期多9842亿元,同样创单月统计最高。受信用派生走强等因素影响,1月广义货币(M2)同比增长9.8%,增速较上月末高0.8个百分点,反映出宽货币见效。

不少分析人士认为,1月信贷社融全面走强,显示出稳增长政策落地见效。一季度信用扩张效果较好,宽信用会持续发力。不过,从信贷投放结构看,企业融资状况得到改善,但居民消费需求仍显偏弱。下阶段,针对总需求不足问题,用好总量和结构政策,加强财政政策与货币政策的协调与配合,尽快扭转市场预期,确保经济运行在合理区间。

企业部门新增贷款

占比超八成

1月份人民币贷款增加3.98万亿元,同比多增3944亿元,光大证券(601788)首席固定收益分析师张旭对证券时报记者表示,信贷多增归功于货币政策靠前发力,信贷增长的稳定性得到了进一步增强。

“在过去的若干年中,我们已经历了多轮‘宽信用’或是‘稳信用’,每一轮最终都取得了较好的成果,这次也无例外。特别是在中央经济工作会议‘政策发力适当靠前’的要求下,今年信贷‘开门红’特征更为鲜明。”张旭称。

民生银行首席研究员温彬表示,1月新增人民币贷款虽同比多增近4000亿元,但分部门看,住户部门无论是短期贷款还是中长期贷款的增速都弱于去年同期,同比多增的信贷主要来自企业部门。

企业部门新增贷款规模占全部新增的84.4%。其中,短期贷款同比多增4345亿元,票据融资同比多增3193亿元,中长期贷款同比多增近600亿元。

中国银行研究院研究员梁斯表示,企业中长期贷款结束了2021年下半年以来连续少增的态势。虽然受疫情影响,企业对纾困资金的需求仍然较为旺盛,导致短期贷款和票据融资大幅多增,但在跨周期调控加速发力背景下,企业中长期资金需求动力上升,表明对经济预期有所回暖。

“1月企业中长期贷款为2.1万亿元,高于2020年和2021年同期的1.7万亿元和2万亿元,且占比由2021年12月的30%上升至了53%,显示出金融支持实体经济的力度正在稳固。”张旭称。

不过,居民信贷投放依然相对疲软。2021年年初***市场交易火爆,居民中长期贷款多增幅度较大,形成了高基数,受此影响,今年1月居民中长期贷款增加7424亿元,同比少增2024亿元。业内普遍分析认为,在“房住不炒”政策基调下,居民住房贷款融资将继续维持偏紧态势,难以出现明显放松。

稳增长还需持续发力

信贷投放走强,加之政府债券和企业债券净融资多增明显,也令1月社会融资增量高达6.17万亿元,比上年同期多9842亿元,远超市场预期。同时,社融存量增速不断企稳回升,当月达到10.5%。

1月M2同比增速达到9.8%,为2021年3月以来新高。

由于年初金融机构信贷额度充足,出于“早投放、早收益”的原则,金融机构会在一季度加大信贷投放力度,加之近段时间以来央行连续通过降准、降息等方式强化跨周期调节,在贷款规模创新高背景下,银行货币创造能力增强推高了M2增速。

张旭指出,M2增速较去年末大幅提高了0.8个百分点,这主要得益于金融机构信用派生加速。此外,也受到了基数因素的影响,2021年1月不纳入M2的财政存款大幅增加,该月M2形成了相对较低的基数,因此今年1月M2增速在此基础上较容易提高。

“1月份金融数据明显回暖既有政策刺激因素推动,也有季节性因素影响。但根据往年经验,预计M2和社融增速难以持续性高增长,但仍有望维持在9%~10%区间内运行。”梁斯称。

温彬则认为,整体看,1月M2增速加快回升,新增信贷、社融略超预期,体现了货币政策和财政政策靠前发力支持稳增长。从金融数据看,企业融资状况得到改善,需求有所回升,但居民消费需求仍显偏弱。下一阶段,稳增长要继续扩内需、稳外需。目前,美联储货币政策收紧路径逐渐清晰,预计在3月结束购债后启动加息,并将适时启动缩表。我国宏观政策要用好美联储政策实质性收缩前的窗口期,针对总需求不足问题,用好总量和结构政策,加强财政政策与货币政策的协调与配合,尽快扭转市场预期,提振信心,确保经济运行在合理区间。

(李显杰 )