国内特种催化剂龙头中触媒(688267),在国六等环保标准引领的业绩爆发中,即将完成在科创板的登场亮相。

2022年2月8日,主要从事特种分子筛及催化新材料产品研发、生产、销售的中触媒,公布了网上发行中签结果,中签号码共有30146个,发行价格定在41.9元/股,公司距离科创板正式亮相仅剩最后一步之遥。

图/上交所官网

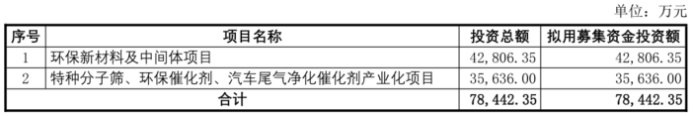

中触媒此次IPO公布的募资额度为7.84亿元,其中4.28亿投入环保新材料及中间体项目,剩余3.56亿元用于特种分子筛、环保催化剂、汽车尾气净化催化剂产业化项目,公司预计项目建成后将实现已有业务在新领域的扩展,提高公司盈利能力和抗风险能力。

目前来看,拥有大客户巴斯夫的中触媒,已经是国内特种催化剂龙头之一,欧六及国六等高环保要求标准陆续实施,正给公司移动源脱硝分子筛产品带来业绩爆发机遇。

不过,公司业绩增速的明显回落也暴露出了增长空间的局限性,而高度依赖大客户巴斯夫也给公司长期成长带来了一些负面影响。未来于中触媒而言,业绩高增长态势具备较大的不确定性。

图/中触媒招股说明书

01

围绕特种分子筛及催化剂

背靠着全球龙头

以特种分子筛及催化剂为核心业务的中触媒,积累了一定技术优势。

公司主要从事特种分子筛及催化新材料产品的研发、生产、销售及化工技术、化工工艺服务,目前是国家“专精特新小巨人”企业,主要产品为特种分子筛及催化剂、非分子筛催化剂、催化应用工艺及化工技术服务三大类,应用领域包括环境保护、能源化工等多个行业。

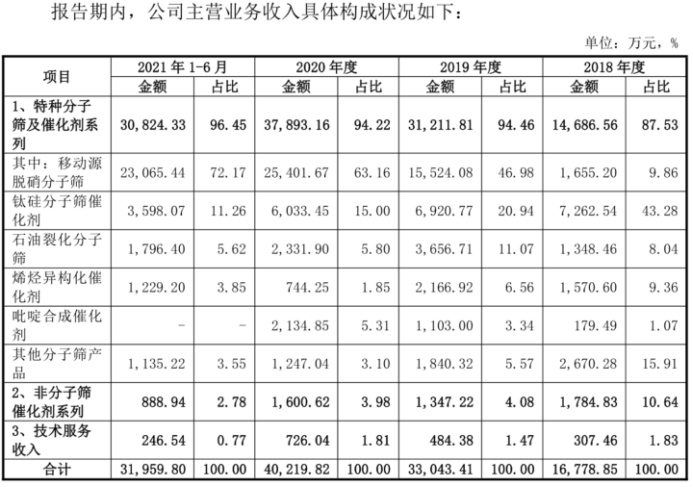

目前特种分子筛及催化剂系列为公司核心产品,主要包括移动源脱硝分子筛、钛硅分子筛催化剂、石油裂化分子筛、烯烃异构化催化剂、吡啶合成催化剂及其他分子筛产品。数据显示,2018-2020年和2021年1-6月,特种分子筛及催化剂产品的销售收入分别为1.47亿元、3.12亿元、3.79亿元和3.08亿元,占主营业务收入比例分别高达87.53%、94.46%、94.22%和96.45%。

其中2020年以后贡献收入6-7成的移动源脱硝分子筛分类最为重要,主要应用于柴油车等移动源尾气排放脱硝处理,主要产品类型为CHA结构分子筛,可以满足国六阶段排放标准。公司是国内第一批移动源尾气脱硝分子筛生产企业,当前已构建完成了较为全面的催化剂产业链,在特种分子筛及催化剂、非分子筛催化剂领域具备一定竞争力。

图/中触媒招股书

背靠全球移动源脱硝催化剂市场龙头巴斯夫,中触媒市占率较为可观。

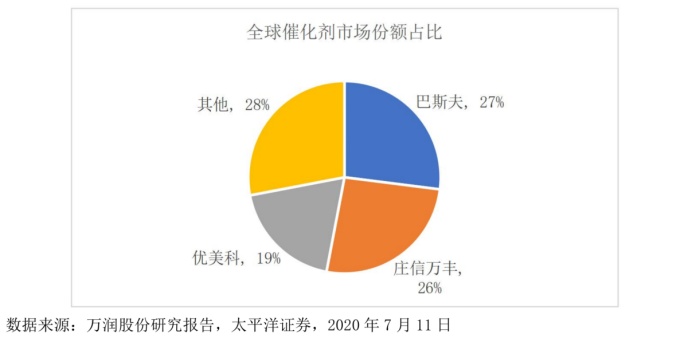

招股资料显示,公司当前第一大客户为全球知名的化工企业巴斯夫,是全球脱硝催化剂的主要供应企业之一,2018年占全球移动源脱硝催化剂市场份额约为27%。目前巴斯夫亚太区域移动源脱硝分子筛主要由公司供应,包括中国、日本、韩国、印度、泰国等国家和地区;此外,公司还为巴斯夫波兰等欧洲区域供应分子筛产品。

2020年的国六标准实施,为中触媒带来了一波业绩爆发机遇。不过,后劲不足的窘境也开始逐步显露。

02

政策红利引领业绩爆发

但后续动力欠缺

受益于2020年国内国六标准的实施及印度、泰国实施严格的尾气排放政策,中国、印度、泰国等新兴市场正成为全球移动源脱硝分子筛的主要增量市场,为中触媒业绩增长奠定了基础。

公司的移动源脱硝分子筛产品正是主要应用于柴油车的尾气排放系统中,随着国六标准的逐步推广实施,未来未达到国六排放标准的柴油车将逐步退出市场,该部分市场空间将由满足国六排放标准的柴油车承接。

根据2021年工信部发布的《关于重型柴油车国六排放产品确认工作的通知》,2021年7月1日起停止生产、销售不符合国六标准要求的重型柴油车产品。此背景下,公司近年来业绩呈现大幅增长。

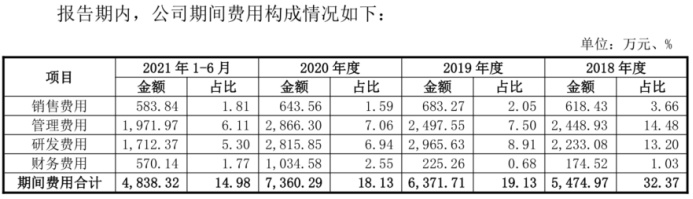

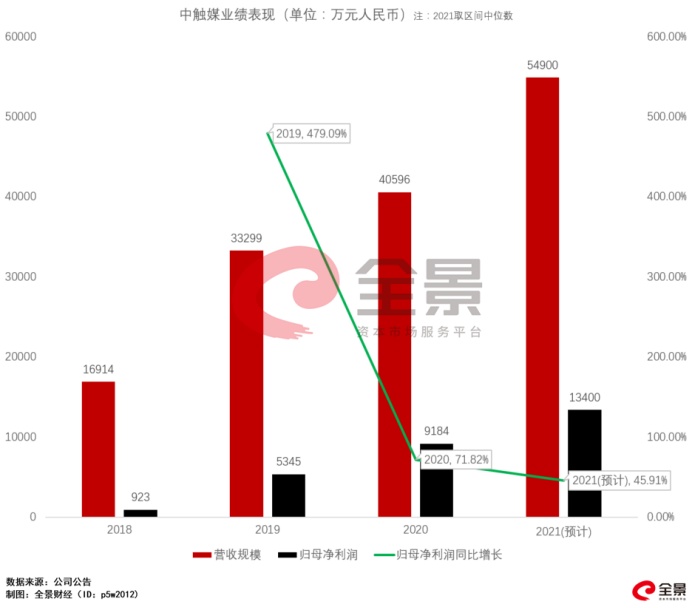

2018-2020年公司实现营收分别为1.69亿元、3.33亿元和4.06亿元,2019、2020分别同比增长96.87%、21.91%。营收增长同时,公司毛利率水平的上行叠加费用率下行,使得净利润增速更甚,期间公司对应归母净利润为923万元、5345万元和9184万元,2019、2020年同比增速分别为479.09%、71.82%。

图/中触媒招股书

业绩爆发的同时,中触媒2020年业绩增速已较2019年呈现了明显下滑。到了2021年,此下滑态势更为明显。

招股资料显示,公司2021年整体营收规模在5.09亿至5.89亿之间,同比增速为25.38%至45.09%;预计归母净利润在1.24亿元到1.44亿元之间,同比增速约35.02%至56.80%,较2020年有明显下滑。

并且要知道的是,公司明确提及2020年初的疫情影响了国内客户的订单数量、生产进度和生产线建设进度,使得短期内公司产品国内订单进度缩减或者延后。2021年受益于2020年低基数以及需求延后双重利好下,净利同比增速依旧显著滑落,较大程度反映出了后续业绩增长的不确定性。

展望未来,中触媒还有诸多确定性障碍摆在眼前。

03

单一客户的过分依赖

正制约着中触媒的未来

对第一大客户巴斯夫的专供特性,使得中触媒横向的市场拓展能力十分有限。

近年来,移动源脱硝分子筛产品可以说是中触媒唯一撑起业绩增长的业务。而根据相关协议,公司是巴斯夫亚洲区域移动源脱硝分子筛的独家供应商,对巴斯夫具备较强依赖性。

2018-2020年及2021年上半年,公司前五大客户销售额占当期营业收入的比例分别为67.76%、77.27%、88.12%和89.94%,呈上升趋势。其中,公司来源于第一大客户巴斯夫 占比为19.19%、59.31%、69.43%和77.59%,目前已接近八成。

并且,双方存在协议限制,即中触媒的移动源脱硝分子筛产品仅能销售给巴斯夫及其授权对象的业务。而目前巴斯夫也处于比较稳定的寡头竞争格局中,数据显示,巴斯夫、庄信万丰、优美科分别以27%、26%、19%份额,位列全球催化剂市场前三。此背景下,巴斯夫横向拓展空间有限,将制约中触媒的销售增长。

与此同时,中触媒规模效应带来的净利增量也遇到瓶颈了。

首先从对比竞争对手万润股份(002643)来看,该公司研究、开发并生产了多种新型尾气净化用沸石系列环保材料,系列产品生产技术属于国际领先水平。而且与中触媒类似,万润股份专供的是紧随巴斯夫的庄信万丰,同样拥有销售限制协议。

可比公司业绩对比

图/中触媒招股书

2018-2020年,万润股份营收规模分别为26.32亿元、28.7亿元、29.18亿元,净利润规模分别为4.51亿元、5.34亿元、5.51亿元,增速已经十分有限。根据其15%-20%营收占比为环保材料产业来看,目前中触媒的营收规模已与其几乎处于同一水平了。

不过,万润股份对环保材料产业的依赖程度并不像中触媒这么大,其还有大健康产业、信息材料产业两大板块,撑起近80%的营收。相比之下,中触媒除了移动源脱硝分子筛单一品类近年来有所增长,其他业务品类均处于停滞或是下行状态。

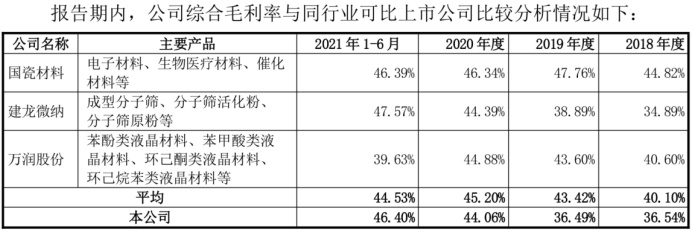

好在规模快速增长期间,使得中触媒毛利率水平有所上行,从2018年的36.54%提升至2020年的44.06%,从较大程度落后可比公司平均水平到接近平均水平。不过,这也意味着公司毛利率提升空间也十分有限,加上费用率优化空间的大幅减少,目前度过国六等政策红利期的中触媒,其业绩增速将大概率依赖行业的自然增长了。

图/中触媒招股书

然而,行业自然增长从长期来看,同样难言乐观。

中触媒移动源脱硝分子筛产品应用的移动源尾气处理柴油车领域,其市场发展是与国家汽车产业整体发展情况高度相关的。近年来,受益于国家政策的支持和行业技术的发展,以纯电动汽车、插电式混合动力汽车、燃料电池汽车等为代表的新能源汽车产业快速发展,并对传统燃料汽车市场形成一定程度的挤占。

据中国汽车工业协会统计,我国新能源汽车产量占汽车总产量的比例已由2017年的2.74%增长至2020年的5.40%。虽然目前新能源汽车占比依然较低且主要集中于乘用车市场,但是如果未来新能源汽车大规模取代传统燃料汽车,这将对公司产品销售造成进一步的影响。

综合看来,纵使背靠第一客户巴斯夫并在政策红利期迎来业绩爆发,中触媒依旧未能走上一条平坦的道路,公司未来发展仍要面临诸多难题。

(李显杰 )