【文/观察者网 吕栋】

本周,日本软银集团将ARM出售给美国半导体巨头英伟达的交易彻底宣告破裂。

这场规模660亿美元(约合人民币4200亿元)的半导体史上最大并购案,原本能让软银赚取一倍以上的利润。但现在事与愿违,拿到少量交易终止费的软银,准备让ARM上市,而相较当初的收购价,ARM目前的估值可能很难让软银实现盈亏平衡。

国外分析师指出,ARM最终估值的高低,取决于该公司能否从多年不佳的表现中持续复苏,以及它能否抵御来自新技术竞争对手的挑战。“尽管ARM是一家非常重要的世界级公司,但它在未来5年将面临RISC-V的生存威胁,尤其是在急需半导体的大国中国。”英国机构Global Data的分析师Lil Read表示。

目前,RISC-V国际基金会的19个高级会员中,和中国相关的会员有12个,包括华为、阿里巴巴、中兴通讯(000063)、紫光展锐等企业,也有中科院计算所和软件所等科研机构。就在日前,美国X86巨头英特尔也宣布加入RISC-V国际基金会,并将为RISC-V芯片代工,这对RISC-V生态发展无疑是一大利好。

三大主流CPU设计架构

ARM业绩长期低迷

“ARM第二阶段的增长即将开始”,软银创始人孙正义(Masayoshi Son)在英伟达收购ARM的交易破裂后表示,“我相信它会爆炸式增长(grow explosively)”。

但其他人并没有那么肯定。

ARM总部位于英国剑桥,在全球半导体行业中处于举足轻重的地位。该公司不直接生产芯片或半导体设备,而是将自己研发的微处理器IP授权给世界各地的芯片设计公司。从智能手机、电脑到汽车,很多电子产品中都包含ARM架构的芯片。

基于ARM的中立性和开放性,该公司也被称为半导体行业中的“瑞士”。而提出收购ARM的英伟达,是ARM很多客户的竞争对手。在这笔收购于2020年9月宣布后,多家世界级科技公司表示不满,欧美监管机构也相继表达担忧,美国联邦贸易委员会更以可能损害市场竞争为由,通过起诉要求阻止这笔交易。

英国研究机构CCS Insight的首席执行官Geoff Blaber指出,英伟达的交易损害了ARM商业模式的基础,因为该模式建立在中立性之上。“首次公开发行(IPO)是ARM的最佳选择,这种方式提供了投资和中立的关键平衡。”

软银集团创始人孙正义 图源:软银

在过去三个财年里,ARM营收的年增长率不到5%。作为达成收购协议的一部分,英伟达承诺对ARM的研发投入巨资,并且会帮助该公司进入个人电脑(PC)市场,以帮助该公司重振增长。而且ARM高管自己也担心,公开市场的投资者只会考虑短期回报,而不会支持该公司在研发领域必要的长期投资。

2021年7月,时任ARM首席执行官的Simon Segars撰文指出,“我们考虑过IPO,但实现短期收入增长和盈利的压力,将将扼杀我们投资、扩张、快速行动和创新的能力”。在ARM遭英伟达弃购后后,Simon Segars的位置被其他高管取代。

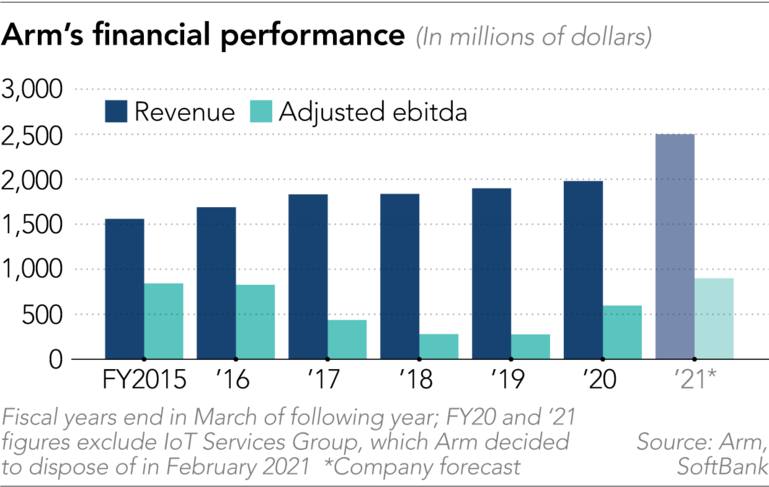

软银方面透露,在截至今年3月的2021财年,ARM的营收有望达到25亿美元,较上年的19.8亿美元增长26%。在经历多年个位数的增长后,ARM营收突然大幅增长,让不少分析师感到意外。软银表示,这是由于市场对5G智能手机和设备的新需求,以及之前在PC和服务器等领域,ARM的技术未被广泛使用。

ARM历年业绩表现

“面临RISC-V生存威胁”

尽管ARM的应用市场持续扩张,但它的核心地位也面临着挑战。

2月11日,《日经亚洲》指出,在中国公司的支持下,开源芯片架构RISC-V正在迅速获得关注。美国旨在阻止华为等中国公司使用美国技术的制裁,使得使用ARM技术设计芯片的难度大大增加,潜在风险也更大,因此中国一直致力于提高本国芯片行业的自主性。

“虽然ARM是一家非常重要的世界级公司,但它在未来5年将面临RISC-V的生存威胁,尤其是在急需半导体的大国中国。”英国数据和分析公司GlobalData的分析师Lil Read坦言。

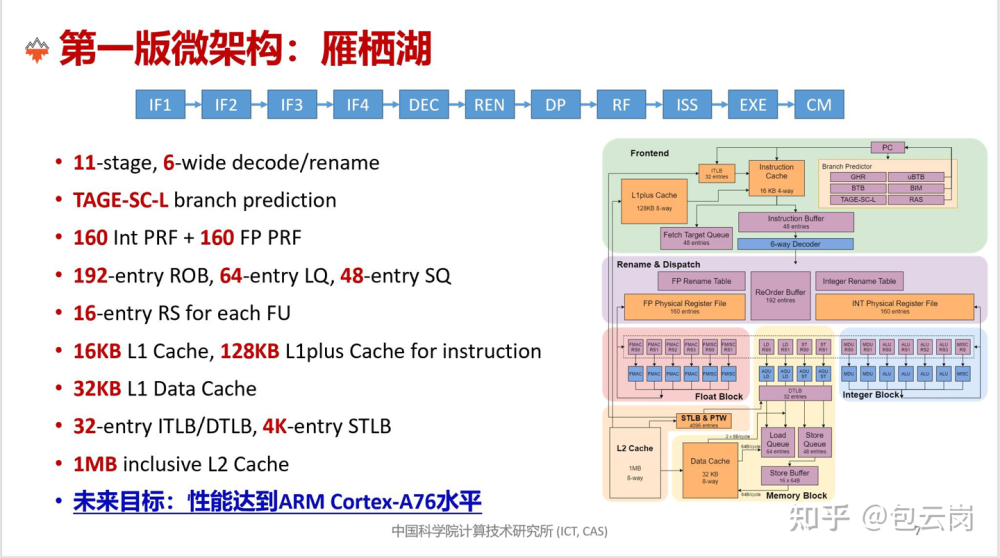

2021年6月,首届RISC-V中国峰会在上海举办。在会上,中科院大学教授、中科院计算所研究员包云岗发布了国产开源高性能RISC-V处理器核心——香山。据包云岗介绍,香山是一款开源高性能RISC-V处理器核,核心以“湖”来命名其架构代号,第一版架构代号是“雁栖湖”,以此来表示出自中科院大学。

从性能参数来看,“雁栖湖”架构是一个11级流水、6发射、4个访存部件的乱序处理器核,在发射宽度上已经可以和一些ARM高端处理器核相当,但还未进行充分优化,因此实际性能还有不小的差距。“雁栖湖”SEPC2006性能得分大约为7/Ghz,以此来看,香山第一代架构主要对标ARM的A72或A73。

图源:包云岗知乎

其实早在2019年12月,中国工程院院士倪光南就曾展望过RISC-V的发展前景。他当时提到,在设计方面,免除授权费用和知识产权风险的完全开源免费,是RISC-V存在的主要意义。RISC-V指令集在最初设计时,其研发团队就明确表示要追求简约,丢弃历史包袱。目前RISC-V成型的技术代码集小,支持模块化、性能优越,能满足从微控制器到超级计算机等各种复杂程度的处理器需求。

倪光南当时判断,未来RISC-V很可能发展成为世界主流CPU之一,从而在CPU领域形成英特尔X86、ARM、RISC-V三分天下的格局。

事情也确实在朝着倪光南预判的方向发展。2019年,阿里巴巴推出基于RISC-V的处理器IP核玄铁910;高通2019年参与了RISC-V明星企业SiFive的投资;瑞萨电子于2021年与SiFive建立战略合作关系,共同开发面向汽车应用的下一代高端RISC-V解决方案;全球主要汽车GPU供应商Imagination在2021年宣布将基于RISC-V架构回归CPU市场;苹果也于2021年发布招聘RISC-V高性能程序员的启事,为机器学习、视觉算法、信号及视频处理等解决方案提供支持。

就连X86巨头英特尔,也在日前“加入RISC-V阵营”。

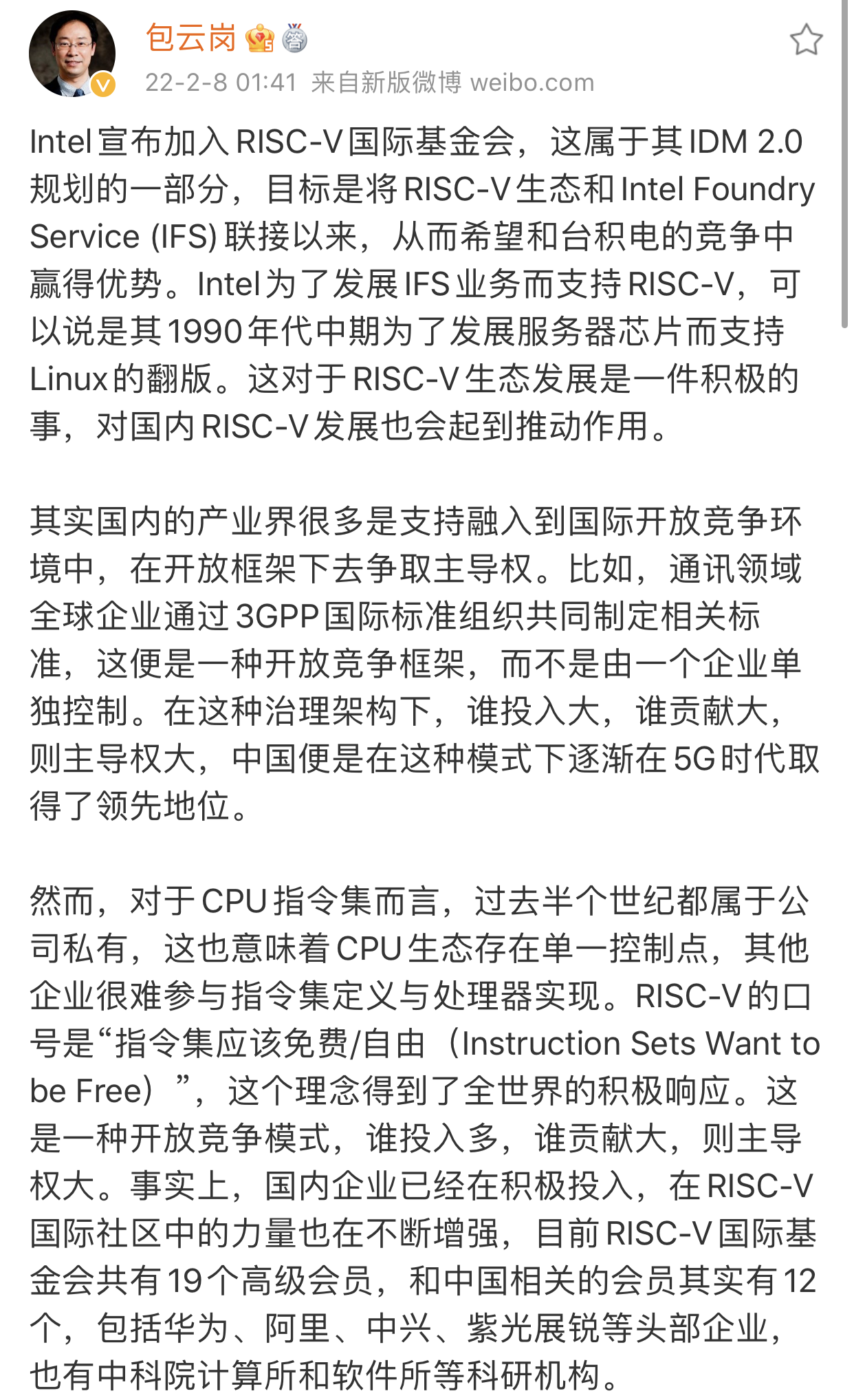

当地时间2月7日,英特尔宣布正式加入RISC-V国际基金会并“直升”高级会员,将基于其代工服务平台加强RISC-V的生态建设和商用进程。目前,RISC-V国际基金会共有19个高级会员,和中国相关的会员有12个,包括华为、阿里、中兴、紫光展锐等头部企业,也有中科院计算所和软件所等科研机构。

包云岗指在微博发文指出,英特尔宣布加入RISC-V国际基金会,这属于其IDM 2.0规划的一部分,目标是将RISC-V生态和Intel Foundry Service(IFS)联接起来,从而希望在和台积电的竞争中赢得优势。英特尔为了发展IFS业务而支持RISC-V,可以说是其1990年代中期为了发展服务器芯片而支持Linux的翻版。这对于RISC-V生态发展是一件积极的事,对国内RISC-V发展也会起到推动作用。

包云岗微博截图

但仍需要指出的是,与生态最为成熟的两种指令集架构X86和ARM相比,RISC-V现在仍处于起步阶段,仍然需要在很多应用领域证明它的能力和优势。英特尔中国研究院院长宋继强日前曾指出,RISC-V需要尽快逼近甚至超越ARM的性能,这需要来自硬件IP、后端优化、封装优化、软件优化等多方面的支持。

ARM中国争端仍未解决

再把事情说回到软银和ARM。

自2016年软银斥资314亿美元现金收购ARM以来,ARM的整体结构已经发生数次转变。早前,ARM曾建立物联网服务事业群(IOT Services Group),以落实孙正义的想法,开发能够从使用ARM芯片的设备上收集和分析数据的软件。为此,ARM曾大举投资,包括在2018年以6亿美元收购一家美国数据管理公司。

但ARM这块业务持续亏损,并在与亚马逊AWS等云计算服务商的竞争中举步维艰。2020年7月,ARM宣布将物联网服务事业群分拆给软银集团运营,部分业务后来被卖给了软银旗下的愿景基金,英伟达也曾表示无意收购这些业务。结果,剥离物联网业务的ARM盈利能力显著提高,但代价是放弃了孙正义的长期理想。

2018年4月,ARM与一些中方投资人签约成立ARM中国,合资公司由中方持股51%,其中中国厚安创新基金持股36%,Arm公司持股49%。

然而近一年多时间里,ARM中国也出现管理问题。2020年6月,ARM公司宣布解除吴雄昂(Allen Wu)担任的ARM中国董事长和首席执行官等职务,因为在调查中发现他“将ARM中国的发展以及股东利益置于风险之中”。

但吴雄昂拒绝离开,并继续以同样的头衔出现在行业活动中。ARM在最新的财报中披露,该公司正与ARM中国的一名高级管理人员解决某些争端,一旦争端解决,该公司的一些财务数据可能会发生变化。

《日经亚洲评论》报道截图

孙正义本周表示,他预计ARM将在明年3月登陆美国纳斯达克,投资者在评估ARM的估值时,将不得不权衡该公司存在的所有不利因素。

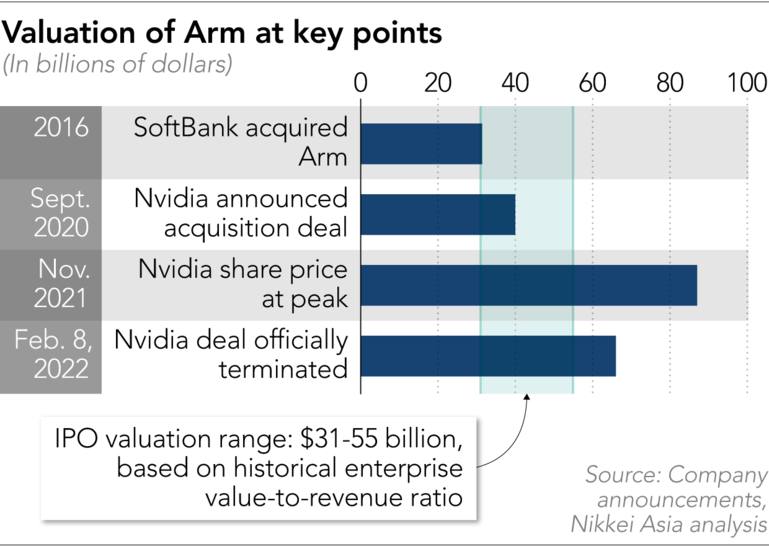

Global Data的分析师Read指出:“尽管很难确定ARM在IPO中能获得的绝对估值,但几乎可以肯定的是,它将低于英伟达对‘半导体行业瑞士’的出价。”英伟达2020年9月对ARM的估价约为400亿美元,但此后英伟达飙升的股价使ARM的交易额在2021年11月飙升至870亿美元的峰值,本周又回落至660亿美元。

美股市场近期并不稳定。受美联储强烈加息信号影响,美股科技股持续回撤。软银自身的业绩也凸显了这一点。随着愿景基金投资的几家公司估值缩水,软银在2021年四季度的净利润同比大跌98%。

目前,英伟达的企业价值倍数(市值除以营收)为24倍。根据今年的营收预测,如果按照同样的倍数估值,ARM的市值将达到600亿美元。然而,自英伟达2021财年营收同比增长超过50%以来,该公司的企业价值倍数高于半导体行业的大多数公司。

在行业估值的另一端,如果ARM的企业价值倍数与美国芯片制造商格罗方德类似,ARM的估值将仅为125亿美元。格罗方德在2021年10月登陆美股,也是去年最大的半导体IPO。但格罗方德的商业模式是晶圆代工厂,并不是像ARM一样的IP授权企业。

ARM估值的变化 图源:《日经亚洲评论》

在被软银私有化退市之前,ARM平均的企业价值倍数在12倍到22倍之间。如果该公司即将进行的IPO落在这一区间内,其估值可能在310亿美元至550亿美元之间。Global Data的首席分析师David Bicknell表示:“软银2016年以310亿美元收购软银的全部股份,可能将勉强达到盈亏平衡。”

在ARM上市之前,投资者将有一整年的时间来观察该公司的业务进展,但时间仍然相当短暂。ARM的一名发言人表示,该公司在本周开启IPO进程,未来几个月有许多细节需要处理。而孙正义本周二表示,他的目标是让ARM成为“半导体史上最大规模的IPO”,但他也同时补充称,ARM的股价最终由市场来决定,“我不知道具体哪一天上市,但随着时间推移,我相信它的利润和估值会增加”。

《日经亚洲》指出,无论ARM估值几何,IPO只能让软银获得部分退出机会,至少在上市初期是这样,这与该公司与英伟达签署的全面出售协议相去甚远。不过,Global Data的Read表示,对于ARM来说,IPO将是一个重要时刻。因为IPO将最终使ARM的未来变得更加明朗,也使该公司能够重新加强其中立性。

本文系观察者网独家稿件,未经授权,不得转载。

(李显杰 )