洪通燃气(605169.SH)近日披露的2023年半年度业绩预告显示,公司预计2023年半年度归属于上市公司股东的净利润为4,300万元至4,600万元,与上年同期相比,将减少6,702.71万元至7,002.71万元,同比减少59.30%至61.96%;预计2023年半年度归属于上市公司股东的扣除非经常性损益的净利润为4,070万元至4,370万元,与上年同期相比,将减少6,705.95万元至7,005.95万元,同比减少60.55%至63.25%。本次业绩预告为公司初步测算,未经注册会计师审计。

洪通燃气表示,公司本期业绩预减的主要原因为2023年上半年,上游天然气采购价格比上年同期提高,原料气采购成本同比上升;公司主要产品之液化天然气(LNG)的销售价格随市场行情比上年同期下降,居民和工商业用气下游终端销售价格未顺价调整,LNG及民用气销售毛利率比上年同期下滑。该等原因致本期业绩比上年同期预减。此外,公司预计2023年上半年非经常性损益为230万元,其中主要项目为政府补助。

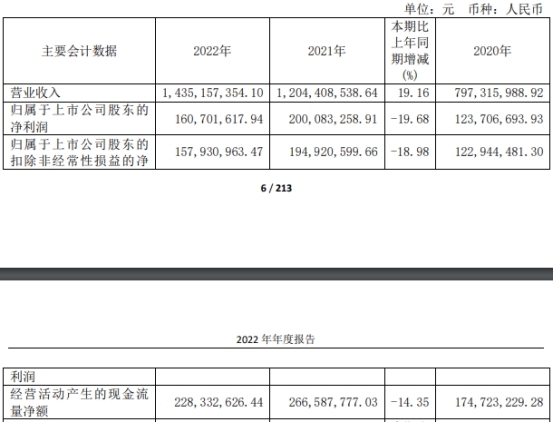

2022年,洪通燃气营业收入为14.35亿元,同比增长19.16%;归属于上市公司股东的净利润为1.61亿元,同比下降19.68%;归属于上市公司股东的扣除非经常性损益的净利润为1.58亿元,同比下降18.98%;经营活动产生的现金流量净额为2.28亿元,同比下降14.35%。

洪通燃气于2020年10月30日在上交所主板上市,发行价格为22.22元/股。洪通燃气2023年7月21日股价收报10.67元,低于其发行价。

洪通燃气首次公开发行股票数量为4000万股人民币普通股,不低于发行后公司总股本的25%,发行不涉及老股转让。

洪通燃气IPO募集资金总额为8.89亿元,扣除发行费用后募集资金净额为8.39亿元。洪通燃气最终募集资金净额较原计划少3040万元。洪通燃气2020年10月19日发布的招股说明书显示,公司计划募集资金8.69亿元,分别用于第十三师天然气储备调峰及基础配套工程项目、库尔勒经济技术开发区天然气供气工程项目、“洪通智慧云”燃气信息化建设项目。

洪通燃气的保荐机构为西部证券股份有限公司,保荐代表人为周会明、张亮。洪通燃气IPO发行费用总计4997.83万元,其中,支付给保荐机构西部证券的承销及保荐费用3846.04万元。

2021年5月13日,洪通燃气公告分红方案,每10股派息(税前)6元,转增3股,除权除息日为2021年5月19日。2022年5月10日,洪通燃气公告分红方案,每10股派息(税前)5元,转增3.6股,除权除息日为2022年5月16日。2023年5月15日,洪通燃气公告分红方案,每10股派息(税前)2元。

(责任编辑:王晨曦)