文 / 零度

出品 / 节点财经

2021年已接近尾声,机构也开始频繁调研之旅,布局明年行情。而作为智能汽配硬件龙头的德赛西威(002920)也开启了频被调研的模式。

德赛西威在公布三季报以后:公司前三季度实现营业收入63.03亿元,同比增长46.65%;归属于上市公司股东的净利润4.91亿元,同比增长54.36%,便迎来包括申万宏源(000166)证券、前海开源基金、高瓴投资、美银证券、中信证券(600030)、摩根士丹利、天弘基金、华夏基金、中金公司在内的百余家国内外著名公募及私募基金、投资基金、券商机构的调研。

十二月以来又先后披露了多次投资者关系活动记录,参与机构再次涉及中信证券、申万宏源证券、南方基金、富国基金、汇添富基金、上投摩根等知名机构。从调研的人气上不难看出德赛西威备受机构关注。

那么德赛西威何许司也?为何这么受机构关注?

德赛西威成立于1986年,前身是有飞利浦汽车音响、香港金山、惠州市工业发展总公司(德赛集团前身)成立的中欧电子工业有限公司。2010年德赛集团成功收购外方70%股份,公司更名为惠州市德赛西威汽车电子有限公司,性质由中外合资转为内资,实际控制人为惠州市国资。2020年又开始进行了分立重组,分立重组后,实际控制人不变,但非国资股东的表决权提升了,有利于德赛西威后续的股权激励计划,焕发创新活力。

成立35年来,德赛西威一直专注于汽车电子,紧跟时代变化不断调整公司战略,得以长足发展,在外资控股阶段,通过与飞利浦、曼内斯曼、西门子的合作,使得德赛西威的经营管理体系、研发能力、产品生产体系等核心竞争力始于高起点,从一开始便对接国际一流生产商,这为德赛西威的后续发展奠定了坚实的基础;而后国资注入,更是紧跟时代潮流,开启了飞跃的新篇章。

经过多次对组织架构、战略部署的深化升级,现将公司产品聚焦于智能座舱、智能驾驶、网联服务三大业务群,提供以人为本、万物互联、智能高效的整体出行方案。

简单来看,德赛西威似乎是时代潮流上的好公司,那么最直接、最真实、反映在股价上的,市场对德赛西威的认可度及期待如何呢?

从德赛西威2017年12月上市至今的历史走势(周k线)来看,总体上,德赛西威大幅跑赢了大盘,从2017-12-29的23.93的开盘价至2021-12-08的134.4的上午收盘价,增长4.6倍左右,同期大盘指数深证成指从11102.16的开盘价升至14925.47的上午收盘价,涨幅不到百分之35%;分阶段来看,德赛西威的主升浪从2020年4月份才真正开始,在一年半左右的时间里便从29.11涨至141.13的最高点,股价翻了将近5倍。

从德赛西威市盈率(TTM)走势图来看,德赛西威的估值低点在2018年10月左右,估值高点在今年一月份左右,达到了最高点144.62,即便现如今回落至106.95,市场对德赛西威的估值水平也已经提升了数倍,足见市场对德赛西威前景的看好,那么德赛西威是否可以撑得起上百倍的高估值呢?是否在此估值水平上还能更进一步呢?且听后文分解。

/ 01 /

赛道如何

要说2021年最火爆的板块之一,新能源汽车可谓是当仁不让,虽然近5年新能源汽车从2018年底开始有明显起色,但真正的主升浪是从2020年年中开始,除了间歇性回调外,一直保持大幅上升。尤其是在今年大盘震荡、许多以往的热门板块都表现不佳的情况下,新能源汽车板块的强势上涨更显珍贵。

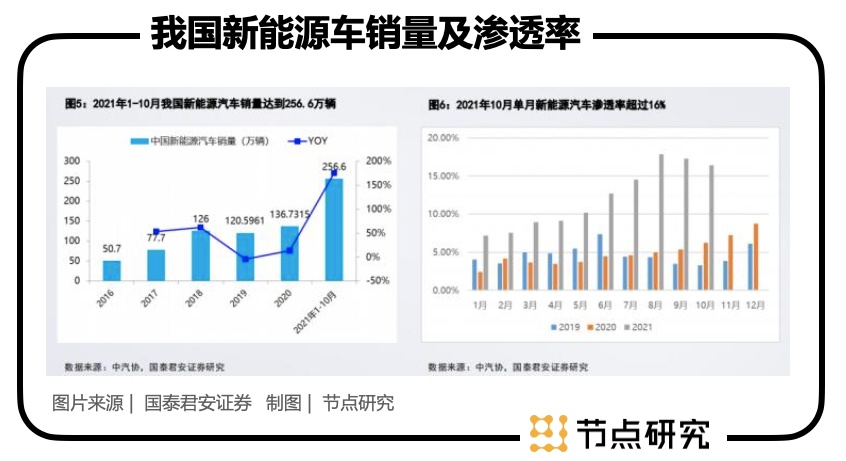

新能源汽车板块的大幅上升并不仅仅是市场的情绪作用,而是有着强政策面、强基本面支撑的。数据显示在2016年-2020年五年的时间里,我国新能源汽车销量从2016年的50.7万辆增长至2018年的126万辆,两年的时间翻了一倍,后逐渐进入退补阶段,在2018-2020年间,新能源汽车销量仅仅增加了10万辆,其中2019年还出现了下降,但到了2020年,尽管受疫情影响,我国新能源汽车销量依然保持了正增长态势。

随即步入2021年,迎来新能源汽车销量的爆发性增长,2021年1月-10月我国新能源汽车销量便达到256.6万辆,同比增长高达177%。

我国新能源汽车的渗透率在08、09年左右尚在0%的阶段,到2020年5月单月渗透率才突破10%,我们看到我国新能源汽车的发展,从0%走到10%,用了将近13年的时间,而8月新能源汽车渗透率已经超过15%,从10%走到15%,我国只用了三个月。我们知道一旦一个行业的渗透率突破10%,增长将会非常迅猛,渗透率会进一步加速提升,行业可能会迎来爆发性增长,最好的行情可能就是这几年。

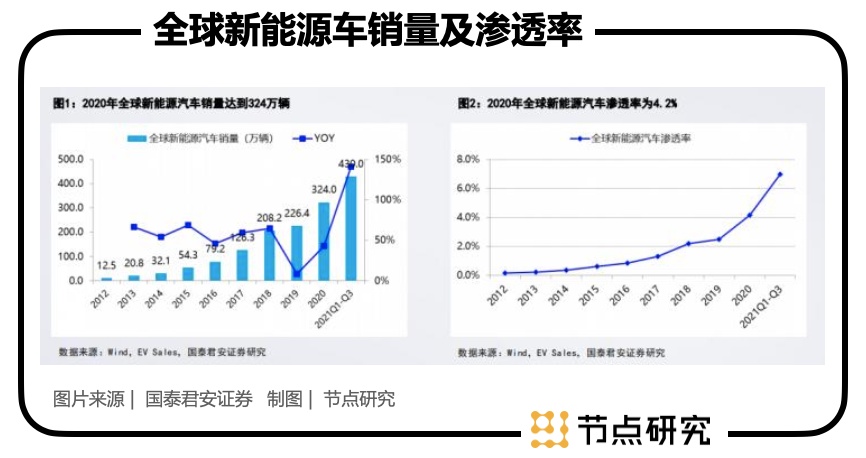

放眼全球,2012年新能源汽车渗透率仅为0.2%,而2020年渗透率达到了4.2%,全球新能源汽车也处在快速发展之中,欧洲的负向约束与补贴政策,激发了新能源汽车在欧洲的爆发。

新能源汽车的投资在中国或更加性感,因这是唯一一个中国引领世界趋势的行业,最全的最好的全产业链投资标的可能都能在A股寻到,所以这个版块享受高估值就不难理解了。

我们知道国家对新能源汽车的发展部署了“三横三纵”的总体战略路线,我们说电动车一定会走出来,因为这不仅仅是一个电动化的过程,更是趋向未来更便捷更机敏的网联化、智能化的过程。

新能源汽车是一个增量市场,并不仅仅是对传统汽车市场的替代,也是因其不仅仅是眼下能源革命的重要一环,在未来可能也是智能革命的重要战场。想要实现人车机一体化,链接多维面板,智能技术未来可能是重中之重,智能座舱、智能驾驶、网联服务在此充满想象力。据中信证券行业调研,目前智能座舱领域ASP最高已上涨至5000元以上,预计2025年市场规模1030亿元,2020-2025年间年复合增速18%。

我们可以合理预期,随着新能源汽车的不断发展,未来的技术重心可能逐渐从能源转化升至智能网联,当能源替代逻辑逐渐被市场兑现的时候,市场的关注重心可能会更偏向于智能、未来。

德赛西威未来所重点依托的新能源汽车行业景气度自是不必说,智能汽车的想象空间更是极为广阔。行业的大贝塔笃定了,下一步我们来看德赛西威是否有跑赢行业的阿尔法?

/ 02 /

公司如何

2.1 研发升级

新能源汽车的发展是技术驱动的,在新能源汽车的智能化过程中,最核心最关键的也依然是技术趋势。比起已经实现的收入,未来收入增长的持续性是更需我们关注的问题,而深入科技领域,未来收入增长的核心点仍然是技术创新。故而我们先来看看德赛西威在技术方面的布局。

德赛西威保持着对自主研发、创新能力的高度重视,1992年成立技术研发中心,在新加坡、欧洲、中国南京、成都、上海、深圳等地也有研发分部。现有研发人员占公司总人数40.69%,拥有超过800项专利,参与近30项国家和行业标准的建设。公司以开放兼容的态度进行技术合作,与英伟达、恩智浦、瑞萨、德州仪器、英飞凌等长期密切合作;与Momenta、纽劢、Ficha等在智能驾驶领域进行合作;与新加坡南洋理工大学、中山大学、华南理工大学、桂林电子科技大学、吉林大学和湖南大学等进行产学研合作。

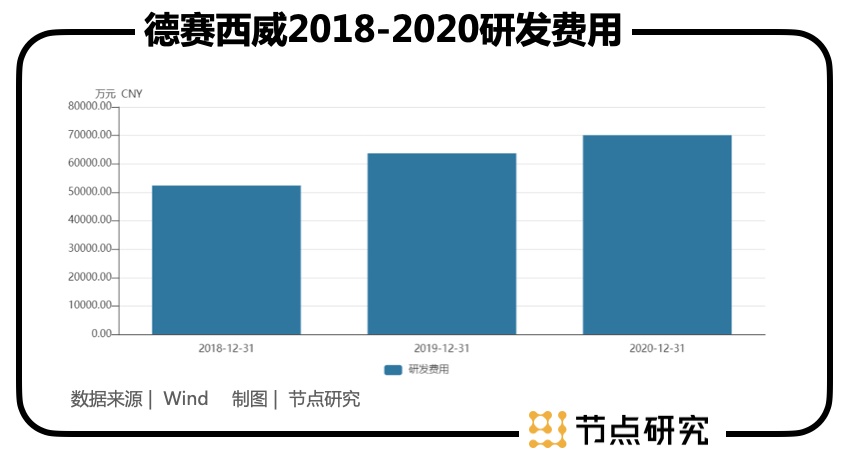

在科技领域,技术是日新月异的,当下再先进的技术也几乎做不到技术守恒,故而对研发的持续投入是非常重要的,至少在一定层面上为技术升级奠定了基础。纵向来看,德赛西威近三年的研发费用总额是持续提升的。

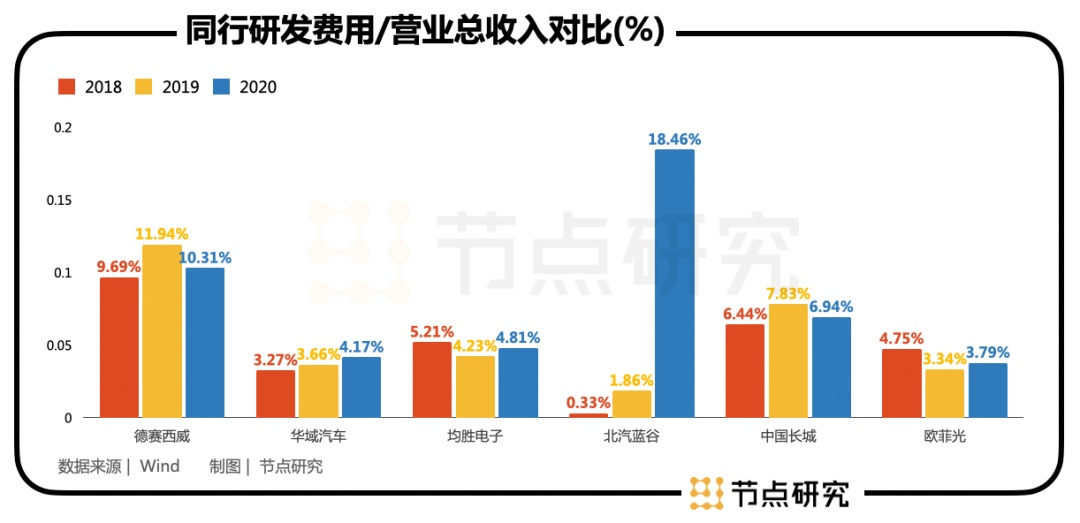

横向来看,与有汽车电子、智能座舱、智能驾驶相关概念的A股公司来看,德赛西威近三年在研发上的投入比始终维持在较高水平,每年均保持在10%左右的增长,足见其对研发的重视度更高。

特别的,德赛西威在分立重组后,释放了更多股权激励计划实施的可能,有利于新的创新型人才加盟。为进一步调动员工积极性、吸引优秀人才加盟公司,2021年11月26日,公司完成股权激励授予,包含激励对象855人,占公司2020年底总员工数的20%,覆盖绩优管理人员以及绩优技术及专业骨干,且不包含公司董事、监事及高级管理人员,亦不包含单独或合计持有公司5%以上的股东及其亲属,凸显了其管理的优越性及对技术人才的重视度。

2.2战略升级

这个世界你追我赶,尤其是技术驱动的科技领域,我们似乎永远无法准确的估测出下一个引领世界潮流的技术是什么,下一个产业变革趋势是什么,所以跟上时代的脚步、迅速进行战略迭代也是当今企业必须的生存法则。在对德赛西威的研究中,很庆幸的我们发现,德赛西威的战略在不断升级中,在此过程中对业务产品的认知也逐渐清晰。

回顾德赛西威17~20年的年报,在2017年年报中德赛西威对主要业务的描述为“公司主要业务为汽车电子产品的研发设计、生产和销售,主要产品为车载信息娱乐系统、空调控制器、驾驶信息显示系统等......”我们看到2017年公司的战略布局还没涉及到智能。

到了2018年,公司战略已经开始向智能化转变。“基于现有的车载信息系统、车载娱乐系统、驾驶信息显示系统、空调控制器等产品,不断推进传统产品向智能驾驶舱的方向升级,同时开拓智能驾驶、车联网等相关联的新产品线,实现提供以智能驾驶舱、智能驾驶和车联网三大业务群为基础......”

2019年,公司对主要业务的表述则删去了2018年的前半段,”聚焦于智能座舱、智能驾驶和网联服务三大业务群,提供以人为本、万物互联、智能高效的整体出行方案,以智能汽车为中心点,参与构建未来智慧交通和智慧城市大生态圈。”

图片来源:2020年德赛西威年报

我们看到德赛西威通过三年的战略进化,完成了从传统汽车电子至智能汽车电子的战略演进,2020年继续这一战略,虽然从2019年德赛西威战略便明确了智能座舱、智能驾驶和网联服务三大业务群,但对主营业务分类按这三项展开是从今年中报才开始的,可见今年将之进一步落地。今年中报显示智能座舱营业收入33.38亿元,占比81.75%;智能驾驶营业收入为5.71亿元,占比13.98%;网联服务及其他营业收入为1.74亿元,占比4.26%。发展态势良好。

2.3成长性

前文已经对德赛西威的成长性做了定性分析,故而我们来看看德赛西威的财务状况如何?

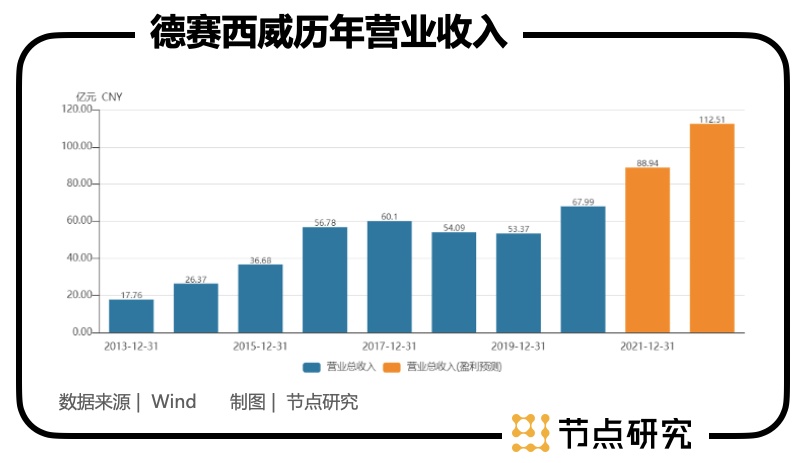

从德赛西威历年营业收入可以看出,近八年来德赛西威基本保持了营业收入的持续增长,但在2018~2019年遭遇了下滑,后随着新能源汽车迎来新的格局、战略调整的进一步深化,2020年扭转了营收增长率,并且未来一两年的预期也维持较快增速。

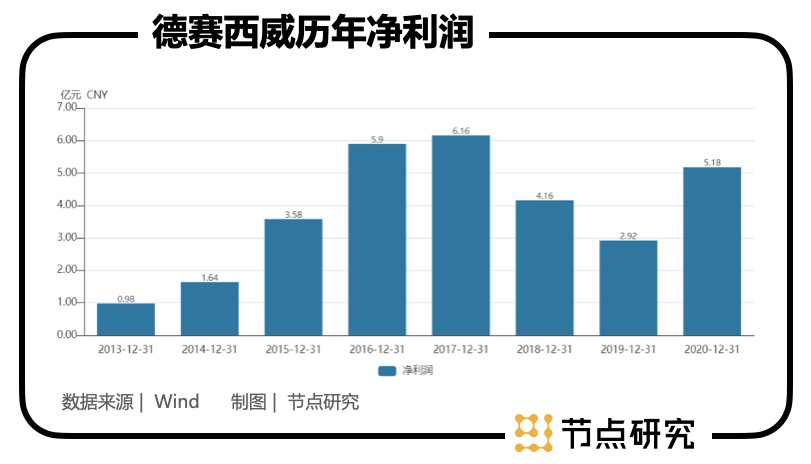

从净利润来看,也可看出受益于新能源汽车行业景气度及战略升级,从2020年起,德赛西威净利润增长可能将维持在较高水平。但从营收与净利走势上,我们似乎也能看到2020年业绩的增速是基于2019年的低基数的基础上,相比新能源汽车行业的增长,这一增速似乎也不能满足投资者预期。未来是否可以延续预期高增长率,也犹未可知。

就最新的Q3业绩而言。德赛西威今年三季报显示公司Q3表现大幅优于行业,公司的大客户一汽大众、长城、吉利Q3销量分别同比下降45%/12%/23%,环比分别下降28%/12%/10%。而德赛西威依托新项目量产,公司营收表现优于汽车行业。净利润方面,前三季度公司扣非归母净利润4.8亿元,同比增长110%,Q3受原材料上涨影响至毛利率下降,叠加销售费用和信用减值损失环比增加,净利率环比下降1.5个百分点左右。

2.4上下游

德赛西威作为传统TIER1厂商,其品控能力、技术优势处于C端的非技术出身的我们可能并不能感受得很真切,但我们可从其上下游企业探得一二。

德赛西威深度捆绑英伟达,是英伟达在全球合作的5家Tier1之一,精准卡位L3+赛道,预期可分享到市场红利,IPU03量产装车小鹏P7后,预计基于2022年量产的英伟达Orin芯片的IPU04平台产品将在理想新车型上上量。

代客泊车产品即将在多家主流车厂客户的新车型上配套量产,基于全面技术优势、融合高低速场景的自动驾驶辅助系统已获得项目定点,可实现L4级别功能的高级自动驾驶域控制器产品——IPU04已获多个项目定点。

公司客户群体主要包括欧美系车厂、日系车厂和国内自主品牌车厂,并与众多主流车企形成稳定的合作关系。公司智能驾驶产品获得理想汽车、小鹏汽车、蔚来汽车、一汽红旗、吉利汽车、奇瑞汽车、广汽乘用车等客户的新项目订单,智能座舱域控制器、大屏化座舱产品、数字化仪表等座舱产品获得一汽丰田、长城汽车(601633)、吉利汽车、广汽乘用车、奇瑞汽车、比亚迪等主流车企的新项目订单。网联服务业务座舱安全管家获得主流日系车厂定点,蓝鲸OS4.0、智能进入软件套件等产品获得前装量产订单。可见德赛西威的产品及技术是经过了市场检验的。

/ 03 /

市场担心什么

通过前文的分析,我们知道了赛道是好赛道,公司是好公司,那么买入德赛西威是不是就没有风险了呢?情况也并非全然如此。

首先,好公司也需要合理的估值,我们看到德赛西威现如今的市盈率(TTM)已经过百,在汽车行业中估值排名已经相当靠前,在前10%左右,均胜电子(600699)的市盈率为34.31,长城汽车的市盈率为67.34。根据中信证券11-18日的研报表述“我们预计公司2021-2023年EPS为1.42/1.87/2.43元,采用分部估值,分别给予座舱与ADAS471亿元与244亿元目标市值,整体对应714亿元目标市值,对应目标价130元,维持“买入”评级。”而德赛西威12-8的收盘价已经达到133.8,是否公司的估值需要等一等业绩了呢?

除了前文提到的业绩增速或存在低基数“水分”外,德赛西威未来将面临最大的挑战还是竞争格局的不确定性。

智能化赛道或强敌环绕,主要竞争者来自三股势力,第一类是传统车企;第二类是IT出身的选手,比如华为;第三类是造车新势力,比如百度、小米等在人工智能领域有先发优势致力于造车的互联网巨头。这三股势力对德赛西威的智能布局的影响都是不容小觑的。但各股势力的诉求也有所不同,出发点与落地也有所差距。

好在在智能汽车的极度复杂性的作用下,各厂商间的合作意向似乎也大于竞争。也出现了诸如华为+长安,高通+长城,Mobileye+蔚来,小鹏+德赛西威+英伟达,理想+德赛西威+英伟达,百度+吉利,苹果+现代这样那样的组合,那么最终谁能跑出来,谁能跑得快,谁能最终被市场接受,变数犹存。

关于市场最为担心的参与者华为,华为的入局是否会对行业产生碾压式的结果,德赛西威在年中电话会议上似乎给出了一定的答案”华为加入,会有一部分的竞争,但是我们在4月份也有签一个合作协议,如果往远一点来看,华为这种体量,华为做Tier 1车厂开发去定制并不合适,还是做整车比较合适”。

此外,市场对德赛西威的担忧也包含行业受到缺芯潮的冲击,受此影响,下游厂商均受到了不同程度的影响。据业内多位半导体分析师分析,目前的芯片短缺问题很可能会持续到2022年,估计整个汽车行业要想完全恢复正常运营,还得等到2023年之后。对此,作为供应商的德赛西威可能也会受到波及。

汽车行业在电动化智能化的汪洋大海中乘风破浪,德赛西威的产品力、技术优势、战略迭代等核心竞争力也似乎勾勒出其光明前景。投资者的想象力、对未来的憧憬似乎可以将估值一推再推。所以德赛西威的估值似乎还有空间?

但在科学技术的日新月异、行业竞争格局的不确定性、汽车缺芯潮的持续影响下,一百多倍市盈率的德赛西威被高估了吗?除了可想象以外,似乎也仍需未来可持续增长的业绩兑现来烫平估值,对投资者的情绪与梦想聊以慰藉。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

本文首发于微信公众号:节点财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )