红周刊 研究中心 | 朱冠美

空气悬架作为燃油整车时代豪华车的标配,目前已成为了新能源汽车吸引眼球的主流配置。除了技术因素外,更重要的是空气悬件下沉的背后,是汽车配置竞赛和软件控制权的竞争。行业尚不高的渗透率,也给国产替代带来了较大的想象空间。

在上月举办的广州车展上,参展车型暴增的新能源车大放异彩。无论是号称让“纯电车真正进入‘月充时代’”的广汽埃安AION LX Plus、自诩在“部分场景下可以实现L4级自动驾驶”的哪吒S,还是推出了国内首款基于800V高压SiC平台动力系统的小鹏G9……众多具备爆款潜质的电动智能车型集中亮相,抓人眼球。

可能很多人没有预料到,为节能减排而诞生的新能源车,已经从“四个轮子、两排沙发”的交通工具,竟然最终走向了集休闲、娱乐、办公于一体的大型可移动的“智能终端”。而在这一过程中,一轮波澜壮阔的汽车配置大赛已拉开大幕。我们今天要讲的就是其中一个分支——汽车空气悬架系统。

空气悬架让消费者过把“豪车”瘾

燃油车时代,空气悬架可以说是豪华汽车的标配。为了极致舒适的乘坐体验,诸如宾利全部车型、奔驰S级、宝马7系及X5、奥迪A8、路虎卫士等高端豪华车型基本全部配置了空气悬架系统——它通过电控压缩空气,调节汽车的高度与姿态来实现车身和车轮之间的力量平衡,以达到减震和稳定的效果。所以除了舒适性以外,空气悬架的工作原理是可以增加汽车行驶中的稳定性。

但其实,由于新能源汽车底盘系统稳定性要求远高于燃油车,空气悬架系统已经逐步成为新能源汽车平台的主流配置。目前,国产品牌中,蔚来所有车型、极氪001、东风岚图FREE、小鹏G9等已发布车型均可配备空气悬架。此外理想、比亚迪等品牌在研的未上市车型中亦有涉及空气悬架配置。

彼时50万元起步的豪车标配,因为新能源车的配置大赛,价格开始向20万~30万元区间下探。可以预见,未来空气悬架有望成为国产品牌科技智能配置竞赛的主要发力点之一。为何这样说呢?因为空气悬架是最容易被消费者直接感知和接受的高端配置——有豪车体验的“珠玉”在前,便更能够体现其性价比。

空气悬架下沉背后是汽车配置竞赛和软件控制权的竞争

本届广州车展中,新能源车的参展车型比上届增加70%,无论从车型到客流热度来看,都是车企和消费者关注的焦点。在具体技术趋势上,电动化、智能化配置竞争已经进入白热化阶段。除空气悬架以外,高阶智能座舱、激光雷达、高算力芯片、AR HUD、线控底盘等智能化配置开始大面积上车。由此我们可以预见,不管是国内自主品牌、造车新势力,还是合资品牌、外国品牌,都将被卷入汽车长续航、高性能、智能化的配置竞赛,汽车整车、零部件行业也会发生显著变化。

这很像国产手机厂商抢夺国外品牌市场时的“战法”:摄像头越装越多,屏幕越来越大,清晰度越来越高,电池续航越来越长……当这些“豪华”配置成为消费者习惯时,国产手机成功突破美韩重围,地位已难以撼动。

除此之外,争夺软件控制权是新能源车企展开疯狂配置竞赛的重要驱动因素,这就要讲到目前经常提及的“集成”采购模式,即“主机厂集成”替代“tier1厂商集成”的模式。在这种采购模式下,主机厂向供应商进行全硬件采购,自研ECU(电子控制单元)部分,再进行软硬件的集成。这种解耦采购一方面有助于主机厂降低成本;另一方面,有助于掌握后续对车型程序调节的主动权。

可以说,这种采购模式是在新能源车背景下诞生的一种全新的车企采购模式。

回到空气悬架层面,采用集成和解耦采购方式后,整车厂不仅拥有了空气悬架软硬件控制权,还可以节省2000元左右的成本,我们也因此看到了前文中所提到的,各新能源车企配置空气悬架意愿的不断提升。有机构预测,如果2025年国内乘用车达到2700万辆,新能源车渗透率能在35%(约945万辆)左右,20万以上车型占比46%(约439万辆)的话,假设20万以上配置率约60%(约63万辆),以单车空气悬架价值约8000元左右计算,则整个市场空间预计在210亿元左右。

国产替代也将推动空气悬架渗透率提升

截至目前,中国国内的空气悬架的渗透率并不高,装配量比较低。但正如前所述,我们也从业内人士处了解到,现在除了新能源造车新势力以外,传统品牌和自主品牌的头部车企都在计划安装空气悬架系统,合资企业相对来说虽然速度要慢一些,但也在考虑之中。

而实际上,空气悬架之所以能够实现快速下沉,短期内提高渗透率,也与国内生产厂家的国产替代进度是分不开的。

目前占据国际市场份额较高的两大空气悬架企业,分别是两家德国企业——大陆集团和威巴克公司。大陆集团与威巴克的母公司科德宝集团均超过百年历史,它们极早就与全球头部车企建立了深度合作,在产业链享有一定话语权。

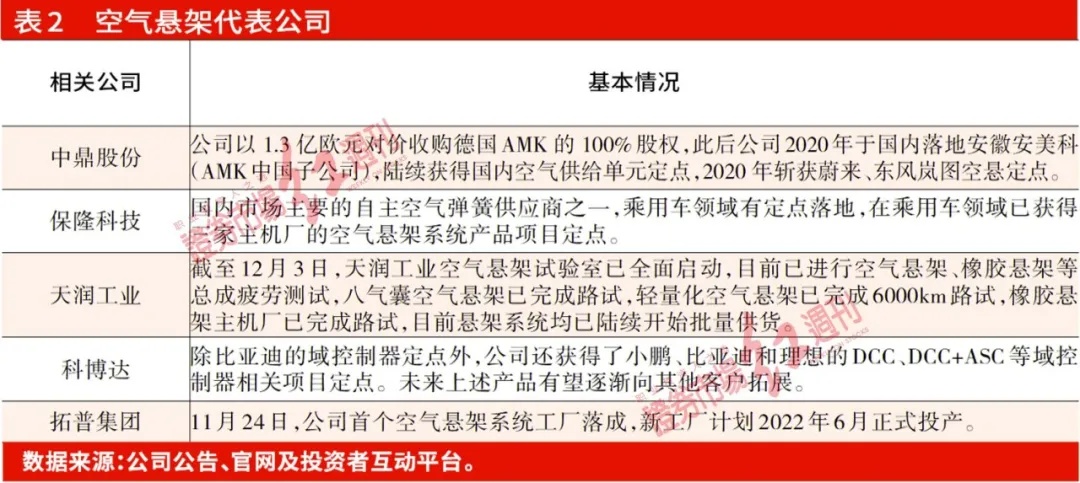

相较于海外企业,国内空气悬架企业由于起步较晚,比较成熟的企业相对较少。只有中鼎股份(000887)、保隆科技(603197)以及科博达算是国内行业中的先行者,拓普集团(601689)也于上月宣布首个空气悬架系统工厂落成,新工厂计划2022年6月正式投产。

其中,中鼎股份算是业界渗透较早的企业。2016年,中鼎股份以1.3亿欧元收购世界知名空气悬架系统和电机、电控系统供应商德国AMK公司100%股权。AMK为捷豹路虎、沃尔沃、奥迪、奔驰、宝马等世界名车品牌配套。受益于此次收购,公司快速实现国产化落地,2020年以来相继进入蔚来、东风岚图和国内多家品牌整车厂新车型的空悬定点供应链。另外,保隆科技也表示,2020年开始已经陆续拿到了两家新能源新势力车企项目。

自主零部件企业在核心技术关键领域陆续实现国产替代,势必推动产品的成本价格继续下探,也将推动空气悬架配件的渗透率逐渐提高。

美国市场将成为汽车零部件发展的重要增长极

乘联会发布的最新数据显示,我国11月新能源汽车出口强势增长:1~11月,我国新能源车出口29.1万辆,同比增长189.9%。其中,11月新能源车出口3.7万辆,增长贡献率为32.9%。新能源汽车出口扩大表明新能源汽车正在加快对燃油车替代的步伐,各国汽车市场也在面临新一波的转型。其中美国则有望成为另一个重要增长极。

11月19日,美国总统拜登的《重建美好未来法案》(Build Back Better Act)获众议院通过。根据该法案,所有在美国销售的电动汽车都将享受7500美元的税收优惠政策,同时美国汽车工人联合会(UAW)的工人制造的电动汽车可以获得额外4500美元的税收抵免,如果车辆的电池在美国制造,则可以再获得500美元的税收抵免。有机构预计,在今年电动车销量大增的基础上,2022年美国有望实现120万辆销售的超高速增长。

对于国内零部件企业来说,拥有海外“资源”的厂商将明显受益。其中,中鼎股份于11月15日官宣拿下了美国新势力新能源车企Rivian的空气悬架订单。相信未来会有更多中国汽车零部件厂商在海外攻城略地。

综上来看,在新能源汽车发展中,智能化、高性能等属性赋予空悬系统较强的议价属性,叠加成本降低以及硬件解耦,将逐渐成为高端车型配置亮点。同时,在空悬系统在新车型上的渗透率提高的背景下,消费者对空悬系统的认知和关注度有所提升,终端需求也将会逐步增加。

(本文已刊发于12月18日《红周刊》,文中提及个股仅为举例分析,不做买卖建议。)

(李显杰 )