2022开年第一周,新能源汽车产业链个股在资本市场遇冷。

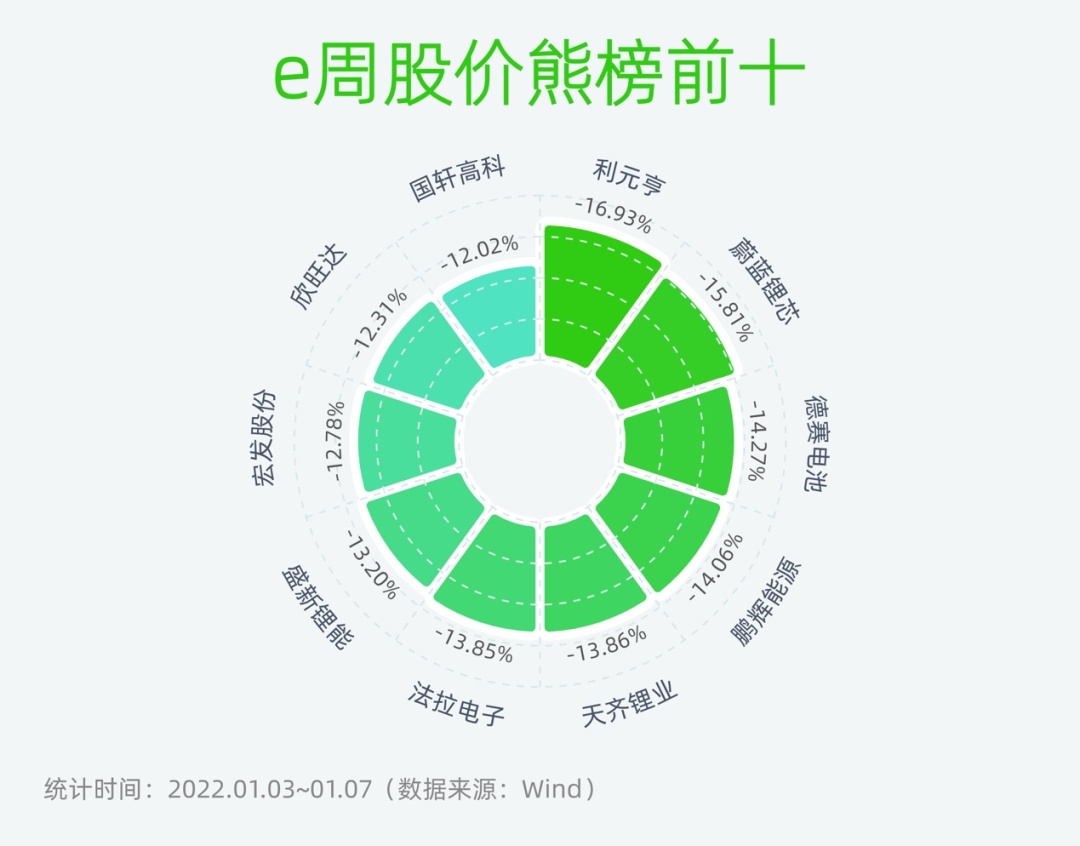

根据Wind数据,新能源汽车题材、动力电池题材、锂矿题材上周内分别下跌4.59%、6.64%和6.58%。

与题材走势下滑相反的是,动力电池原材料碳酸锂价格仍持续上涨。据生意社数据,2022年1月6日,上海欧金实业有限公司碳酸锂价格上调,工业级碳酸锂和电池级碳酸锂价格上调5000元/吨。其中,工业级碳酸锂价出厂价报28万元/吨,电池级碳酸锂出厂价报30万元/吨。

华福证券表示,近期热门的赛道股集体大跌,特别是新能源赛道遭重创,主要系前期市场基本上已经给足了预期。即便有诸如锂资源价格再创新高、光伏新增装机数量超预期等利好,市场基本上已经脱敏,如果没有更大的刺激或许会持续震荡弱势调整以消化估值。

e数据

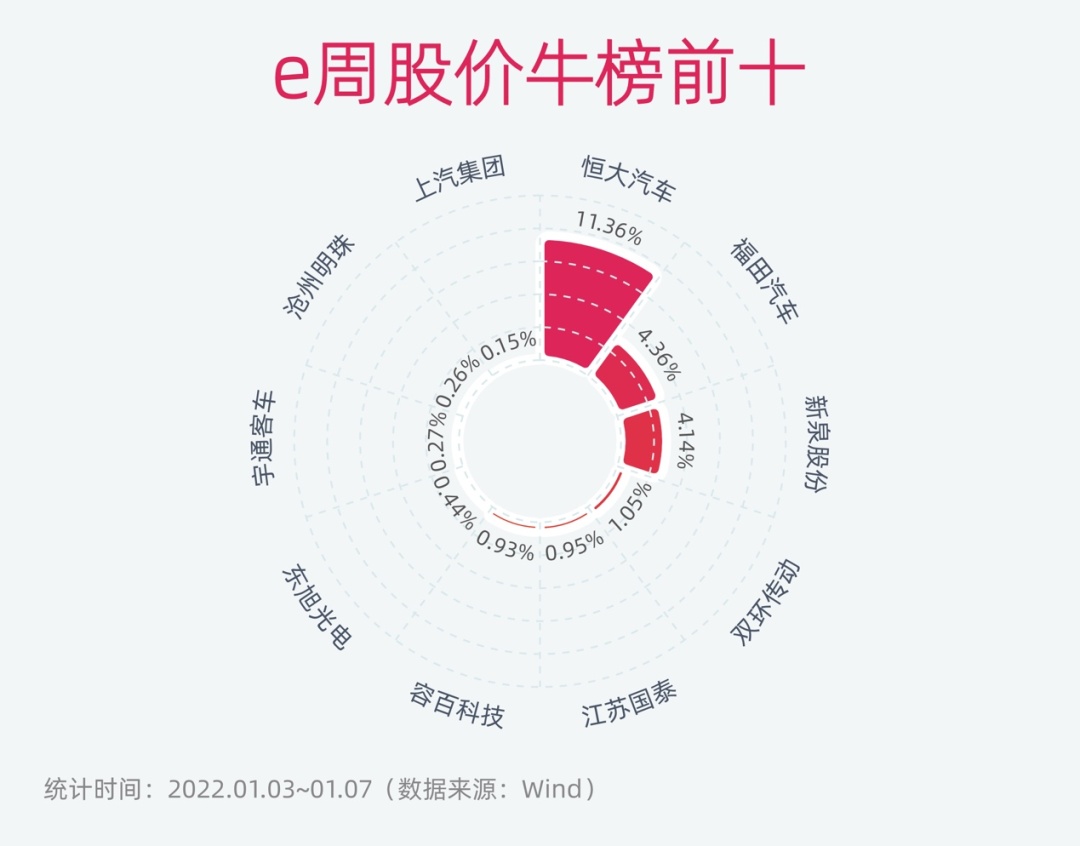

上周涨幅榜居前的有多家新能源汽车制造商。其中,在2021年市值蒸发超1900亿元的恒大汽车(0708.HK)在2022年开年迎来强势反弹,上周股价上涨11.36%。消息面上,恒大汽车首款量产车恒驰5已于2021年底在天津工厂“下线”,比原计划提前了12天。

1.2022年新能源车补贴较上年退坡30%

日前,财政部等四部委发布《四部委关于完善新能源汽车推广应用财政补贴政策的通知》,2022年新能源汽车补贴标准在2021年基础上退坡30%,到2022年12月31日后上牌的新能源汽车,将不再给予国家补贴。通知提到,新能源乘用车补贴前售价须在30万元以下(含30万元),但“换电模式”车辆属于例外。按照最新补贴方案,续航在300km~400km区间的纯电车可享受0.91万元补贴;续航大于400km且售价低于30万元的纯电车可享受1.26万元补贴。

2.造车新势力2021年销量出炉 “蔚小理”年销均超9万辆

近日,国内造车新势力品牌陆续公布2021年销量。其中,小鹏汽车累计交付量为9.82万辆,约为2020年总交付量的3.6倍,在国内造车新势力中位居第一;紧随其后的蔚来汽车2021年累计交付新车约9.14万辆,同比增长109.1%;理想汽车在国内造车新势力中销量排名第三,并凭借理想ONE一款车型实现9.05万辆的新车交付成绩。此外,哪吒汽车、威马汽车和零跑汽车分别以年销6.97万辆、4.42万辆和4.31万辆成绩分列四、五、六名。

3.北京市2022年将推动小米汽车开工和理想汽车建设

1月6日,北京市第十五届人民代表大会第五次会议开幕。会议中提到,北京2022年将推动小米汽车开工、理想汽车建设。事实上,2021年,理想汽车、小米汽车均有重要项目落户北京。其中,理想汽车纯电动汽车智能制造工厂已于2021年10月16日起开工建设,工厂项目投资超过60亿元,计划将于2023年年底投产。小米汽车项目则将建设小米汽车总部基地和销售总部、研发总部,将分两期建设年产量30万辆的整车工厂,其中一期和二期产能分别为15万辆,预计2024年首车下线并实现量产。

4.赛力斯紧急回应“停产”传言:将继续接受订单

日前,多位赛力斯SF5车主在汽车社区发文控诉称被“割韭菜”,表示购买赛力斯SF5不久,就传闻该车即将停产。1月5日,赛力斯在其官方微博发布公开信称:“赛力斯SF5会继续接受用户订单。用户下单后,公司将及时安排专人跟进协助交付,并承诺首任车主除正常质保外,还将额外升级享有整车和增程器的终身质保。”公开信息显示,虽然赛力斯SF5在2021年上海车展亮相后一周内订单突破6000辆,但去年4月~11月,赛力斯SF5的累计销量仅为7080辆。

5.2022年动力电池规划产能将达1TWh

日前,高工产研锂电研究所(GGII)发布《中国锂电生产设备行业大数据》预测,2022全球动力电池规划产能将达1TWh,绝大部分产能集中在中国,预计带动国内锂电池设备市场规模增长至接近800亿元。产能规模提升产生的规模效应和零部件国产化替代,导致锂电池设备市场价格大幅下降。目前国内锂电池产线单GWh产能投资价格已从原来的10亿元左右降至2.4亿元以下,降幅显著。

e点评

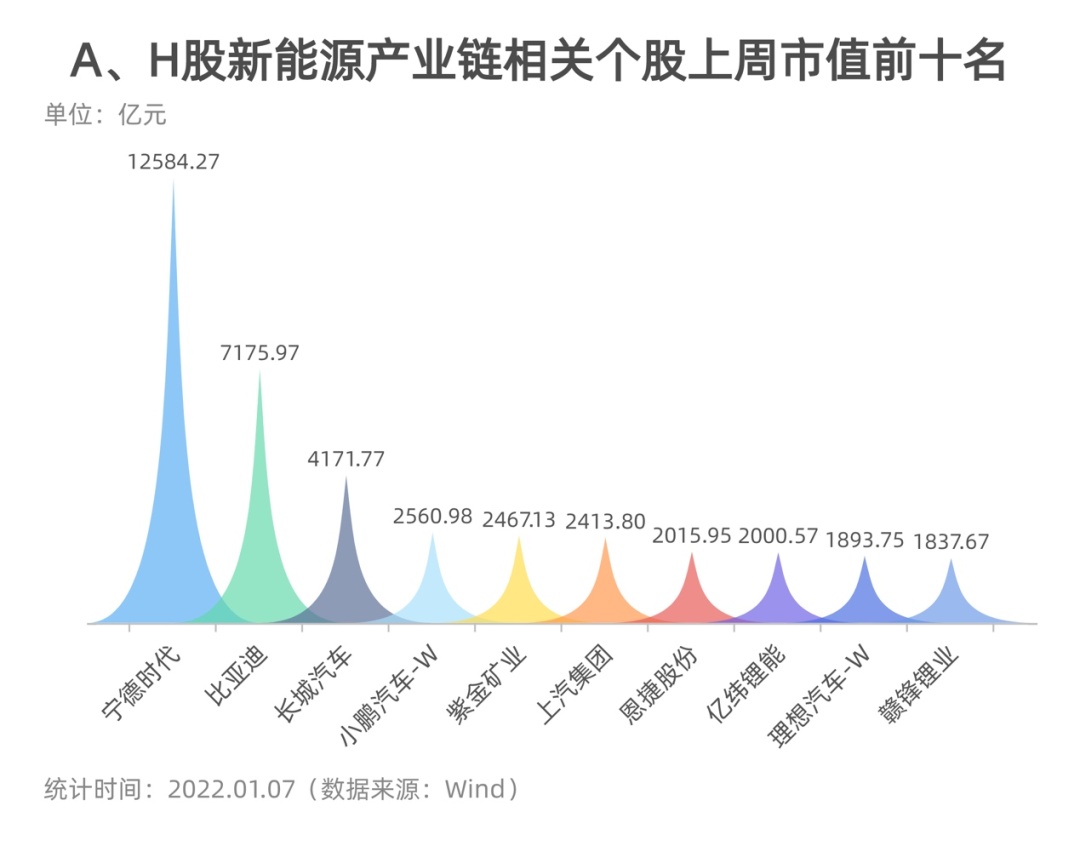

财信证券分析认为,回顾2021年,包括中美欧在内的全球主力市场新能源汽车需求量迎来快速增长,政策和产品力形成共振,拉动新能源汽车消费水平提高。特别是中国市场,产品力的提升使得新能源汽车具备相当的竞争力,我国新能源汽车消费的主要动力从政策推动演变为需求拉动,政策指引的2025年达到20%渗透率目标有望提前完成。预计2022年全球有望实现968万辆左右的新能源汽车产销量,其中中国销量为554万辆。

产业链方面,天风证券认为,近期电池级碳酸锂、氢氧化锂延续涨势,国内外高镍三元装机量逐渐放量,电池级碳酸锂突破27万元/吨;中期看好全球高镍化趋势加速,钴资源供给扰动下价格有望突破50万元/吨,拥有资源优势的锂盐企业有望充分享受价格弹性,钴镍前驱材料一体化有望受益,量价齐升。

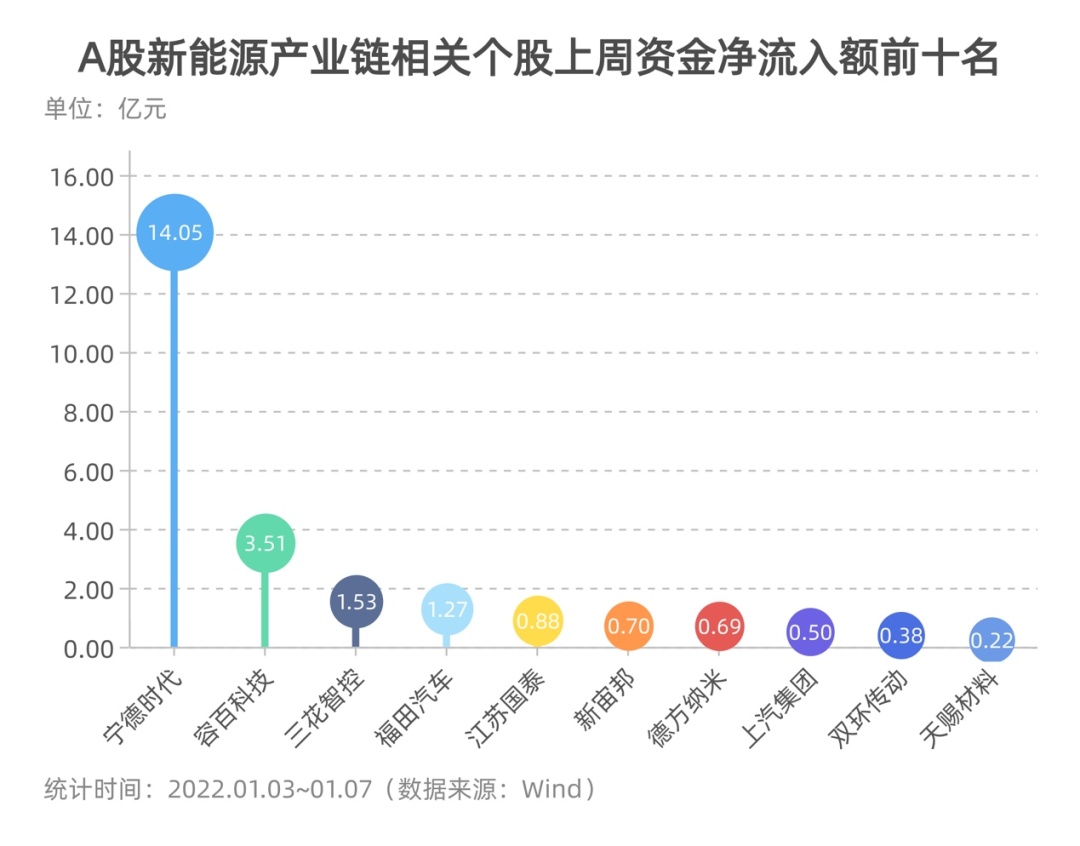

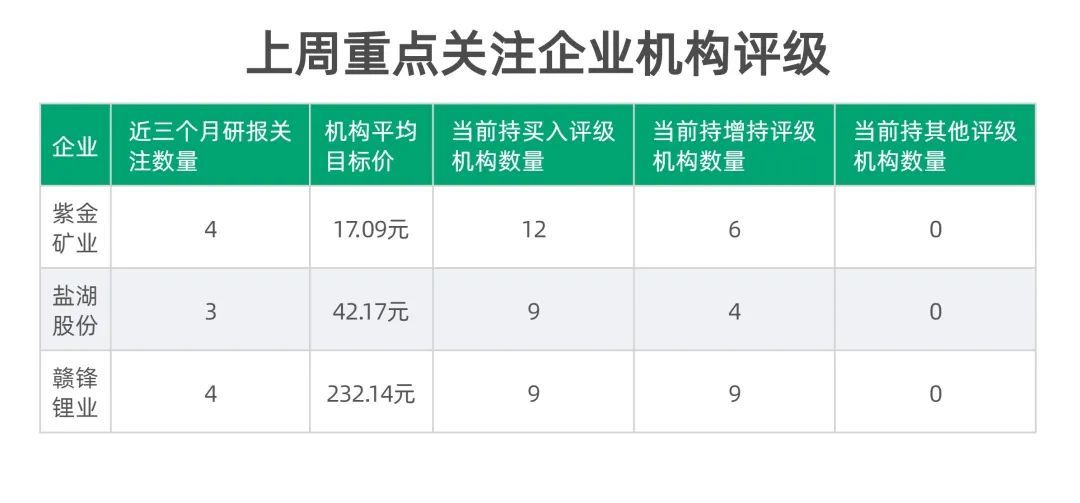

制表:每经记者 李硕(数据来源:综合Wind、东方财富(300059)截至1.9)

上周重点关注锂矿领域个股,信达证券分析认为,虽然2021年电池级碳酸锂价格上涨幅度超过4倍,但锂价大幅上涨并未导致锂资源产能的快速释放,这主要是因为锂资源扩张周期较长,一般在3~5年,绿地项目则需要5年以上。因此2022年锂资源边际增量主要来自龙头企业成熟项目的扩产和复产。根据锂供需测算,预计2022年锂资源供应增量约17.7万吨,若假设全球新能源车产量增速为50%,则全年供需维持紧平衡状态。

民生证券认为,赣锋锂业(002460.SZ)作为全球领先的锂生态企业,已经形成垂直整合的业务模式,业务贯穿上游锂资源开发、中游锂盐深加工及金属锂冶炼、下游锂电池制造及退役锂电池综合回收利用。受益于新能源汽车市场放量,2021年其产品迎量价齐升,资源储备充足,充分享受行业上行红利。预计2022年锂价将维持高位,2023年供不应求或有所缓解。

记者|李硕 孙磊 编辑|裴健如 孙志成 杜波

校对|段炼

本文首发于微信公众号:每日经济新闻。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )