2月28日消息,蔚来当日上午宣布已通过香港交易所聆讯,获得在港交所主板二次上市的原则上批准。至此,国内造车新势力三巨头齐聚香港交易所,蔚来、理想汽车以及小鹏汽车均实现了美股、港股两地上市。

据悉,蔚来本次港股上市联席保荐人为摩根士丹利、瑞信和中金公司。蔚来计划于2022年3月10日下周四开始在香港联交所正式挂牌交易,并提供至多4140万股A类普通股,或上市后已发行A类普通股约2.7%。

除了赴港上市,蔚来还在招股说明书中提到,该集团已向新加坡证交所提出二次上市申请。 值得一提的是,无论是香港还是新加坡上市,蔚来都将以介绍方式上市,不涉及新股发行和资金募集。

据国内媒体的最新报道,对于港股上市计划,蔚来方面表示此举是为了给予投资者更多的交易地点选择和更灵活的交易时间,选择两地上市将会令每日交易时长扩展到12个小时,这将有助于吸引更多投资者。

对于是否有上市融资的需求,蔚来方面表示了否认,该公司2021年三季度拥有约470亿人民币的现金储备,并在第四季度完成了20亿美元的融资,现金储备充足,目前没有迫切融资需求。

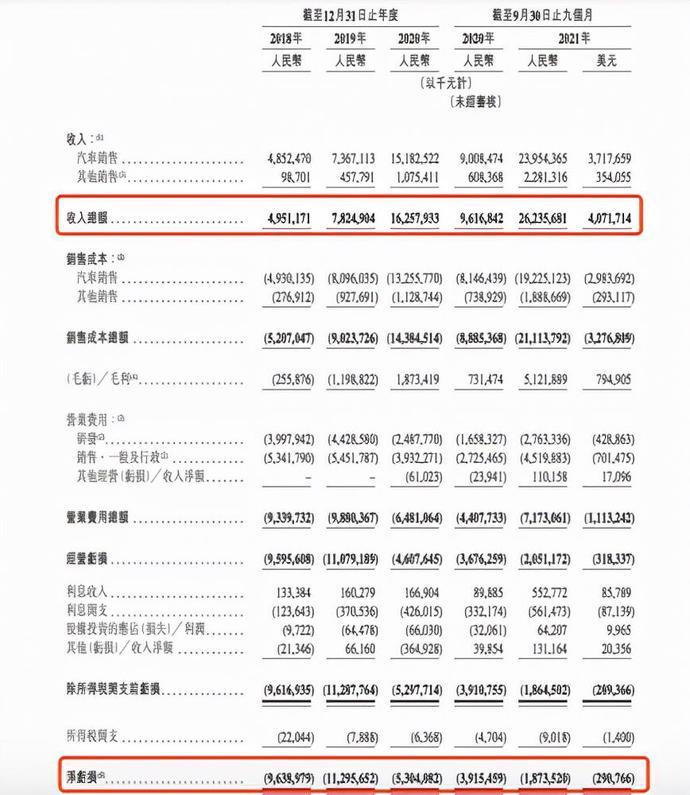

卖一台亏2.8万 2021年前9个月亏损近19亿元

数据显示,蔚来2018年、2019年、2020年营收分别为49.51亿元、78.25亿元、162.58亿元,截至2021年前9个月的营收已经达到262.36亿元,创下公司年度营收新高。

新车销售仍是目前蔚来第一大营收来源,从2018年2019年、2020年及截至2021年前9个月,蔚来汽车销售收入占比均超过90%。2018年-2021年四个完整年,蔚来累计交付新车超过16.7万辆。其中,2021年交付9.14万辆,位列国内造车新势力销量榜第二位。

与不断增长的营收相比,蔚来尚未走出亏损。蔚来2018年、2019年以及2020年净亏损分别为96.390亿元、112.957亿元、53.041亿元,截至2021年前9个月净亏损18.735亿元。虽然相比去年同期39.155亿元有所缩窄,但以2021年前9个月6.64万辆的交付量计算,蔚来汽车每卖出一台车仍亏损2.8万。

蔚来方面认为,过往产生净亏损、经营活动现金净流出及净流动负债,主要是因为前期的大量投资,用户车辆研发、服务网络以及销售营销等方面,通过早期阶段的快速发展以取得长期优势。

在资本市场方面,从2019年到2020年,蔚来在创始人李斌的带领下经历起死回生,美股股价从逼近1美元退市红线,曾疯涨至66.99美元/股,涨幅超过3000%,一度跻身世界车企市值TOP 5。随着2021年伊始美股新能源板块的集体走衰,蔚来股价再次调整至40美元上下。

进入2022年,蔚来前3个月的时间股价已下跌超过30%。截止28日收盘,蔚来报收22.87美元,上涨9.2%,公司最新市值363亿美元。

继续主打“高端化” 今年起产品矩阵将逐渐完善

智能化、电动化仍是当下乃至未来汽车工业发展的主要方向。而以造车新势力为首的车企更是在技术层面花费了大量的投入,不断推出新产品以满足市场需求。

在这一背景下,蔚来同样花费了大量资金和精力用于构建技术体系,包括独立研发的换电、NOMI以及自动驾驶技术等核心技术。同时,蔚来还独自探索了BaaS电池租售销售模式以及构建覆盖全国的充换电网络、提供全生命周期服务,旨在打造独特的商业模式,形成高端品牌优势。

根据蔚来的规划,2022年还将交付三款基于NT2.0技术平台的新车型。首款中大型智能电动旗舰轿车ET7将于3月28日交付;入门级电动轿跑ET5预计2022年9月交付;定位介于ES6和ES8之间的另一款中型纯电SUV车型ES7预计于4月份发布。

此外,蔚来还计划在海外市场方面取得新突破。2021年,蔚来以全体系落地的方式进入挪威市场,首家蔚来体验中心、换电站在当地建成运营,多款车型发售;2022年,蔚来还计划进军德国、荷兰、瑞典等欧洲多地。

从数据来看,“高端化”仍是蔚来今后的主打标签之一。2021年,蔚来在国内市场高端电动车(30万元以上)占有率超过40%,位列所有品牌第一。

蔚来创始人李斌也对蔚来在细分市场的竞争力非常有信心,他曾多次表示,在高端市场蔚来目前已处于领先地位,看不到可以和蔚来全面竞争的品牌。

(岳权利 HN152)