作者 | 熊生

排版 | 艺馨

监制 | Yoda

出品 | 不二研究

近期,A股汽车整车板块异军突起,多支个股于一个月内翻倍。但是,造车新势力似乎不同程度置于舆论的风口浪尖。

其中的蔚来“汽车坠楼事件”至今风波未平。

6月1日,造车新势力中的威马汽车向港交所交表,意图与“蔚小理”在港股会师。

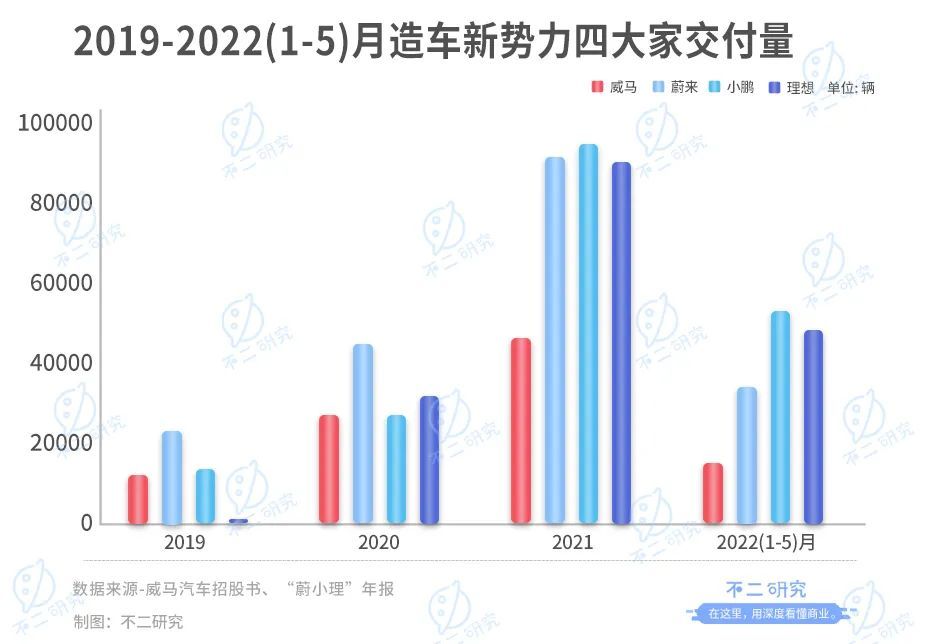

作为最早参与新能源车领域的企业之一,威马汽车与“蔚小理”共同被称为“新造车四小龙”。在2019年,威马汽车交付量在造车新势力中排名第二。然而在2021年,威马不光被蔚小理甩在身后,还落了哪吒汽车一步。

▲图源:威马汽车官微

随着威马汽车的交表,威马也揭开了其面纱。在「不二研究」看来,威马汽车受众多资本加持,上市前融资350亿,但采用的是传统车企重资产模式,与“蔚小理”的互联网模式相比更加烧钱,目前面对现金流不足、交付量低、亏损严重、研发投入不足等多重问题,威马汽车能靠IPO“输血”突围吗?

融资350亿,依然很缺钱

2015年,沈晖带领团队创立了威马汽车。

沈晖与“蔚小理”的三位互联网出身且从未参与过造车行业的创始人不同,2000年其便进入了头部汽车零部件公司博格华纳,2007年加入拥有法拉利、玛莎拉蒂品牌的车企菲亚特,2009年,加入吉利并主导了吉利对沃尔沃的收购,2014年从吉利辞职开启创业生涯。

▲图源:威马汽车创始人-沈晖-威马汽车官微

2015年初创立“博泰”,但10个月后便宣告此次创业失败,随后于2015年底,沈晖收购了德国一家电动车制造企业,并命名为“威马”,德语为Weltmeiste,译为世界冠军,可见沈晖之野心。

论行业经验、资历、人脉等,沈晖怎么看都优于“蔚小理”的创始人,或许也是由于这份“优越感”,让威马与“蔚小理”的互联网造车走上了一条相背的路,即选择走自建工厂的传统车企道路,而非代工之路。

2016年8月,威马汽车在浙江温州和湖北黄冈建设生产基地。其中,浙江温州基地一期年产能10万辆,湖北黄冈基地一期年产能达15万辆。

2018年3月28日,首批威马EX5量产车温州生产基地试装下线,是造车新势力中首个实现自有产能的企业。

▲图源:威马汽车官微

自有产能意味着有保障的品控和产能,这给了投资方巨大的想象空间,因此威马汽车在融资之路上就显得异常顺利。

据公开资料显示,威马汽车在上市前共完成12轮融资,累计融资额达350亿元,投资方包括腾讯、百度等互联网巨头,还包括五矿资本(600390)、SIG海纳亚洲创投基金、红杉基金、红塔创投等明星资本。其中2020年9月的C+轮100亿元的融资更是创下造车新势力史上最大单轮融资。

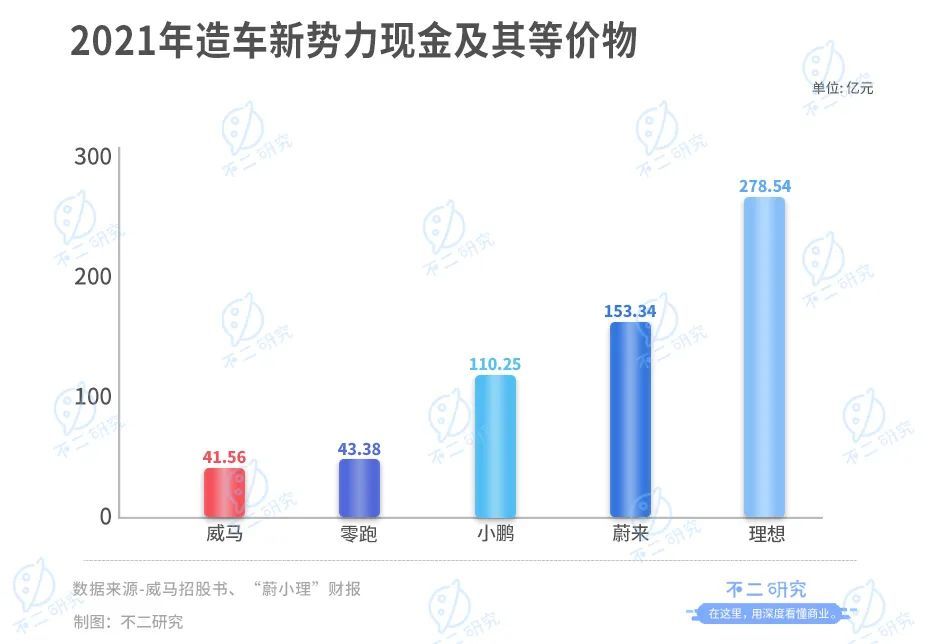

然而,大手笔融资的威马依旧很缺钱。据招股书显示,截至2021年12月31日,威马汽车的现金及现金等价物仅41.56亿元。

而据“蔚小理”的年报显示,蔚来、小鹏、理想同期的现金及现金等价物分别为153.34亿元、110.25亿元、278.54亿元,威马汽车的现金远低于“蔚小理”,甚至不及第二梯队的零跑汽车的43.38亿元。

在「不二研究」看来,威马汽车虽然创下了造车新势力上市前融资最高记录,但是威马汽车的路还很长,选择自建工厂意味着前期大量的投入,目前账面上的现金已经捉襟见肘,在招股书中,威马汽车表示:“如果未能按可接受条款获得充足融资,则可能对我们的业务及经营业绩产生重大不利影响。”

为了缓解资金压力,威马汽车的IPO已经迫在眉睫,但是持续的亏损和掉队,威马汽车真的能经受二级市场的考验吗?

巨额亏损,重资产路艰

现金不足的背后,是威马汽车的严重亏损。

据招股书显示,威马汽车2019-2021年分别实现营收17.62亿元,26.72亿元,47.43亿元,2020年及2021年分别同比增长51.65%和77.51%。虽然实现增长,但与“蔚小理”相差甚远,据“蔚小理”财报显示,蔚来、小鹏、理想在2021年的营收分别为361.36亿元、209.88亿元、270.10亿元。

在营收增长的同时,威马汽车的亏损也在扩大。据其招股书显示,威马汽车2019-2021年的净亏损分别为41.45亿元,50.84亿元,82.06亿元,三年累计亏损174.35亿元。

威马汽车的大幅亏损来的主要原因在于销售成本、行政成本、财务成本的大幅上升。

销售成本的增加,主要原因来自于威马汽车销量的增加导致的汽车耗材成本提升以及原材料的价格增长,威马汽车难以控制。

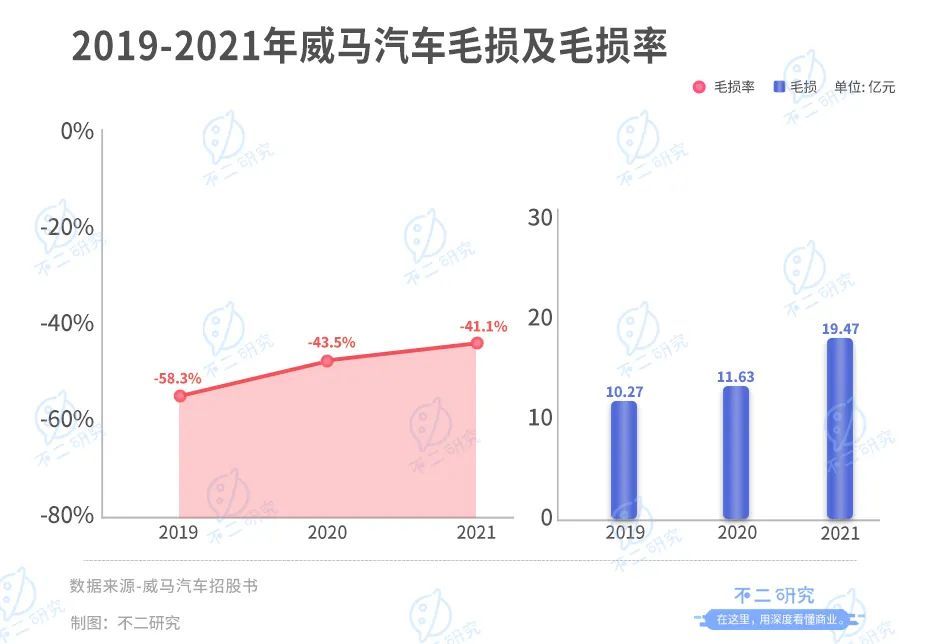

据招股书显示,2019年-2021年,威马汽车的毛利率分别为-58.3%,-43.5%,-41.1%。尽管威马汽车的毛利率在不断改善,但亏损额仍巨大。

但是,因为威马汽车在渠道方选择的是“直营+经销商”模式,而非“蔚小理”的直营模式,据招股书显示,截至2021年12月31日,威马汽车已建成由621家合作伙伴门店组成的销售与服务网络,包括中国211个城市的397个威马体验馆(提供车辆展示而非销售)、180个威马用户中心及44个威马星创中心。

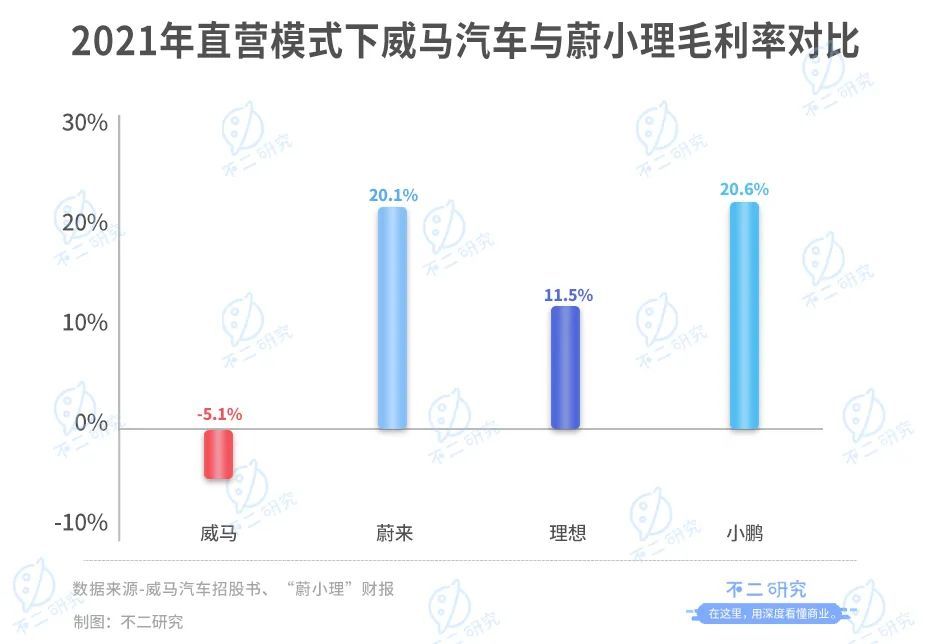

在这样的模式下,威马给经销商的建店补贴、销售返利等营销成本会被剔除在总收益之外,直营模式则直接按终端销售价格计算收入。

如果按照统一基准计算,2021年威马汽车的总收入为63.64亿元,毛利率应为-5.1%,但调整后与“蔚小理”的毛利率仍有一定差距,“蔚小理”早已在2020年就将毛利率转正,据各家招股书显示,2021年未来、小鹏、理想的毛利率分别为20.1%、11.5%、20.6%,远高于威马汽车。

行政成本的增加来自于威马向管理层成员授予的事先约定的股份奖励。财务成本增加,则是贷款、债券及其他款项等利息开支,威马汽车的资金压力巨大。

威马汽车的资金压力来源于其重资产投入。既然选择了重资产的路,厂房、土地、生产线都是巨大的资金压力,据招股书显示,威马汽车在2019-2021年期间在购买物业厂房设备及无形资产上的合计支出便高达42.66亿元,相当于其三年合计营收的46.49%。

为此威马汽车背上了多项债务,据其招股书显示,截至2021年12月31日,威马短期借款30.3亿元,长期借款69.24亿元。此外,应收账款及票据25.6亿元,低于应付账款及票据34.73亿元,存在经营性负债。

已经出现了资不抵债的迹象,据其招股书显示,2019-2021年威马汽车的资产负债率分别为182.52%,88.09%,202.36%,而据蔚小理的财报显示,2021年蔚来、小鹏、理想的资产负债率分别为54.08%,35.80%,33.61%,威马汽车的资产负债率远高于“蔚小理”。

高额的负债大幅拉高了威马汽车的财务支出,据其招股书显示,2021年威马汽车财务成本(利息支出)达到8.11亿元,为四家之首,占收入比重更是达到17.1%,而“蔚小理”2021年利息支出占总收入比重均不超过2%,差距相当悬殊。

在「不二研究」看来,威马汽车在一众选择代工的造车新势力中选择重资产之路正如京东当年坚持自建物流一般,京东在成立22年后财实现盈利。

要实现盈利,威马汽车需要面对的难关还很多,目前的当务之急是成功上市解决资金的燃眉之急,再想尽办法将交付量提上去实现规模化效应。

研发掉队,交付量落后

「不二研究」认为,除了资金告急外,威马汽车目前最大的掣肘是其交付量无法使其重资产投入取得规模化效应,从而实现盈利。

据威马汽车招股书显示,威马汽车2018-2021年间共推出4款车型,定位均为15万-30万的主流市场,2022年下半年将推出M7车型,据称为全球首个全场景智能移动空间车型。

▲图源:威马汽车官微

虽然推出多款车型,但威马汽车的交付量却相形见绌。据其招股书显示,威马汽车2019-2021年总销量分别为12799辆,27937辆,44152辆,2022年1-5月累计交付量为18061辆。虽然威马汽车的交付辆似乎取得了大幅提升,但是与同期的“蔚小理”相比,已落后太多。

据“蔚小理”财报显示,2019-2021年蔚来交付量分别为20265辆,43728辆,91429辆,同期小鹏的交付量为16608辆,27041辆,98155辆,理想的交付量则为1000辆,32624辆,90491辆。

在2022年1-5月蔚来,小鹏,理想的交付量则分别为37886辆,53688辆,47379辆。威马汽车的交付量大幅落后于“蔚小理”。

「不二研究」认为,在逊色于“蔚小理”的交付量背后,潜藏着的除了威马在产品质量把控和研发投入不足的瑕疵。

先看产品质量问题,据招股书显示,威马在过去的两年间多次发生自燃事件。威马给出的解释是,由于电芯供应商在生产过程中混入了杂质,导致动力电池产生异常“析锂”。但是,频繁召回似乎并没有使得威马汽车配备的电池质量得到根本性的保障。

除自燃外,威马汽车曾一度利用给车主保养的时机,私自对车辆进行锁电操作以规避风险。大量车主反映在接受威马免费到店检查车辆的邀请后,自己的车出现了续航缩水的现象,此事件被2022年315进行曝光。

▲图源:威马汽车官微

供应商的把控不到位及自燃事件严重影响了威马的品牌口碑,品控问题成了威马悬在头上的利剑。

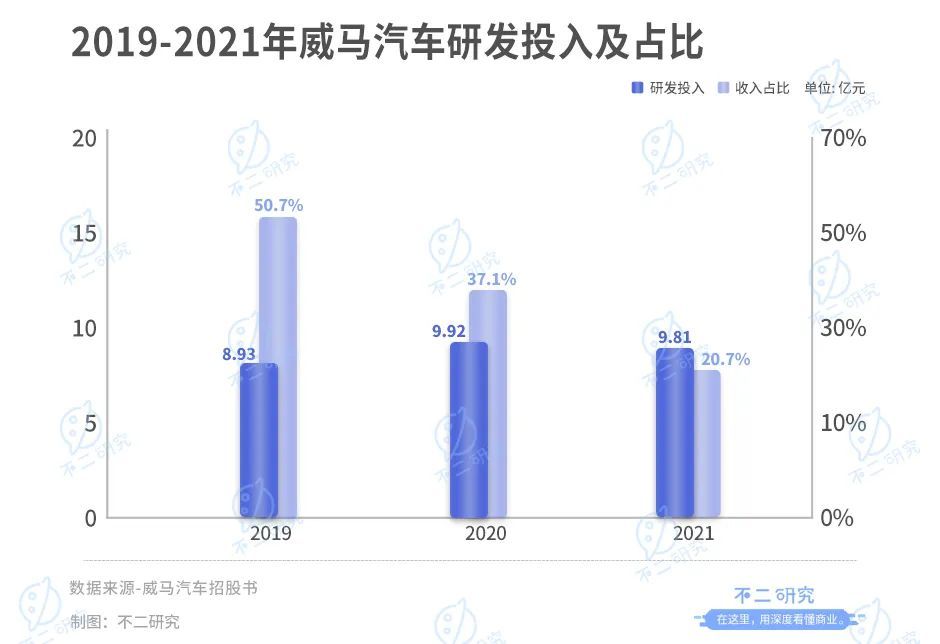

除此之外,威马汽车的研发投入亦显得十分薄弱。据其招股书显示,2019-2021年,威马汽车的研发投入分别为8.93亿元、9.92亿元、9.81亿元,三年间几乎无变化,占营收比例由50.7%降至20.7%。

这样的研发投入在以大力投入研发标榜自身的造车新势力中显得十分薄弱。

据“蔚小理”的财报显示,2021年蔚来、小鹏、理想的研发投入分别为45.92亿元,41.14亿元,32.86亿元,分别同比增长84.57%,138.35%,198.73%。

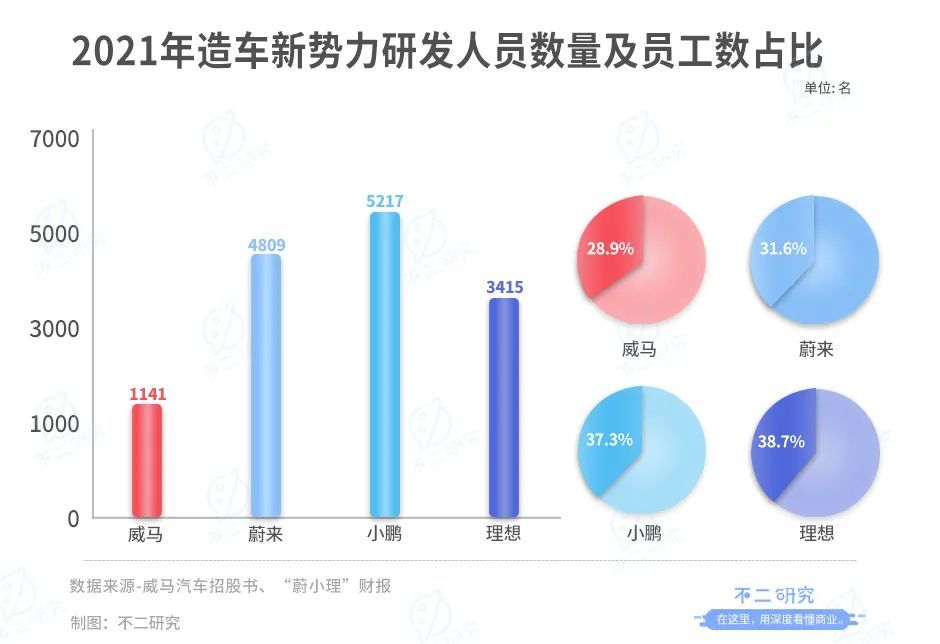

同时,在2021年威马汽车的研发人员仅为1141名,占员工数的28.9%,而“蔚小理”分别拥有研发人员4809名、5217名、3415名,占比则分别为31.6%、37.3%及38.7%。

「不二研究」认为,威马汽车的交付量早已在早期的造车新势力中掉队,产品品控和研发投入的问题亟需解决,仍需要继续大力投入资金。IPO是其目前唯一的出路了。

新能车蓝海泛红,威马成"危马"?

6月20日,沈晖在社交平台发文称,“主流与高端纯电市场的价格战已经拉开。”

新能源车这一片蓝海已经开始泛着红光,竞争的激烈有目共睹,威马汽车虽然获取了造车新势力中最多的上市前融资,背后明星资本不断,但是对于选择重资产之路的威马汽车而言,资金仍然捉襟见肘。

在铺设产线和渠道的同时,无暇顾及研发投入和品控,但是对于造车新势力而言,研发和品控又非常重要。

目前威马汽车的唯一出路就是继续融资,上市“补血”对其而言至关重要,但是威马的路还很长,若IPO不成,威马危矣。

本文部分参考资料:

1.《威马汽车“闯关”港交所,累计融资350亿,还是很“缺钱”》,金融界

2.《威马困局:每卖一辆10万的车,要亏掉近15万》,钛媒体

3.《“转道”港交所融资蓄力 威马汽车上市突围》,中国经营报

4.《威马,走了京东这条路?》,BT财经

不二研究郑重声明:文中观点系作者个人观点,不代表本平台就此提出任何投资建议。投资者应谨慎理性作出投资决策。

投稿 | 合作 | 侵权 联系微信:alvinseo

本文首发于微信公众号:不二研究。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )