证券时报记者 毛可馨

国内新能源车市场仍然保持着喜人的增速。据乘联会数据,9月新能源乘用车批发和零售销量分别达到67.5万辆和61.1万辆,分别同比增长94.9%和82.9%。市场对四季度预期依然乐观,尤其补贴政策将在年底退出,容易引发抢购需求。多家机构对全年新能源车销量预期达到600万辆以上。

随着市场体量扩大,新能源车之间的竞争也更加激烈。作为造车新势力中的先行者,蔚小理走入新的成长阶段,也需要应对新的挑战。三家车企都需要拓展多元化的产品以尽快实现规模效应,以清晰的产品规划确立主场,打造具备差异化的核心竞争力。

新能源汽车赛道已经进入诸侯割据的阶段,更多新势力涌入,市场格局未定,蔚小理需要准备好这场持久战。

寻求规模效应

蔚小理已经基本站上了月销1万辆的台阶,但仍需要持续输出更多元的产品来扩大规模。

销量瓶颈首先来自市场结构的变化和产品定位的限制。国内新能源车市场正在从“哑铃型”向更加均衡的“纺锤型”结构发展,主流市场成为增长最快的细分领域,而定位中高端的新势力在这一阶段错失红利。

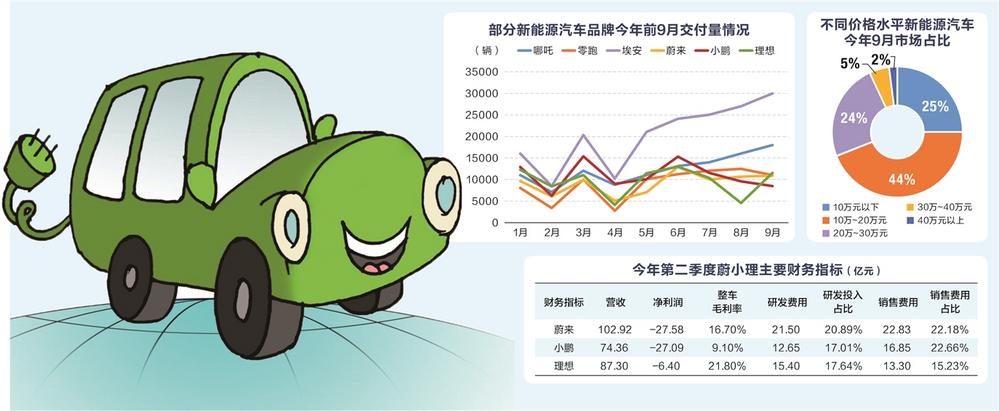

乘联会数据显示,今年9月,起步价10万~20万元的新能源车是唯一占比增长的价格带,占比提升8个百分点至44%;而10万元以下占比下降6个百分点至25%;20万~30万元、30万~40万元分别下降1个百分点至24%和5%;40万元以上占比保持稳定,但比例仅2%。9月新能源车批发渗透率也逼近30%,意味着用户基础正从尝鲜人群向大众人群转变。

蔚小理紧锣密鼓投放的第二代车型,目前还没有开始贡献明显销量。行业一般认为,月销过万是一款车型站稳脚跟的标准,而车企仅有一代车型不足以说明成败,需要观察三代以上的表现。

“第一款、第二款车型其实比较容易成功,因为车企所有的精力和资源都集中在上面,但到第三款、第四款车型时,成功率就会大幅下降。在汽车产业的经验中,爆款车型是一个概率事件,因此很多传统车企会同时推出多种车型来提升成功概率、规避风险。比亚迪(002594)的车海战术也是基于这种经验,今年以来迅速铺开产品线、扩大战果,从C、B、A级车,已经下探至A0级,这是成熟车企经过多年准备和积累的结果。”电车人产业平台创始人马前程告诉证券时报·e公司记者。

不过,车型增加、销量提升同时带来更大的考验。奥纬咨询董事合伙人张君毅对证券时报·e公司记者表示,在近两年供应链频遭扰动的环境下,新势力规模小,对供应商的议价能力和抗风险能力较弱;销售渠道方面,到了年销10万辆规模及以上,新建直营机构是否能跟上市场需求,服务提升是否依然高效值得反思,传统车企可以利用原有的销售网络迅速上量,而新势力的确还需要一步步去做这些必要的布局工作。

惠誉评级亚太区企业研究董事杨菁对证券时报·e公司记者表示,蔚小理交付量波动背后的原因不尽相同,包括供应链瓶颈、产品换代的断档期、市场竞争加剧等。这些都是新势力品牌在成长过程中会经历的阵痛,而根本原因还是在于规模较小、产品多元化程度较低。

更令资本市场担心的是,销量无法快速提升,蔚小理的亏损状态就难以扭转。财报显示,今年上半年,蔚来和小鹏汽车分别亏损45.7亿元和44亿元,相比去年进一步扩大;理想汽车与实现盈利的距离最小,曾在去年四季度实现单季2.96亿元的净利润,但今年再度亏损,上半年亏损6.52亿元。

“新势力发展初期,市场不太在意盈利情况,但销量到了一定规模的时候,会关注车企供应链整合能力和成本控制能力,毕竟汽车行业是个规模效应很强的领域。另外,来自比亚迪和其他传统车企的竞争也越来越强,市场会考虑新势力和传统车企相比护城河到底有多深?”轩元资本创始人王荣进告诉证券时报·e公司记者。

蔚来:

继续提升服务能力

蔚来一贯以奔驰、宝马、奥迪这类豪华品牌为对标,高端市场是其坚守的主阵地。

蔚来是最早推出量产车型的新势力厂商,以品牌和服务能力著称。第一代车型ES8、ES6、EC6定位中大型SUV,均价都在40万元以上。今年,基于第二代车型的ET7、ET5和ES7将陆续上市,定价最低的ET5起售价也达32.8万元。据悉,蔚来9月平均成交价已突破45万元。

在高端市场耕耘并不容易。“这批用户群体数量有限,而且越高端的用户需求越个性化,即使再强的品牌,可能最多只能占到10%~20%的份额。蔚来通过不断推出新产品、做渠道下沉、铺设换电网络等,销量还是会增长,但不能满足它快速上量的要求。”马前程表示。

不久前,蔚来在NIO2022欧洲发布会上宣布,将以订阅制租赁模式进入德国、荷兰、丹麦和瑞典四个国家,位于匈牙利的蔚来能源欧洲工厂也将于9月投入运营。业内人士认为,随着用户群体扩大、海外市场拓展,蔚来能否一如既往地维持高品质的服务能力,将是下一阶段的关键。

蔚来同样需要走进主流市场。为了与中高端的产品服务做出区隔,蔚来正在为20万元的市场筹划一个新品牌“阿尔卑斯”。蔚来董事长李斌曾透露,新品牌规划产能50万辆,预计2024年下半年交付,将建设一套新的品牌运营体系。

也有观点认为,研发和产品才是蔚来的核心竞争力。易车研究院首席分析师周丽君对证券时报·e公司记者表示,服务有特殊性,只是锦上添花,研发能力具有普适性,更加值得关注,“现在很多车企学蔚来搞服务、做车友会、冲咖啡,但主流市场消费者对这些并不敏感,而蔚来重点投入的还是研发和产品技术,因此才能快速推出二代平台的三款车型”。

从财报看,蔚来的研发费用和销售、行政及其他费用长期高于另外两家新势力。今年上半年,这两项费用分别达到39.11亿元和42.97亿元,同比增长149.7%和59.44%。两项费用合计82.08亿元,占营收比例达到40.63%,同比提升约13个百分点。

小鹏:

寻求向上突破

与蔚来相反,小鹏汽车的产品沿着自下而上的路径拓展。

小鹏汽车现有车型在新势力中均价最低,第一代车型G3、P7和P5分别对应SUV、轿跑和轿车车型,定价最高的小鹏P7售价为24万至35万元。借助主流市场的施展空间,小鹏汽车从2021年第三季度开始迅速起量,连续4个季度占据造车新势力的榜首位置。

不过,新势力销冠的名号并没有为小鹏汽车带来实质性的利润。目前小鹏汽车在三家新势力中营收和毛利率都是最低的,上半年公司营收为149亿元,同期蔚来和理想汽车分别为202亿元、183亿元;小鹏汽车二季度整车毛利率仅9.1%,蔚来和理想汽车分别为16.7%和21.8%。

为了提升利润率,小鹏汽车向中高端市场发起冲击,承担这一使命的是新推出的中大型纯电SUV小鹏G9,起售价突破30万元。然而,G9出师不利,被不少消费者吐槽“不同版本的车型配置复杂”、“前期宣传的卖点并非标配”,因此在发布后两天紧急调整版本命名和配置,部分功能改为全系标配,此举也引发小鹏G9变相降价的讨论。

紧急调整新上市车型的配置策略在汽车行业非常罕见。马前程认为,这一方面反映出小鹏汽车的产品定义能力还不够成熟,但另一方面也显示出新势力的优势,即灵活纠错和快速决策的能力,“放到传统车企中,体系太过庞大和复杂,可能一些问题错了就错了”。

在业内人士看来,小鹏汽车的风格类似特斯拉,像一个“技术男”,在用户需求的把握方面表现稍弱。“小鹏汽车的产品线布局战略不够清晰,现有车型显得这一拳、那一脚,但不排除将来可能通过技术梳理出一条思路来。”周丽君表示。

在新能源车领域,具有自上而下拓展产品经验的是特斯拉,而比亚迪则是自下而上的代表。对于这两种相反的路径,马前程表示,自上而下此前少有成功案例,因为高端车企可能很难适应极致压缩成本、低毛利率的生存环境,而自下而上虽然背负中低端的品牌印象,但市场最终还是看技术和产品实力的。最根本的,两种路径都需要有自己稳固的根据地和有扎实的竞争力基础,否则就会被上下围攻。

此外,小鹏汽车主打智能化的标签,但面临同质化的风险。马前程表示,当前汽车智能化主要体现在智能座舱,而自动驾驶技术受限于法规等因素还不能完全发挥,而小鹏汽车曾经领先行业的语音交互等功能很容易被追赶,“也许就是一款车型甚至一次OTA升级的距离”,因此难以在现阶段构成根本性的优势。

理想:

细分市场攻防战

理想汽车是三家新势力中最稳健的选手。

理想汽车整车毛利率最高、距离实现盈利最近,背后是强大的成本控制能力。今年第一和第二季度,理想汽车研发费用占比分别为14.33%和17.64%;销售和管理费用占比分别为12.55%和15.23%,基本都是同期新势力中的最低水平。

这在一定程度上得益于理想汽车打造单一爆款的产品策略。理想ONE自2018年发布以来,一直是理想汽车的唯一一款车型,单打独斗冲上月销1万的成绩,直到今年理想L7、L8、L9陆续面世。这些车型具有高度重合的特点,都是面向家庭场景的增程式中大型SUV,甚至被消费者认为“傻傻分不清”。

“一招鲜吃遍天”的策略在业内获得了较多认可。马前程表示,紧盯家庭用户的细分市场,用密集的车型去覆盖,可以满足用户不同价位、不同配置等需求,保持统一的用户群体还可以降低营销、服务的成本,品牌形象也得以强化,能把一个目标市场真正吃透。另外,增程式车型需要配置两套动力系统,做中大型车是必须,也是优势。

但另一面是,过度集中的市场定位也导致自家车型互相挤占、自乱阵脚。在新旧车型更迭期,先是有理想L9发布后,挤占了一部分原有车型理想ONE的订单。随后理想ONE价格又悄然下调2万元,并宣告将逐步停产。此举也引发了不少理想新车主的不满,质疑理想汽车存在虚假营销。

“在燃油车时代,很少出现车企为了一个车型停产另一个车型的情况。”一位行业资深人士表示,这本质上反映出理想汽车产品竞争力不够强,对新产品的销量信心不足,因此希望把资源和注意力集中起来。

增程式路线本身也面临政策风险。对于消费者来说,免费上牌是购买新能源汽车的首要原因,但上海市近期发布政策,从明年开始,对插电式混合动力车(含增程式混合动力车)不再发放新能源汽车专用牌照额度。这意味着购买理想汽车现有车型需要像燃油车一样拍牌,最近个人拍牌成本甚至高达9万元,而上海出台的政策可能在全国产生示范效应。

因此,理想汽车需要加紧推出纯电动车型。按照计划,首款纯电动中大型SUV车型将在2023年发布。

竞争更加激烈

蔚小理褪去光芒的同时,追兵也从四面八方赶来。

同为新势力的哪吒和零跑表现亮眼,凭借20万元以下的车型紧抓主流市场崛起的风口。今年下半年以来,两家车企交付量连续破万,对蔚小理形成反超之势。前9个月,哪吒共交付11.12万辆车,零跑共交付8.13万辆车,蔚小理分别为8.24万辆、9.86万辆和8.69万辆。

先行者和后来者品尝着各自的酸甜。蔚小理需要苦熬市场起步前的黎明,但也享受到第一波红利;后来者跳过了培育市场的阶段,而资本市场的环境已今非昔比。零跑汽车在9月29日登陆港交所,但首日即破发,近期股价仍在连创新低。招股书显示,零跑汽车2019年至2021年累计亏损约48亿元。

另外一股势力来自传统车企孕育的新品牌,例如广汽集团(601238)的埃安、吉利汽车的极氪、东风集团的岚图以及上汽集团(600104)的智己等。其中最为突出的是广汽埃安,由早期的B端市场转向C端发力。埃安9月销量超过3万辆,几乎相当于蔚小理三家之和。极氪9月交付量也攀升至8000辆以上,而岚图和智己稍显逊色,分别停留在2500辆和1000辆左右的水平。

车企最为忌惮的或许是华为加持的问界。问界将鸿蒙系统作为主打卖点,切中下半场智能化竞争要点,同时还能借力华为分布甚广的销售门店。目前问界有M5和M7两款车型,同为增程式中大型SUV,与理想系列车型构成直接竞争。8月、9月,问界交付量连续破万,华为智能汽车解决方案BU CEO余承东还表示,问界目前已经具备月销2万辆的能力。

“内卷”已经开始了,与燃油车比拼综合成本的同时,新能源车彼此的厮杀也愈发激烈。据电车人产业平台统计,仅今年下半年,开始批量上市交付的新车型就超过20款。

“和燃油车竞争的时代很快就会过去。”马前程表示,随着新能源车技术迭代,以及充换电基础设施的完善,新能源车会越用越便宜、越用越方便。一些细分领域已经变得拥挤,例如20万元上下的轿车、30万元上下的中大型SUV。

每月公布交付量的惯例让战局显得更加紧张多变。张君毅认为,现在的交付量名次并不重要,因为其中存在许多偶然因素,例如正处在筹备上市阶段,或者新旧产品的换挡期,还有零部件缺货等,需要长期观察车企进入常态后的竞争力。

蔚小理已经完成了从0到1的跨越,可持续的经营能力是市场对新势力的期许,也是新势力需要面对的挑战。“现在这些品牌还有些手忙脚乱,处在一种相对混战的状态。新势力不能沉迷于短期的竞争或情绪影响,需要冷静思考未来几年自己会在哪个位置,真正从用户的角度出发打造差异化的品牌。”马前程表示。

杨菁也表示,未来市场竞争会围绕多维度展开,关键点在于智能化和生态体系的建设。此外,在目前行业整体盈利较难的情况下,如何保持持续的融资能力更值得关注。

毛可馨/制表 图虫创意/供图 周靖宇/制图

(李显杰 )