近期,我国多家汽车零部件上市公司陆续公布了2022年第三季度及前三季度财报。盖世汽车整理了其中25家主流企业上述报告期内业绩情况。

整体来看,2022年第三季度,在盖世汽车汽车统计范围内有4家企业营收超过100亿元,占比为16%,其中华域汽车(600741)该季度内实现营收最高,为445.64亿元。同期内,净利润超10亿元的企业有3家,占比为12%,其中华域汽车该季度内净利润最高,为23.6亿元。

但也有4家企业出现了亏损状况,占比为16%,其中京东方A亏损最多,达到-13.05亿元。此外,2022年第三季度,有11家企业营收同比负增长,占比为44%,其中千方科技(002373)负增长幅度最大,为-34.25%;同期内,有10家企业净利润同比负增长,占比为40%,其中千方科技同比负增长幅度最大,为-293.32%;有7家企业营收和净利润同比变化皆出现负增长,占比为28%。

目前来看,国内大部分汽车零部件厂商继续保持盈利态势,但营收和净利润同比变化负增长的企业也不在少数,且仍有部分汽车零部件厂商出现持续亏损的状况。此外,相对于2022年上半年,第三季度少数企业逐渐由盈转亏,甚至曾经的“业绩黑马”,在该季度也表现平平。

盈亏角色转换,部分企业盈利能力不稳

在盖世汽车统计范围内,2022年第三季度业绩最为亮眼的企业是华域汽车。报告期内,该公司第三季度实现营收445.64亿元,同比增长32.14%;净利润为23.6亿元,同比增长19.70%。前三季度实现营收1133.13亿元,同比增长12.94%;净利润为48.78亿元,同比增长3.74%。华域汽车是同期内实现营收和净利润金额皆为最高的企业,且同比增速皆保持正向增长。

但值得注意的是,2022年上半年,在盖世汽车统计范围内的25家汽车零部件厂商中,京东方A曾是佼佼者。京东方A在今年上半年实现营收96.1亿元,净利润为65.96亿元,但彼时其下滑趋势已显,营收和净利润皆同比下滑,分别为-15.66%和-48.94%。

到了2022年第三季度,京东方A实现营收411.14亿元,同比减少26.79%;净利润亏损13.05亿元,同比减少118.01%。前三季度实现营收1327.44亿元,同比减少19.45%;净利润为52.91亿元,同比减少73.75%。

此外,千方科技和四维图新(002405)延续2022年上半年态势,在2022年第三季度内继续亏损。

具体来看,千方科技第三季度实现营收17.28亿元,同比减少34.25%;净利润亏损0.94亿元,同比减少293.32%。前三季度实现营收48.44亿元,同比减少28.25%;净利润亏损1.87亿元,同比减少133.64%。对此,千方科技表示,该公司年初至报告期末营业收入和净利润较上年同期下降,主要受疫情影响,其产品和解决方案销售有所下降所致。

四维图新2022年第三季度实现营收7.1亿元,同比增长6.71%;净利润亏损0.24亿元,同比减少272.02%。前三季度实现营收20.78亿元,同比增加11.54%;净利润亏损0.59亿元,同比减少41.32%。

值得注意的是,仍有企业在第三季度内实现扭亏为盈。比如均胜电子(600699)和蓝思科技(300433)。

先看均胜电子。2022年第三季度,均胜电子净利润为2.36亿元;前三季度净利润为1.31亿元,同比增长625.56%。但在2022年上半年,该公司净利润亏损1.05亿元,同比下降139.27%。

根据财报,均胜电子汽车电子业务继续保持高速增长,单季实现营业收入约41亿元,同比增长约30%,毛利率稳中有升,增长至约21.3%;汽车安全业务逐步恢复,单季实现营业收入约87亿元,同比增长约19%,毛利率逐步改善,提升至约10.5%,并实现扭亏为盈。

均胜电子在财报中表示:今年以来,公司积极围绕稳供应、控支出、提效率、转成本等方面采取的各项措施逐步取得成效,单季度毛利率得到持续改善,管理、销售等费用同比得到有效控制,费用下降明显。

据悉,2022年以来,均胜电子累计新获订单超700亿元,特别是新业务订单获取保持强劲,新能源汽车领域新订单占新获总订单比例已超50%。

再看蓝思科技。2022年第三季度,该公司净利润为10.64亿元,同比增长7.61%;前三季度净利润为7.59亿元,同比下降76.97%。

在对第三季度的业绩描述中,蓝思科技强调了新能源汽车业务带来的增量:今年第三季度,新能源汽车业务收入10.15 亿元,同比增长超过八成;前三季度新能源汽车业务收入24.87 亿元,同比增长超过六成;销售费用、 管理费用、研发费用、财务费用均得到较好控制,四项费用合计为12.68 亿元,环比节约17.91%, 同比节约41.49%。

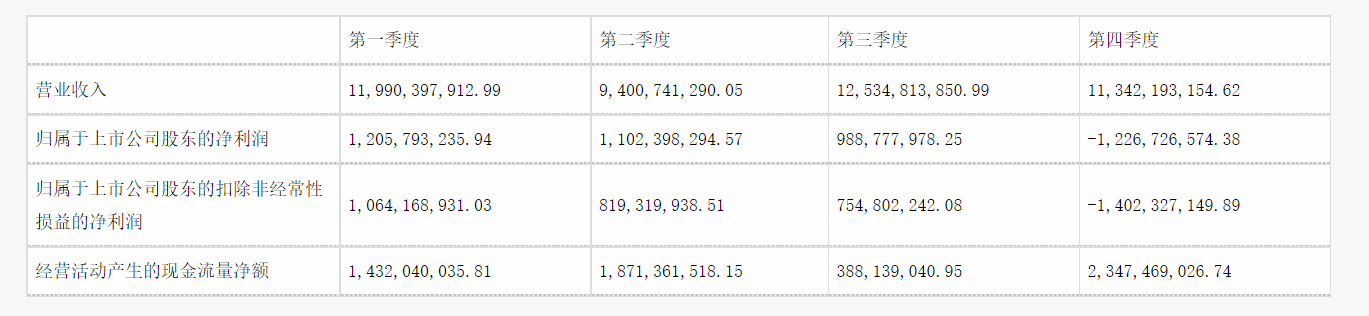

蓝思科技在本季度停止亏损,是其阶段性胜利。根据财报,该公司从2021年第四季度开始出现短期内亏损,净利润亏损为1.23亿元;2022年上半年,蓝思科技净利润亏损为3.05亿元。

图为蓝思科技2021年四个季度财报业绩;图源:蓝思科技财报

蓝思科技此前曾透露,该公司已经跟大部分头部品牌有直接或间接的合作关系,未来在做好一级供应商业务的同时,将努力把更多的二级供应商业务变为一级供应商,以达到更高的销售额。

芯片高景气增长态势仍持续

从细分领域看,2022年第三季度,盖世汽车统计范围内的汽车零部件厂商中,汽车芯片企业共9家,皆实现了100%盈利。其中华润微三季度营收和净利润金额最高,分别为24.86亿元和7.03亿元。

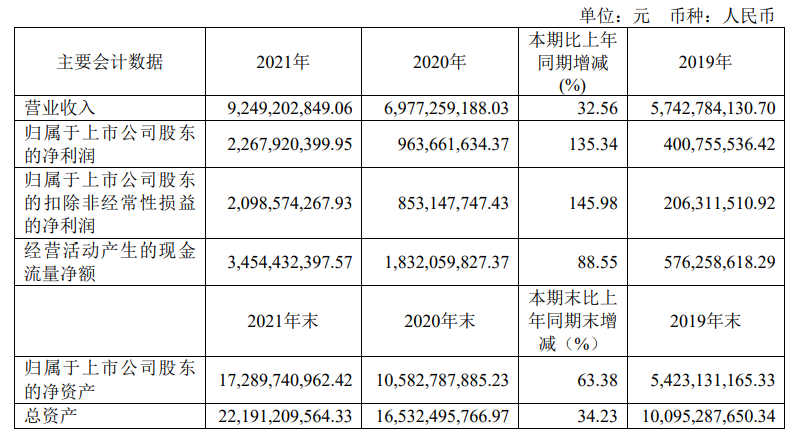

且值得注意的是,到目前为止,这已经是华润微连续11个季度实现营收和净利润增长。

图为华润微2009年-2021年业绩;图源:华润微财报

华润微在第三代半导体布局多年,尤其在碳化硅(SiC)、氮化镓(GaN)领域表现较为突出。

相关行研信息显示,从全球扩产情况来看,国外供应商扩产项目以12英寸功率半导体产线,以及6英寸、8英寸碳化硅产线为主,产能释放时间在2023年之后,因此短期内,全球功率半导体仍将呈现供需紧张的局面。

目前国内功率半导体供应商中,华润微、士兰微(600460)、闻泰科技(600745)、燕东微电子均有12英寸线的在建产能。华润微、士兰微、斯达半导、时代电气等正在建设、规划碳化硅6至8英寸的产线。

此外,据了解,华润微目前在晶圆制造板块已建成3条6吋生产线,月产能达23万片;2条8吋生产线,月产能达13.2万片。据悉,华润微正在建设的12吋生产线,预计将于今年年底建成投产。华润微表示,该生产线的产品主要为MOSFET、IGBT等新一代功率半导体,为公司进入工业控制和汽车电子领域做准备,项目建成后将提升公司约30%的晶圆产能。

根据Omdia数据,汽车半导体中的所有类别都以两位数的速度增长,车载半导体市场在2021-2025年将以15.8%的复合年增长率增长。

2022年,美国针对中国的芯片政策接连出台,致使国内芯片产业重重受阻。在近期10月7日,美国政府推出的新管制措施中,明确要求禁止“美国人”在没有许可证的情况下支持在某些位于中国的半导体制造“设施”开发或生产集成电路。

此举措对国内芯片产业链上的企业产生了一定程度上的影响,作为芯片设计类企业,兆易创新(603986)便是其中的案例之一。

兆易创新于10月28日发布公告表示,已经收到该公司董事、副总经理舒清明(SHU QINGMING)、程泰毅(CHENG TAIYI)的书面辞职信,且该公司已经审查通过李红、胡洪担任公司第四届董事会董事的任职资格。据悉,舒清明与程泰毅都是美籍华人。

2022年第三季度,兆易创新实现营收19.88亿元,同比减少26.07%;净利润为5.65亿元,同比减少34.50%。前三季度营收67.69亿元,同比增长6.94%;净利润为2.09亿元,同比增长26.92%。

根据财报,受全球经济整体环境和疫情等因素影响,兆易创新第三季度芯片产品市场需求减少,营业收入同比减少约7亿元。其中,存储芯片业务收入同比减少约4.7亿元;微控制器业务收入同比减少约1.4亿元;传感器业务收入同比减少约0.9亿元。

另外,即使盖世汽车统计范围内的芯片产业链厂商在今年三季度均实现营收净利双丰收,但其同比变化却并不喜人。其中,净利润同比下滑的芯片产业链企业占比近56%。

比如,第三季度,晶晨股份(688099)净利润同比下降62.15%;富瀚微(300613)净利润同比下滑19.38%;纳芯微净利润同比下滑26.78%;晶方科技(603005)净利润同比下滑79.54%;台基股份(300046)净利润同比下滑53.98%。

毋庸置疑,眼下的汽车行业正在经历一场革命,汽车的可靠性始于芯片,每家汽车芯片相关的厂商都肩负起了汽车安全可靠的责任。要实现芯片自主,汽车芯片从设计到制造,再到封测等各个阶段,都需要经历一次“重生”。垂直整合的汽车行业正在发生变化,整个价值链都需要互相协作。

结语

根据浦银国际发布的研究报告预测,2020年到2025年新能源汽车销量复合增长率将达到40%,到2025年全球新能源汽车行业规模有望接近6000亿美元。并且,随着电动化、智能化需求的增长,电子零部件占整车的成本将达60%-70%。

我国汽车零部件和整车产业长期处于地位不对等的状态。相关数据显示,我国自主品牌的整车采用自主品牌零部件的比例低于50%。换言之,中国汽车公司的收入中,有大部分都被用以采购海外生产的零部件。

曾有行业人士表示:“没有中国零部件,就造不出纯电动汽车”。如今,我国已是全球汽车及新能车产销第一大国,但核心零部件长期受制于人极易限制汽车产业发展。无论是规模还是核心技术,我国汽车零部件企业还有巨大提升空间。而新能源汽车的爆发为中国汽车零部件企业的崛起提供了巨大的舞台,在整车市场繁荣的背后,零部件产业秩序也在被重塑。

(王治强 HF013)