胡敏文/制表 官兵/制图

证券时报记者 胡敏文

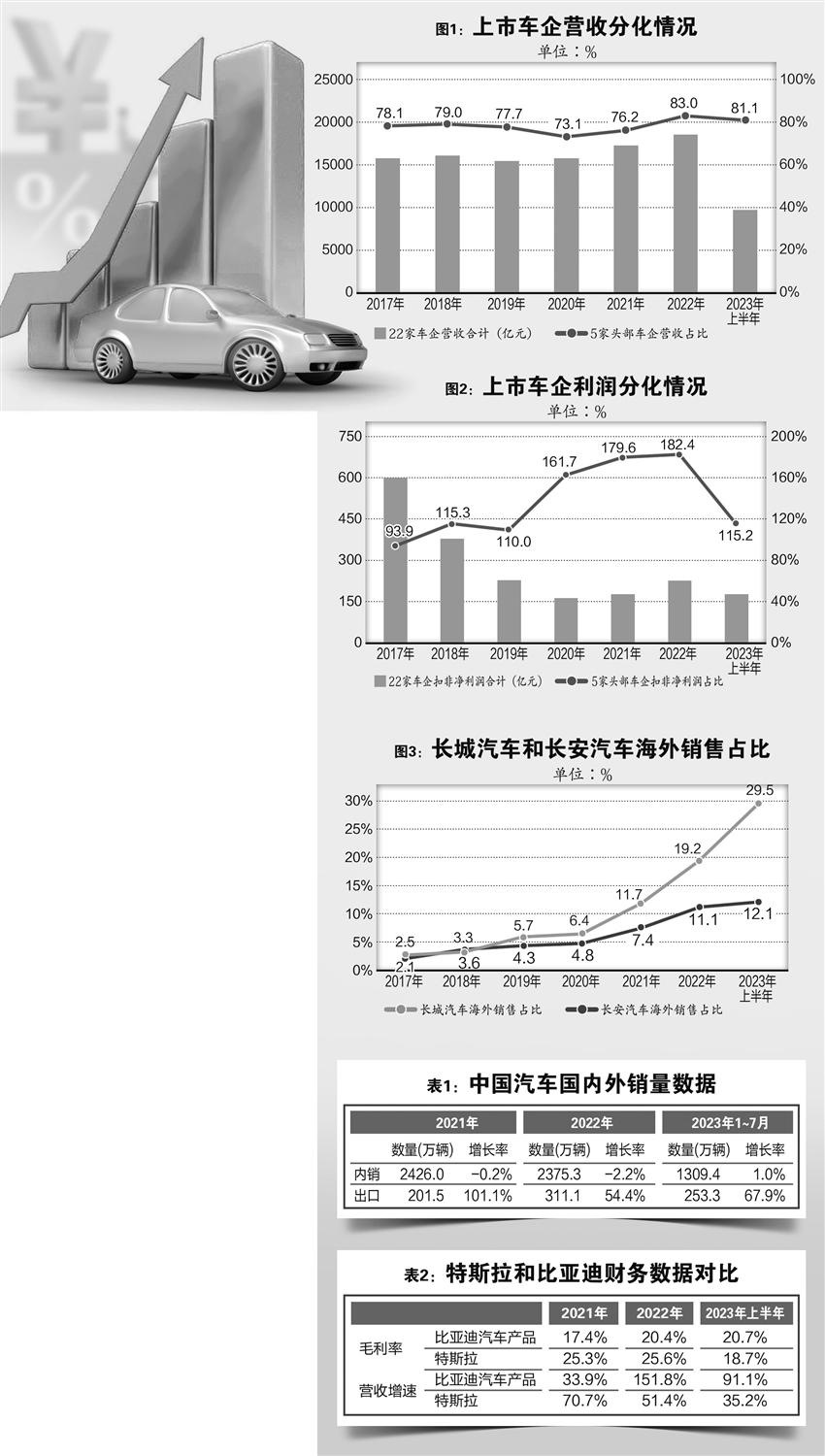

截至8月31日,国内车企半年报均已披露完毕。经统计,2023年上半年,A股22家汽车整车行业上市公司合计实现营业收入9669.3亿元,同比增长23.6%;合计扣非净利润为176.4亿元,同比增长30%。

然而,数据显示,在上半年车企整体业绩向好的同时,行业呈现两极分化态势。其一,行业增长由少数企业拉动,近5年营业收入复合年增长率超过5%的车企仅有6家,大部分处于增长停滞状态;其二,盈利能力强的仍是少数,2023年上半年比亚迪(002594)和上汽集团(600104)两家的扣非净利润占到了上市车企总体的87%,而近半企业扣非后净亏损。

在竞争日趋激烈的市场环境中,国内一些车企加速海外扩张,或转型新能源,取得了骄人的成就,这成为扭转业绩困境的利器。中汽协数据显示,2023年上半年,中国汽车出口234.1万辆,同比增长76.9%,跃居全球第一;其中,新能源汽车出口79.5万辆,同比增长1.2倍。整车出口和新能源汽车已经成为车企在市场取胜的关键。

车企业绩两极分化

当下,我国汽车工业已告别高速发展,进入低速增长的新常态。证券时报记者统计发现,过去五年,A股汽车整车行业(包括乘用车和商用车)22家上市公司的营业收入复合年均增长率仅为3.3%。其中,跑赢行业平均增速的车企仅有7家。

在车市进入存量竞争时代的背后,行业两极分化的现象日益凸显。以上汽集团、比亚迪、长城汽车(601633)、长安汽车(000625)和广汽集团(601238)为代表的5家车企,实现的营业收入占行业总收入的比例长期在70%以上,2023年上半年这一比例甚至达到了81.1%(图1)。

相较之下,大多数车企增长基本上陷入停滞状态,2022年营业收入不及2017年的车企多达13家。

不仅如此,行业整体盈利能力呈下降趋势。上市车企2022年共实现扣非净利润225.1亿元,不及2017年的一半,且大部分利润集中在少数企业手里。2018年至今,5家头部企业各年度的扣非净利润占行业总利润的比例均超过100%。也就是说,大多数企业处于不赚钱状态,2022年扣非净利润为负的车企多达13家,2023年上半年在行业恢复性增长的情况下经营亏损的仍有10家(图2)。

汽车出海势头强劲

弥补国内市场疲软

车企的生存困境与国内汽车消费低迷不无关系。经历近20年的高速发展后,国内汽车市场接近饱和,车企的成长空间受到挤压。中汽协数据显示,2021年、2022年国内汽车销量出现负增长;今年国内汽车市场略有回暖,1—7月销量为1309.4万辆,仅较上年同期增长1%。

在此背景下,一些深刻洞察市场变局的车企,很早便盯上了海外市场这块大蛋糕。通过技术、品质、渠道等全方位提升自身实力,特别是在新能源领域的技术优势,开始在国际市场上崭露头角。

上汽集团是中国车企出海的典型代表。在国内销售遇阻的情况下,通过做大海外市场增量,上汽集团较大程度上缓解了业绩下滑的压力。2017~2022年,上汽集团国内市场销售持续萎缩,营业收入从8372亿元降至6607亿元,降幅达21%;而海外市场高歌猛进,2022年创造营业收入834亿元,对公司总营收的贡献比例增至11.2%。今年上半年,上汽集团海外销量进一步攀升至53.3万辆,同比增长40%,继续在国内同行中领跑。

长城汽车和长安汽车同样是国际市场的“中国名片”,出口量在车企同行中位居前列。海外市场开拓成为这两家企业跑赢行业平均增速的关键力量。2022年,长城汽车和长安汽车海外市场营业收入分别达到了264亿元和134亿元,较2017年分别增长了9.5倍、7.1倍。

今年上半年,两家企业海外销量进一步增长。长城汽车出口销量为12.4万辆,同比增长80.2%,产品已出口到170多个国家和地区;长安汽车自主品牌海外销量11.6万辆,同比增长14.3%。二者海外收入占总营收的比例分别达到了29.5%、12.1%(图3)。

在各大车企的共同努力下,汽车出海势头迅猛。2012年,我国汽车出口量首次迈上百万辆台阶;直到2021年才突破两百万辆;2022年再次刷新记录,出口量超过300万辆。2023年1—7月,国产汽车出口量达到253.3万辆,同比增长67.9%,拉动效应极为明显(表1)。

在国内市场增长乏力的情况下,上汽集团、长城汽车、长安汽车等车企在海外市场的良好表现给面临增长困境的车企同行提供了一个新的思路。中国已形成成熟的汽车产业链,特别是新能源汽车国际竞争力持续增强,具备打入欧洲等老牌汽车工业基地市场的实力。

安联发布的《中国对欧洲汽车工业的挑战》也表明,中国汽车对欧洲出口额占出口总额的比例从2017年的约8%跃升至2022年的28%,欧洲的汽车对中国的贸易差额在2022年12月首次进入负值区域。

汽车出海对于中国车企来说,显然是一个建立新增长极的机会。

新能源汽车出口

跑出加速度

尽管目前中国汽车出口的大部分仍然是传统燃油车,但值得一提的是,新能源汽车已成为国产汽车走向世界的强劲动力。2021—2022年中国新能源车出口贸易额分别是108亿美元、241亿美元,2023年上半年是192亿美元,三年复合增长率95%。

不管是国际市场还是国内市场,我国新能源(600617)车已经全面崛起。2020年我国新能源汽车销量还只有100多万辆,2022年销量就已突破600万辆。2023年1—7月我国新能源汽车销量达到453万辆,再创历史新高,同比增长41.7%,市场渗透率提升至29%。

在五大头部车企的销售结构中,同样不难发现新能源汽车的拉动作用。一方面,受益于行业的快速发展,各车企的新能源汽车销量普遍维持高增速,近年来常出现一倍以上的增速;另一方面,新能源在各车企的销售结构中已经占据愈来愈重要的地位,2023年上半年销量占比均达到14%以上,比亚迪更是放弃了燃油车全力发展新能源汽车。

不久前INSIDE EVs公布的今年上半年新能源车销量成绩单,也从侧面反映了我国自主品牌在新能源市场的强势崛起。在全球新能源车销量前十企业榜单中,比亚迪以119.1万辆的销量位居第一,超过第二名特斯拉的88.9万辆;广汽埃安、上汽通用五菱、理想和长安汽车也位列其中,可见我国自主品牌已占据一半席位。

新能源汽车已经成为车企的关键增长点。上汽集团上半年在欧洲销售11.5万辆,同比大增143%,其中新能源汽车销量占比超过50%。广汽集团上半年自主品牌销售39.74万辆,再创新高,其中新能源汽车销量占比已提升至近54%。作为我国新能源汽车龙头,比亚迪今年上半年业绩延续了高增长态势,汽车业务实现营收2088亿元,同比增长91.1%。

不仅如此,比亚迪在毛利率方面已经开始逆袭特斯拉。2023年上半年,比亚迪汽车产品销售毛利率达到20.7%,首次超过特斯拉,且实现了远高于特斯拉的营收增速(表2)。

国内车企新能源汽车销量增长离不开长期的研发创新。2022年五家头部车企合计研发支出为655亿元,占到了行业研发总支出的78.6%,这一比例比十年前高出近18个百分点。其中,比亚迪超前布局新能源,研发投入力度有目共睹,2013—2022年累计研发投入高达774亿元,年均增长24%。

有第三方研究指出,在全球新能源汽车产业,中国品牌在产品、技术以及产业链布局等方面取得一定的领先地位。全球前十大动力电池企业中,中国企业占60%,处于绝对的领先地位。比亚迪超越特斯拉成为全球最大新能源车企,无论是技术、产品力还是海外布局均建立起竞争优势。

如果说传统汽车工业的历次升级窗口期均遗憾地与中国企业擦肩而过,那么在本次“新三化”转型期,中国有望占据全球制高点。种种挑战之下,我国新能源汽车已在技术、品牌、服务等领域建立起国际竞争力,且汽车出海已经完成早期的经验积累,随着市场重新洗牌,汽车行业价值分配体系将会被重构。

总体来看,尽管2023年上半年行业整体营收、净利双增,但是行业格局分化日趋明显。拉长时间线来看,那些前瞻性布局新能源和海外市场的车企,销售数据和业绩表现可圈可点,而固守一隅的传统车企仍需思考如何摆脱经营困境。

(责任编辑:刘畅 )