(本身首发于《紫金商业评论》,转载请注明来源)

“柔宇上市肯定没问题,但最终定价情况与上市后的表现,不确定性很大,我们也在犹豫要不要继续做。”一位参与柔宇科技pre IPO阶段的投资人表达了自己的担忧。

作为近年来最大的科技独角兽之一,柔宇科技在2020年的最后一天,向上交所递交了招股说明书,拟冲刺科创板募资144亿元。

然而,铺天盖地的消息,似乎试图透过这份招股书,还原一个更加全面和真实的柔宇科技。

近年来,科创板新股折价发行与估值中枢的持续下移,打破了“打新稳赚”的铁律。2020年,上纬新材距离发行失败只差一分钱的“惊魂时刻”还历历在目。

反观连年亏损的柔宇科技,甚至被称为“泡沫堆成的独角兽”。面对科创板热度逐渐下行的市场环境,连年亏损且缺乏基本面支撑的柔宇科技,能实现“巨额募资”的终极目标吗?站在柔宇科技背后的投资机构,又能否如愿退出?

不得不说,柔宇科技的IPO冲刺,面临着内忧与外患的双重困扰。

01

内忧:招股书穿透“隐秘的角落”

顶着“全球首款折叠屏手机”的光环,柔宇近年来受到资本的广泛关注。

柔宇的创始人刘自鸿是个不折不扣的学霸,这个立志要“掰弯世界”的男人,终于要把故事“讲上市”了。

实际上,错过柔宇科技的机构不在少数,市值的猛涨和即将上市的消息也让他们直呼“心痛”。很多投资人表示,之所以不敢妄下重注,是因为觉得柔宇商业模式的前景和业务的细节不够清晰。

然而,招股书的披露就像一道强光,穿透了柔宇科技最“隐秘的角落”。那些因错过柔宇而心痛的投资人,或许可以舒一口气了。

“从商业模式来看,就连柔宇科技也对自身业务模式的未来不甚乐观。招股书的字里行间都充斥着极大的不确定性,这个故事讲得并不漂亮,更像是一个‘PPT版京东方’。”这是一位投资人细细翻看柔宇招股书后的直观感受。

柔宇科技在招股书中直言,公司从事柔性电子产品的下游行业对于柔性电子产品需求尚处于初期,公司正逐步经历从研发到下游客户拓展的关键阶段,公司产品销售规模较小,如果公司未来不能形成具有较强竞争力的核心产品,公司将面临难以持续经营和未来发展前景存在较大不确定性的风险。

那么公司在研发核心产品上的投入程度有多大呢?

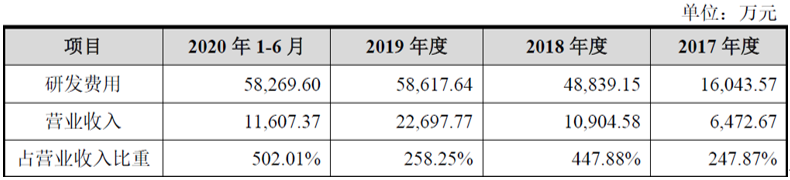

乍一看,确实不小。仅2020年上半年,柔宇的研发费用规模就达到5.83亿元,约等于2019年全年的研发费用投入,占营收的比重高达502%。而在2017年和2018年,研发费用规模仅为1.6亿元和4.8亿元。

与前几年相比,柔宇科技潜心研发的决心十分诚恳。但《紫金商业评论》仔细梳理研发费用明细时却发现,柔宇科技研发投入的增长并经不起推敲。

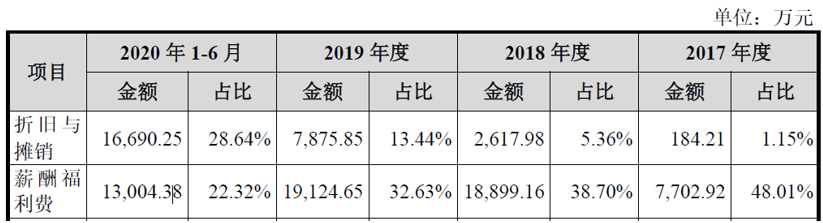

招股书显示,柔宇科技2020年上半年研发费用中占比最高的是“折旧与摊销”,额度约为1.7亿元,占研发投入的比重约29%,比2019年全年的折旧与摊销费用还高出一倍有余。而在科创企业的研发投入中普遍占比较高的薪酬福利费用,2020年上半年仅占到了约22%,这个比重在柔宇历财年中是最低的。

值得注意的是,突增的折旧与摊销基本来自固定资产计提的折旧,这部分金额本应计入公司的生产成本,却被柔宇科技划入研发投入。这一操作不仅使柔宇科技的研发投入看似猛涨,也在一定程度上增厚了公司2020上半年的利润。

02

外患:科创板折价发行,估值显著下移

2020年的A股行情讲述了一个道理:想靠讲故事在A股割韭菜圈钱,已经越来越难了。

核心资产概念的火爆,让抱团资金更乐于把筹码压在行业的绝对龙头上。近期A股的明星板块连日调整,很多前期冲高的白酒股纷纷跳水,唯有茅台逆势冲击新高。在剧烈震荡与分化的市场环境中,抱团路线渐渐清晰,那就是投资的“确定性”。

而对于那些成长空间不足或不确定的公司,必然遭受估值下挫的重锤,这在2020年的科创板市场中已经有所体现:新股折价(实际募资总额低于预计募资总额的比率)发行的现象频发。据媒体报道,截至2020年9月份,科创板年内共有107家IPO公司,其中有36家公司为折价发行,发行折价率超过10%的科创板新股数量竟然达到了26只。

随着注册制的放开,肯定有大量鱼龙混杂的公司进入股市,为了不使得A股的融资功能被“滥用”,避免高价发行又不断下跌的“割韭菜事件”频发,部分承销机构只能在IPO环节就尽量压低发售价,以保证股票的顺利发行。

不得不说,注册制之前,股市“物以稀为贵”的供需关系,使投资者形成了一种思维惯性——上市就意味着高估值。所以科创板取消涨跌停的限制后,也导致新股股价经常被推到“无限高”。投资机构不得不高位建仓,散户被割韭菜;垃圾股涨得厉害,好股票却经常涨不动。这样的市场显然是不健康的。

科创板折价发行的现象说明了一个问题,市场已经进入“自我纠偏”状态。反观柔宇科技的成色几何呢?谈及未来,柔宇在招股书中对自己的定位可以用“四个不确定”概括:

“短期内公司能否实现盈利尚存在较大不确定性”;

“公司销售规模较小,商业化落地存在一定不确定性”;

“持续经营和未来发展存在不确定性”;

“本公司前瞻性信息是建立在推测性假设的数据基础上的预测,具有重大不确定性”。

注册制之下,上市并非难事。但是以什么样的价格上市?上市后能否顺利融资?成为备战IPO公司的新难题。柔宇科技IPO的内忧与外患,值得投资人给予显著关注。