(本文系紫金财经原创稿件,转载请注明来源)

日前,猪八戒股份有限公司(简称:“猪八戒网”)更新招股书,二次递表港交所。

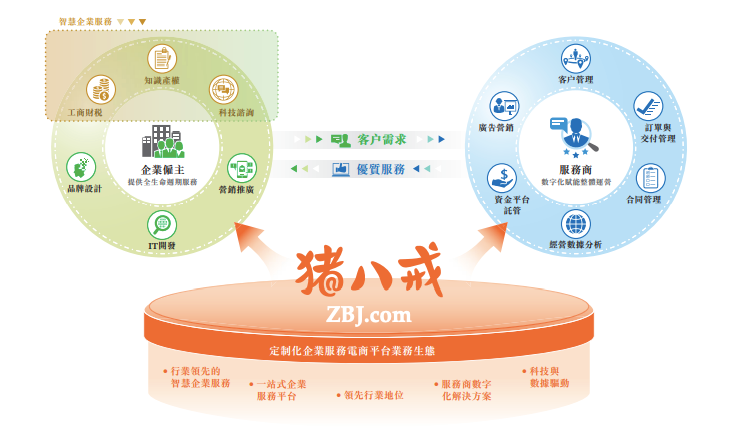

资料显示,猪八戒网成立于2006年,是一家综合型数字化企业服务平台,其核心业务主要包括企业服务平台、智慧企业服务、产业服务和政府领域企业服务四大板块,素有“企业服务界淘宝”之称。

赶上了互联网创业潮的风口,猪八戒网成长迅速。成立次年,猪八戒网就获得了500万元天使投资,之后的几年里又获得了IDG的多轮投资。

在资本的保驾护航下,2015年猪八戒网完成了26亿元的C轮融资,估值高达百亿,成为名副其实的独角兽。

然而在上市路上,猪八戒网可谓起了个大早,赶了个晚集。这位“超龄”独角兽先试水美国纳斯达克,后尝试冲刺国内科创板,现在又跑到港交所提交申请,迎来了上市的关键时刻。

17年互联网“老将”再冲IPO

猪八戒网的故事,始于17年前。

猪八戒网的创始人朱明跃,曾是一位不折不扣的媒体人,他在《重庆晚报》做了多年记者。2006年,正值中国电商和互联网创业潮兴起,朱明跃不禁思考,把文化创意当作商品放到平台上进行交易,可不可行?

兴趣决定出路,2006年,朱明跃辞去了记者工作,花费500元用外包的方式创办了猪八戒网,打造出了一个众包服务的交易平台。

关于公司名字的由来,朱明跃曾表示,“一来我姓朱,二来有点胖,干脆取名猪八戒网。”

2007年,朱明跃在一位老同学那里拿到500万天使资金后,猪八戒网开启了发展的快车道。

2011年,猪八戒网获得IDG的666万美元A轮投资;2014年获IDG和重庆文投集团1750万美元B轮投资;2015年前后,猪八戒网迎来高光时刻,公司获得26亿元融资,估值高达110亿。

当时有人评价猪八戒网说:“买商品上淘宝,买服务到猪八戒网”,将猪八戒网视为了服务交易的淘宝。

招股书显示,猪八戒网为上市筹备已久。然而已经17岁“高龄”的猪八戒网,其上市之路并不是很顺利。

2011年,就有传闻称猪八戒网要到纳斯达克上市,但在2015年时公司决定不进行海外上市,转而探索国内A股上市计划。

2019年,猪八戒网向科创板递交上市申请,由于A股的上市时间表并不确定且相对较长,猪八戒网开始转道到港股上市。

2022年10月,猪八戒网向香港联合交易所递交上市申请材料,准备在香港联合交易所主板上市。

从美股到A股再到港股,猪八戒网在上市的路上不停折腾,三次变更上市目的地,如今面临登陆资本市场的临门一脚。

三年亏损8亿

从市场规模和地位看,猪八戒网可以说是妥妥的独角兽。

艾瑞咨询报告显示,按计入定制化企业服务电商业务的成交额计算,2021年,公司的电商平台猪八戒股份有限公司在整个市场中的排名位居第二,市场份额约2.0%。

目前,猪八戒网已打造了一个以企业雇主及服务商为核心,线上线下平台网络一体化的企业服务电商平台生态系统。

根据更新后的招股书,2020-2022年,公司的平均客单价分别为人民币21097元、人民币25416元及人民币44328元。

截至2022年12月31日,猪八戒网拥有的累计注册用户数量达3360万名,其中,累计企业雇主数量达2630万名,累计服务商数量达740万名。

此外,猪八戒网络的毛利水平也比较高,2020-2022年,公司毛利分别为4.83亿元、4.66亿元、3.19亿元;毛利率分别为63.7%、60.7%、58.9%。

不过,猪八戒网的“危险信号”也非常明显:造血能力不足、营收停滞、持续亏损等问题开始浮出水面。

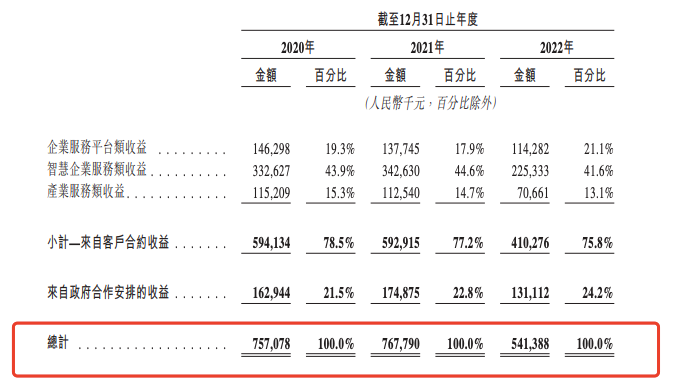

业绩方面,招股书显示,2020-2022年,猪八戒网的收益分别为7.57亿元、7.68亿元、5.41亿元,其中2022年的营收较2021年同比下滑了大约29.5%。

该公司解释2022年营收下滑的原因是因为疫情的影响,对公司的客户(大部分为中小企业)造成长期不利影响,继而影响了其对猪八戒网的需求和付款能力。

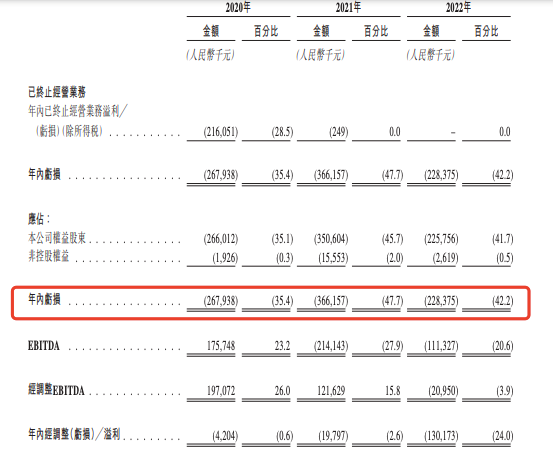

2020-2022年,公司一直处于亏损状态,年内亏损分别为2.68亿元、3.66亿元及2.28亿元,三年累计亏损超8亿,年内亏损率分别为35.4%、47.7%、42.2%。

公司于2020年、2021年、2022年经调整EBITDA(分息税折旧摊销前利润)别为1.97亿、1.22亿、-2095万;年内经调整净亏损分别为-420万元、-1980万元、-1.3亿元,年内经调整净亏损也同步扩大。